債券ってあんまり注目されていないけど、実はすごく優秀な投資商材なんだよ!

詳しく教えてよ!

債券について、その種類や投資における特徴を説明してくね。

「株」や「為替」など普段、日常生活を送っているだけでも目にする機会がある投資の商材や言葉がある一方で、実際に投資を始めてみて目にする機会が増えてくる商材や言葉もあります。

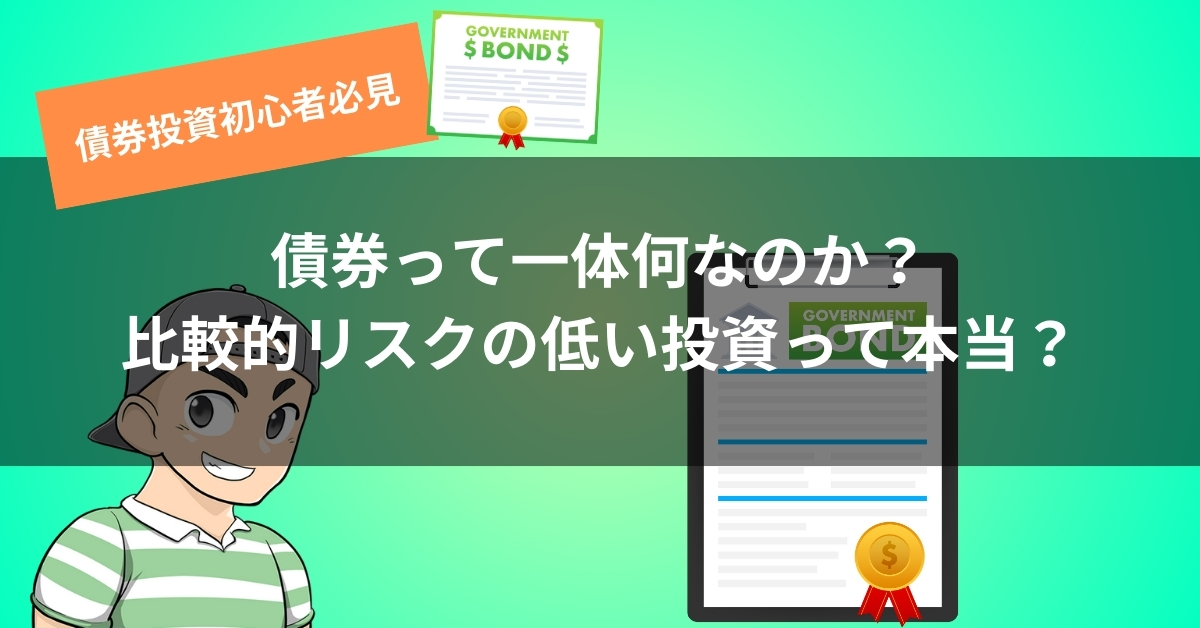

特に投資初心者が実際に始めてみて目にする機会が増えるものとして、「債券」というものが1つあります。

なんとなく聞いたことがあるという人も少なくないと思いますが、やはり株に比べれば聞き馴染みもなく、イマイチ債券の特徴やどういった投資商材なのかを捉えきれていない人が大半を占めると思います。

このページでは、「債券」についての特徴や投資商材として他の投資商材との違いについて解説していきます。

タップできる目次

債券とは?

まず根本的なところから、「債券」とはそもそも何なのか?を説明します。

「債券」とは、国や自治体、企業などが投資家から資金を借り入れるために発行する「有価証券」のことをいいます。

ポイントは国や自治体、企業が「借り入れ」をするために発行するものであるため、噛み砕きかもしれませんが、投資初心者でもイメージしやすいように説明すると、国や自治体、企業が投資家から借金をするようなものになります。

そして、詳しくは後述しますが、債券は国や自治体、企業が投資家に対する借金を背負うことになるので、返済の際に「利子」を上乗せして返済します。

この利子分が投資家の利益になることになります。

有価証券とは?

上記の説明の中で出てきた「有価証券」という言葉について、国税庁のHPでは下記のような説明がされています。

有価証券とは、財産的価値のある権利を表彰する証券であって、その権利の移転、行使が証券を持ってなされることを要するもの

国税庁HPより引用

少し難しい言葉が並んでいますが簡単に言えば、

有価証券とは、財産的価値のある権利を表すためのもので、有価証券に表されている財産的価値の権利や財産的価値を行使するためには、有価証券をもって行われる

ということです。

債券に置き換えてみると、債券は国や自治体、企業が投資家から借り入れを行う際に発行するものでありました。

借り入れ=借金のイメージです。

借金をする際には、一般的には「借用書」と言われる借主から貸主に提出する返済を約束する書類がありますが、債券はその借用書みたいなイメージでもいいです。

つまり、債券における有価証券としての振る舞いは、国や自治体、企業に貸したお金(=財産的価値)を返してもらう権利(=返済義務)が表されているものということになります。

債券に表される財産的価値って何?

もう少し債券について、説明します。

上記で説明したとおり、債券のイメージは国や自治体、企業から提出してもらった「借用書」のようなものですが、債券に表される財産的価値とはどういったものなのでしょうか?

株とは違い、配当金や株主優待などがないだけに想像が難しいですが、債券は実際に購入するタイミングで「財産的価値」を把握することができます。

それを知る手がかりになるのが「債券の発行条件」です。

債券の性質上、何も条件をつけずに債券を発行すると、債券を購入する投資家が法外な利率を設定することもあります。

そういった事態を防ぐために、債券は発行元の国や自治体、企業が利率などの条件をあらかじめ設定したうえで、その条件で納得した投資家だけが債券を購入できる仕組みになっています。

そのため、債券の財産的価値は事前に知ることができるというわけです。

発行条件の記載内容

では、実際にどういった条件があるのでしょうか?

具体例は下記のとおりです。

参考:SBI証券 個人向け国債

- 回号:第何回目の募集なのかを表示。

- 募集期間:どの期間で債券を購入することができるのかを表示。債券を購入するところにより少しずつ違いがある。

- 利率(年率):1年間あたりの利息を表示。クーポンレートともいう。

- 利払日:1年のうち、いつ利息分の支払いがあるかを表示。

- 発行日:債券を購入した後に、実際に債券が発行される日を表示。

- 償還期限:借りた金額をいつまでに返済するかを表示。

- 募集価格:債券を購入する単位となる金額を表示。

- 償還金額:利払日に支払われる利息分を除いた金額を表示。

これらの条件をもとに投資家は納得できれば購入する。納得できなれば購入しないというように判断できます。

債券の独特な特徴

債券の基本的な知識を説明させていただきましたが、他にも債券には債券特有の特徴があるので紹介していきます。

債券の種類

一口に債券と言っても、債券にはいくつかの分類方法があります。

分類によって、少しずつ特徴が違うので、1つずつ押さえていきましょう。

あまりにも細かく分類すると非常に複雑になってしまうので、ここでは基本的な分類の基本的な債券に絞って紹介していきます。

発行元による分類

まず始めに発行元の違いによる分類があります。

債券の基本的な情報を説明する際に、「国や自治体、企業など・・・」と言ってきましたが、債券は様々なところが発行しています。

| 名称 | 発行元 |

| 国債 | 国 |

| 地方債 | 地方自治体 |

| 社債 | 一般企業 |

この分類分けをベースに、更に細かい区分はありますが、投資を始めたばかりのうちはこの区分だけでも十分です。

利子の支払い方法による分類

他の分類方法には、利子の支払いの方法による分類があります。

| 名称 | 利付債 | 割引債 |

| 特徴 |

|

|

日本国内の債券は多くが利付債ですが、割引債は複利効果が高く、運用上で高い利回りを期待したい人は、割引債を検討することもおすすめです。

発行時期による分類

もう1つ知っておいてもいい分類方法としては、発行時期による分類方法です。

債券は、国や自治体、企業が新たに発行する「新発債」と既に発行されて市場で売買されている「既発債」の2種類があります。

債券の「格付け」って何?

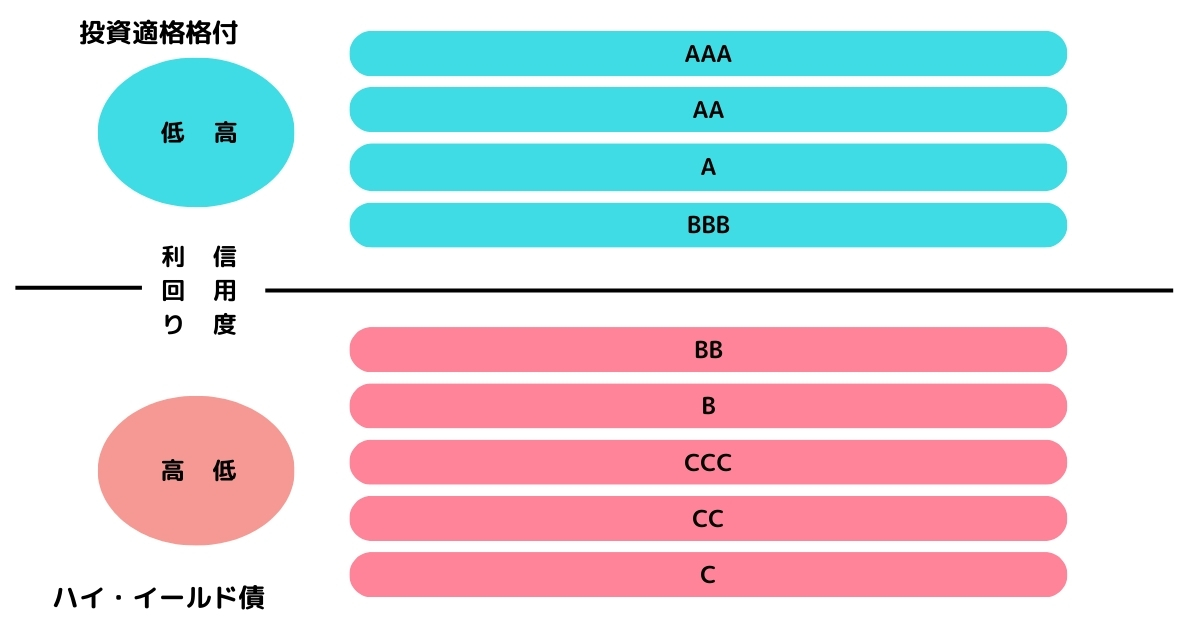

債券はその取引の形式上、しっかりと償還(=返済)をしてもらえるのか否かが投資家にとって非常に重要になります。

そこで、債券には「格付け」と言われる、民間の第三者機関によるランクが付けられています。

その格付けには債務の支払能力や債券そのものの信用力など、様々な情報を総合的に勘案して付けられています。

そして、この格付けは投資家にとって償還してもらえるかどうかといった情報以外にも投資先を選択する上で大事な情報もあります。

それは、格付けのランクが高いほど利回りは低くなるということです。

信用度が高く、しっかりと償還してもらえる可能性が十分にある会社の債券は格付けが高く、利回りは低くなります。

その一方で、債務の支払能力が不透明で、倒産の可能性もありうるような会社は格付けは低く、利回りは高くなります。

つまり、債券は格付けによってハイリスク・ハイリターンの債券やローリスク・ローリターンの債券があるということです。

この格付けのところでポイントになるのが、下記の表のとおり、格付けがBBB以上の債券は「投資適格格付」と言われ、BBB未満だと「ハイ・イールド債」と呼ばれるものになるということです。

この格付けも証券会社で債券を購入するときに確認できるので、ご自身の投資の予算や目的に合わせて慎重に検討することをおすすめします。

債券はどこで買ったり売ったりできるのか?

債券についての基本情報を知ったところで、実際にどこで債券を買ったり売ったりできるのか説明していきます。

結論からお話すると、債券は証券会社を通して売買することができます。

そのため、債券を購入したいと思っている人は証券口座を開設するのが一般的です。

最近ではインターネット証券がメインで、NISAやiDeCoもインターネット証券を利用した取引が増えています。

債券を購入するのにおすすめのインターネット証券会社は、楽天証券かSBI証券です。

この2つの証券会社は投資初心者でも簡単に操作ができたり、リスクを控えての少額からの投資やポイント投資ができたり、手数料も少ない(もしくは無料)だったりもするため、投資デビューにはおすすめです。

また、債券を売却するときも同じく証券会社を通じて行うことができるので、債券を手放して現金化したいと考えた場合は、購入した証券会社を通じて売却を行いましょう。

NISAを始めとした投資信託のファンド数や国内外の株式の銘柄が充実している上に、初心者でも始めやすく口座開設手数料や売買手数料が無料!

100円から投信積立ができたり、ポイント投資もできるので少額から投資を始めたい方にはおすすめ。

債券投資の運用方法

債券についての売買の方法についても説明したので、実際にどうやって運用していくのがおすすめかを説明していきます。

債券投資のおすすめの運用方法は「満期まで保有し続ける」という方法です。

債券も株価や為替と同様に価格の変動はあるものの、基本的には債券は元本が償還される投資商材になります。

そして、債券を発行する国や自治体、企業が破綻しない限り債権を購入した際の元本は保証されます。

そのため、株や投資信託とは違い、債券は元本に付随して利息をもらうための投資方法と考えることができます。

もちろん、株や投資信託と同様に債券を途中で売却することも可能ではあります。ですが、途中で売却する場合は、元本保証は対象外になるため万が一の場合、売却時の金額が購入時の額面金額よりも下がっている可能性もあります。

そうなると、債券の特徴を十分に活かした投資にはなりません。

なので、債券は満期まで保有し続けて、投資元本と合わせて満期までの利息分を受け取って、少しずつ増やしていく投資方法がおすすめです。

債券投資における利益

債券投資も投資なので、利益が発生するものになります。

そこで、債券投資したときに得られる利益はどういったものがあるかを説明していきます。

債券投資の代表的な利益は下記の2つになります。

- 利息の受け取り

- 値上がり益(キャピタルゲイン)

それぞれについて、確認していきます。

①:利息の受け取り

債券投資の基本的な利益は利子の受け取りになります。

債券は償還日まで発行条件に記載された利率(クーポン利率)を支払うことが約束されています。

そして、債券は満期まで保有すると債権を購入したときの元本が返ってきます。

元本に加えて満期までの支払われた利子分こそが債券投資の利益になります。

利子分のみの利益のため、株式や投資信託に比べると利益は非常に小さいですが、投資元本が保証されているという点では繰り返しになりますが、株式や投資信託に比べると安全性が高いため、ローリスク・ローリターンで投資ができるのが特徴です。

②:値上がり益(キャピタルゲイン)

債券投資の利益にも値上がり益があります。

投資ではキャピタルゲインとも呼ばれています。

これは、債券の市場価格が購入時よりも値上がりしているときの、現在の市場価格と購入時の市場価格との差額を指します。

例えば10万円で購入した債券が、現在の価値で15万円になっていたら

15万円-10万円=5万円

の値上がり益を得たことになります。

ですが、債券投資で値上がり益を得るためには満期まで保有することなく、途中で売却した場合に限ります。

そのため、債券投資で値上がり益を得ることは基本的には少ないものになります。

まとめ:リスクを負わずにできるなら要チェック

このページでは債券の基本的な知識や債券の買い方、運用方法、利益について説明していきました。

債券投資は、株式投資と同様に投資初心者にとっては専門用語も多く出てくるため、ページを読み終えても、あまり分かっていないということもあるかもしれません。

ですが、何度も繰り返しになりますが、債券は投資元本が保証されているという点では株式投資や投資信託に比べると安全性の高い投資商材になります。

加えて、満期まで保有し続けるという意志のもと購入した場合は、日経平均などの株価すら意識しなくてもいいというメリットもあります。

利益こそ小さいですが、高い確率で利益を獲得できるというようにも考えることができるため、リスクをなるべく背負いたくないという投資初心者にはおすすめの投資商材になります。

そのため、もし債券を購入して投資も実践してみたい、利益が少なくてもいいから挑戦してみたいという人は、証券口座を開いて債券投資に挑戦してみるのもおすすめです。

NISAはもちろん、国内株・外国株など自分の投資スタイルに合わせて投資が可能!

口座開設手数料・国内株式取引手数料・単元未満株取引手数料すべて無料!

ポイント投資もできるので、投資デビューには最適。

| 口座開設 | NISA対応 | 最低投資額 | ポイント投資 |

|---|---|---|---|

| 無料 | あり | 100円~ | 可能 |

NISAを始めとした投資信託のファンド数や国内外の株式の銘柄が充実している上に、初心者でも始めやすく口座開設手数料や売買手数料が無料!

100円から投信積立ができたり、ポイント投資もできるので少額から投資を始めたい方にはおすすめ。

| 口座開設 | NISA対応 | 最低投資額 | ポイント投資 |

|---|---|---|---|

| 無料 | あり | 100円~ | 可能 |

資産運用初心者におすすめの投資5選

右も左もわからない投資初心者にやさしく解説!

ほったらかしでOK!運用したらやることなし!

当サイトが厳選しておすすめする投資5選を紹介

SBI証券

SBI証券

楽天証券

楽天証券

ウェルスナビ

ウェルスナビ