10万円から始められるおすすめ投資の比較をしています。自信を持っておすすめできる投資を厳選して紹介!

本記事の内容:

おすすめ資産運用5選をわかりやすく紹介!

- 株式投資:SBI証券・楽天証券

- ポイント投資:Tポイント・楽天ポイント投資

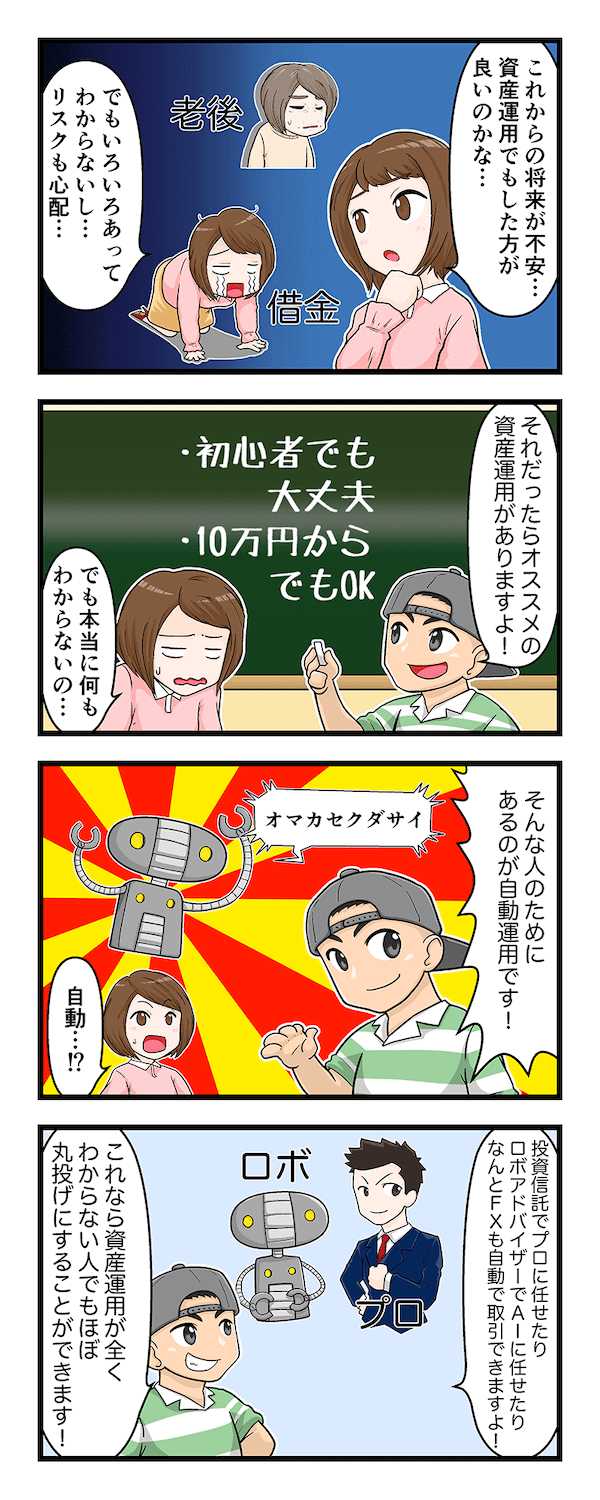

- 自動運用:ウェルスナビ・テオ

- 自動売買FX:iサイクル2注文

- 自動売買FX:トラリピ・トライオートFX

- ソーシャルレンディング:クラウドバンク・ファンズ

- 外国株投資:米国株

資産運用といっても、何から初めていいかわからない方も多いと思います。

そんな方のために資産運用に1,000万円以上投資しているぼくが、身銭を切って実際に運用した「自信を持っておすすめできる資産運用方法」をまとめています。

実際の運用結果も記事にしていますので、資産運用で失敗したくないといった方の参考になるはずです。

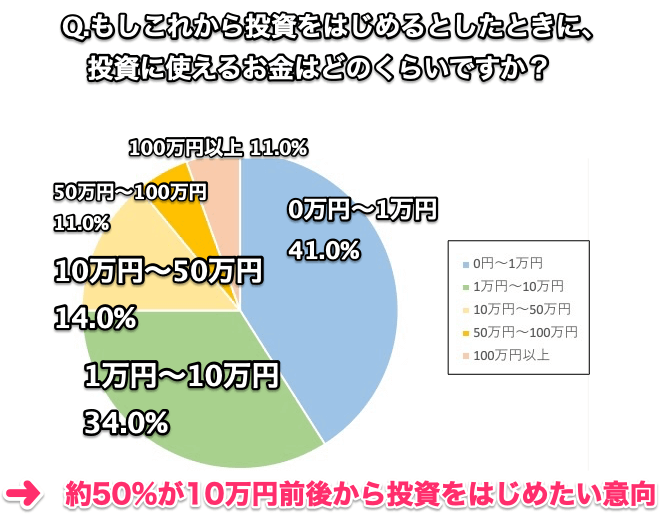

本サイトで独自にアンケート調査をした結果です。

(アンケート集計人数:200人)

(アンケート集計人数:200人)

アンケート結果からもわかるように、10万円前後から資産運用(投資)をはじめたい方が多いですね。

2024年の現在、新しい投資法やトレンドの資産運用があったりして、資産運用初心者の方でも手軽にカンタンに楽しく投資することができますよ。

5分だけこの記事に付き合っていただき資産運用について知ってください。この5分が未来の余裕のある暮らしにつながるはずです。

SBI証券の評判・メリット・デメリットを徹底解説【初心者向け最強のネット証券】

タップできる目次

資産運用って儲かるの?

この記事を読んでいる方はお金を増やしたい・儲けたいと思っているのは間違いないはず。

資産運用初心者でもカンタンに手軽で始められる資産運用を中心に、損失リスクも限定する考え方も記事にしています。

資産運用(投資)なのでお金が増えることもありますし減ることもあります…!

以下で実際におすすめ順に資産運用方法を紹介しつつ、運用している実績を公開しているのでぜひご覧ください。

投資先を分散させることでマイナスを補ってトータルでプラスにすることも可能です。

資産運用初心者におすすめ投資5選

今までの投資といえば、株式投資やFXなど「価格が上がる!下がる!」を相場を予想するイメージがありますよね?

今までの投資といえば、株式投資やFXなど「価格が上がる!下がる!」を相場を予想するイメージがありますよね?

初心者にとって相場を予想することは非常に難しいです。

もしうまくいったとしてもそれはマグレの確率が高い。トレードで生計をたてている方でさえ全てを予想することは不可能です。

結論から言うと、ほったらかしの投資法がおすすめです。

基本的には価格の上がった下がったを予想する必要はなく、ほったらかしで運用を行います。

それに加えてまずはリスクが低いものからはじめましょう。いきなり大きなリターンを狙ってリスクの高い投資をしてマイナスになったらきついですから。

▼今回紹介する投資

| ほったらかし投資に向いている投資先 | ||

|---|---|---|

| 投資先 | リスク度 | 最低投資額 |

| 株式投資 | 低 | 3万円~ |

| ポイント投資 | 低 | 0円 |

| ロボアドバイザー | 低 | 1万円〜10万円 |

| 自動売買FX | 中 | 10万円 |

| ソーシャルレンディング | 中※ファンドによる | 1円〜1万円 |

| 米国株高配当投資 | 中 | 1万円 |

この中でまず初心者に始めてもらいたいのが、株式投資です。

おすすめ資産運用①:株式投資

個人投資家にとって最もメジャーな投資方法といえば「株式投資」が挙げられるでしょう。

配当や優待を実施している銘柄を買っておけば、毎年継続的にお金を生み出してくれます。

株価が変動することもありますが、基本的に買ったらあとはほったらかして運用することが可能です。

| 初心者おすすめ度 | ★★★★★ |

|---|---|

| 期待利回り | 3%〜7%(+株主優待) |

| 最低投資額 | 3万円~ |

| 特徴 | 配当金や株主優待を受け取れる |

SBI証券の評判・メリット・デメリットを徹底解説【初心者向け最強のネット証券】

株式投資で利益を上げる方法は3つあります。

①配当金を受け取る

株式投資の中でも最も初心者にお勧めできるのは、株を買った後は保有をし続けて、配当金を受け取ることです。

年間どのくらいの配当を受け取れるかは銘柄によって大きく異なります。

なるべく配当と株価が安定している銘柄を選ぶことで長期的にお金を生み出してくれる良い資産にすることができますよ。

| 銘柄 | 投資額 | 年間配当金(%) |

|---|---|---|

| JT | 190,900円 | 14,400円(8.08%) |

| 三菱UFJフィナンシャルG | 56,630円 | 2,500円(4.40%) |

| ENEOSホールディングス | 48,500円 | 2,200円(4.51%) |

| あおぞら銀行 | 232,900円 | 12,200円(6.68%) |

| 任天堂 | 6,138,000円 | 147,000円(1.76%) |

※2021年3月

72の法則(何年でお金が2倍になるか)に当てはめると、JT株を保有した場合9年で投資額と同額の配当金を受け取ることができ、お金が倍になります。

72の法則は以下のように計算すると、複利運用で資産が2倍になるまでの年数を計算できます

72÷年率=資産が2倍になるまでの年数

定期預金では多くても年0.1%の金利しかつかない時代です。

株式投資は株の値動きがあるため定期預金よりもリスクが高いですが、仮に株価が下がったとしても保有し続ければ配当金を受け取り続けることができます。(もちろん株価が上がることもあります)

②株主優待を受け取る

銘柄によっては株主に優待を実施している場合があります。

生活に役立つものを受け取れる銘柄や、あなたの身近なお店で使えるものも多数ありますよ。

| 専門店 | ビックカメラ(約10万円の投資で年間3,000円の優待券) ヤマダ電機(約5万円の投資で年間3,000円の優待券) ブックオフGHD(約9万円の投資で年間2,000円の買い物券) |

|---|---|

| スーパー | イオン(約30万円の投資で3%割引の優待カード) エコス(約20万円の投資で年間6,000円の優待券) |

| 商品券 | イオンモール(約20万円の投資で年間3,000円のギフトカード) さくらインターネット(約7万円の投資で年間1,000円のQUOカード) オートバックスセブン(約15万円の投資で年間2,000円の商品券) |

| 食品 | JT(約20万円の投資で年間2,500円相当の食品) カゴメ(約30万円の投資で年間2,000円相当の食品) キューピー(約25万円の投資で年間1,000円相当の食品) |

| 食事券 | ペッパーフードサービス(約3万円の投資で年間2,000円の食事券) すかいらーくHD(約15万円の投資で年間4,000円の食事券) 吉野家HLDG(約20万円の投資で年間6,000円の食事券) |

※2021年3月

③貸株金利を受け取る

自分が保有している株を証券会社へ貸し出し、その見返りとして金利を受け取ることもできます。

多くの場合、貸株金利は年0.1%と定期預金並みですが、配当や優待に加えて受け取ることができるので、ぜひ利用するべきでしょう。

④売買益を狙う(上級者向け)

株を買った時よりも売った時の価格が高ければ、その分売買益を受け取ることができます。

ただし、多くの売買益を得ようとして頻繁に売買を繰り返すと、逆に損してしまうということも多々あります。

初心者が株へ投資する場合は、相当のことがない限り一度買ったら保有し続けることがおすすめです。

手数料が安い証券口座3つ比較

どの証券会社で株を買っても受け取れる配当や優待は変わりません。

それならば、なるべく手数料の安い証券会社で株を購入したいですよね。

最近はネット証券会社間で手数料の値下げ競争が加速しています。

「1日○○万円までなら手数料無料」という証券会社も増えていますので、ぜひ手数料をかけずに株を売買できる口座を選びましょう。

SBI証券 SBI証券 |

楽天証券 楽天証券 |

マネックス証券 マネックス証券 |

|

|---|---|---|---|

| 手数料無料の 売買額 |

1日100万円まで | 1日100万円まで | – |

| NISA対応 | 対応 | 対応 | 対応 |

| 使用できるポイント | Tポイント | 楽天ポイント | マネックスポイント |

| 取引可能時間 | 8:20~16:00 16:30~23:59 |

8:20~16:00 17:00~23:59 |

24時間取引可能 |

SBI証券の評判・メリット・デメリットを徹底解説【初心者向け最強のネット証券】

おすすめ資産運用②:ロボアドバイザー

| 初心者おすすめ度 | ★★★★★ |

|---|---|

| 期待利回り | +3%〜10%以上 |

| 最低投資額 | 1万円〜10万円 |

| 特徴 | 全自動・資産運用アルゴリズムIによる世界経済への投資 |

資産運用アルゴリズムで預けたお金を自動で運用していくサービスで、20年〜30年スパンで淡々とお金を積み立てながら増やしていくという投資方法です。

自分でなにかに投資をする必要はなく、資産運用アルゴリズムで自動的に最適な投資をしてくれるので、基本的に自分ではなにもすることがありません。

忙しいサラリーマンや主婦の方にはピッタリの投資法ですね。

これから資産運用をはじめる初心者の方には何も考えなくていいので超カンタンにはじめられます。

ロボアドバイザーがおすすめな人(超初心者向き)

- 資産運用が始めてでどうしたらいいかわからない

- 投資額は少額から試してみたい

- 最新の投資法(資産運用アルゴリズム)を体感してみたい

まず始めるならウェルスナビ

10万円を資産運用に投資できる方はウェルスナビがおすすめです。

運用結果も右肩上がりで、評価も非常に高いロボアドバイザーです。

ぼく自身もウェルスナビを運用して2年以上経過しました。

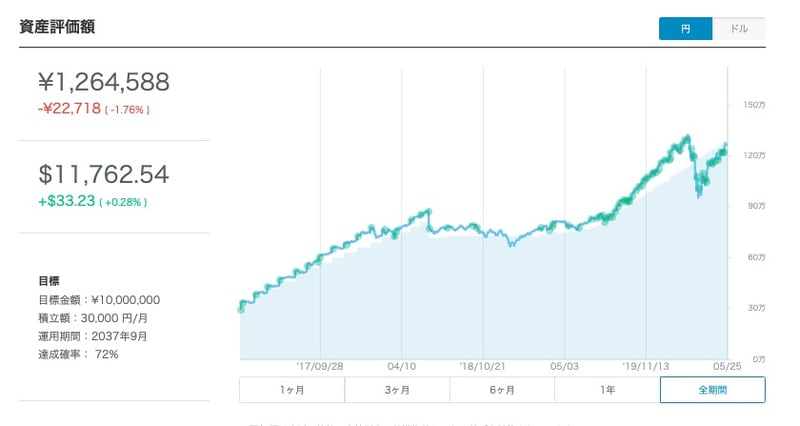

▼ウェルスナビの実際の運用結果

最新の運用結果:39ヶ月

- 資産総額:1,264,588円

- 評価損益:-22,718円(-1.76%)

コロナショックの影響で含み損です…!が、米ドル建てではプラ転しました!

とはいえ、長期投資なのでぶっちゃけ今は買い時と言ってもいい相場。これから始めるには今がぶっちゃけかなりチャンスです。

今後、数ヶ月下落が続いても“安く買う”ことができているので、長期投資なら数年後・数十年後に大きな利益が出ている可能性があります…!

暴落でマイナスになることはありますが、過去の成績から年利5%以上は見込める投資。

リバランスも自動で行ってくれ、状況が悪いときには現金保有率を高め運用結果の下落を防いでくれます。

最終的に自分の手元に残るお金を増やしてくれる節税(DeTAX)機能も備わっているウェルスナビは、ロボアドバイザーの中でも群を抜いていますよ。

詳しくは、ウェルスナビの39ヶ月の運用実績と評判で解説していますのでぜひご覧ください。

ぶっちゃけ、超チャンスです…!

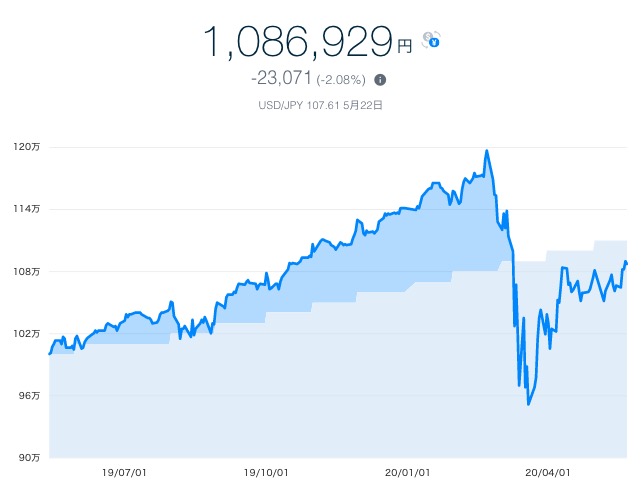

THEO(テオ)もおすすめ

ウェルスナビに次ぐ知名度と人気があるのがTHEO(テオ)です。

最新の運用結果:24ヶ月

- 資産総額:1,086,929円

- 評価損益:-23,071円(-2.08%)

テオは2018年6月から運用開始、運用に問題なしと判断、2019年5月に別口座で原資100万円で新たに投資を始めています。

テオも同様にコロナショックの影響を受けていますが、言うことは同じ。

今が始めどき…!(テオも米ドル建てはプラ転していますね)

100万円以上+毎月1万円積立、手の届く範囲での投資で運用手数料は1%から0.7%にまで落とすことが可能。

限りなくコストを削減しつつ全自動で運用ができるようになりました。

THEO(テオ)をレビューしているのでもっと詳しく知りたい方はご覧ください。

おすすめ資産運用③:ポイント投資

| 初心者おすすめ度 | ★★★★★ |

|---|---|

| 期待利回り | +2%以上 |

| 最低投資額 | 100円 |

| 特徴 | 楽天スーパーポイントで投資信託が運用できる |

続いてのおすすめは無難で安定しているポイント投資です。

ポイントなので少額ですが、淡々と貯めて投資していけば20年後には大きな金額になっているはずです。

しかも投資しているのはポイントなので実質リスクゼロ。まず試しで投資してみたい方にぴったりです。

ポイント投資がおすすめな人(初心者向け)

- 資産運用が始めてでどうしたらいいかわからない

- まずはお試しでやってみたい

- 投資額ゼロ円で始めたい

Vポイント投資:SBIネオモバイル証券(ネオモバ)

動画で解説!約5分で理解が深まりますよ。

Vポイントで株式投資ができるSBIネオモバイル証券が始動しました…!

お買い物の際に貯めたVポイントで株式を買うことができます。SBIネオモバイル証券は株式への投資となります。

なんと、Vポイント会員は国内で6800万人!多くの方に投資機会がありますね。

1株500円から株式を買うことができるので気軽に投資が始められますよ。

▼口座状況(コロナショックでもプラス)

ネオモバと他社を比較

SBIネオモバイル証券 SBIネオモバイル証券 |

楽天証券 楽天証券 |

日興フロッギー 日興フロッギー |

|

|---|---|---|---|

| 売買単位 | 1株 | 100株 | 100円~(株単位ではない) |

| 売買手数料 | 無料(月額220円) | 10万円以下無料~ | 100万円まで無料 |

| 使用できるポイント | Vポイント | 楽天ポイント | dポイント |

ネオモバのメリット① 1株単位で株の売買ができる

ネオモバの最大のメリットの一つは、1株単位で株を売買できることです。

ネオモバでは現金はもちろん、Vポイントでも株を購入できるので、自己資金0円で始めることができます。

2020年7月現在、1株で買えるお勧め銘柄は以下です。

| 銘柄 | 必要額 | 配当額(1株・年) | 株主優待 |

|---|---|---|---|

| みずほフィナンシャルG | 139円 | 7.5円(5.4%) | なし |

| ヤマダ電機 | 476円 | 10円(2.1%) | 割引券 |

| ラウンドワン | 676円 | 20円(2.95%) | 割引券 |

| イオンモール | 1,336円 | 40円(3.0%) | ギフトカード |

配当は1株単位で受け取ることができます。株主優待は100株以上で受け取ることができる場合がほとんどです。

ネオモバのメリット② 株主優待取得に有利!

優待銘柄の中には長期間保有していると優待の内容が良くなるものがあります。

| 継続保有で優待内容が良くなる銘柄の一例(100株保有時) | ||||

|---|---|---|---|---|

| 1年目 | 2年目 | 3年目 | 優待内容 | |

| ヤマダ電機 | 3,000円 | 5,000円 | 5,500円 | 割引券 |

| ブックオフGHD | 2,000円 | 2,000円 | 2,500円 | 割引券 |

| タカラトミー | 10%オフ | 30%オフ | 40%オフ(4年目~) | 公式サイト割引 |

| ビックカメラ | 3,000円 | 4,000円 | 5,000円 | 割引券 |

通常、株主優待は100株以上保有している場合に受け取ることができますが、実は継続保有の期間は1株だけ持っている場合でもカウントされます。

ネオモバのメリット③ 売買手数料が格安

| 月間の売買金額 | サービス利用料(月額、税込) | 付与されるTポイント |

|---|---|---|

| ~50万円 | 220円 | 200ポイント |

| ~300万円 | 1,100円 | |

| ~500万円 | 3,300円 | |

| ~1,000万円 | 5,500円 |

ネオモバは売買するごとに手数料はかかりませんが、月間の売買金額の合計に対して手数料がかかります。

例えば、50万円以下なら220円の手数料です。

ですが、ネオモバでは1ヶ月ごとに200円分のVポイントが還元され、このポイントは普通の現金と同じように株の投資に使うことができます。

なので、実質の手数料は220円-200円=20円となります。

| 50万円売買した時の手数料 | |||

|---|---|---|---|

SBIネオモバイル証券 SBIネオモバイル証券 |

楽天証券 楽天証券 |

日興フロッギー 日興フロッギー |

|

| 売買手数料(税込) | 20円 | 275円(超割コース) | 2,500円(売るとき) |

Vポイント投資をするにSBIネオモバイル証券の口座登録が必要です。

無料でカンタンに登録OK!

楽天ポイント投資:楽天証券

ポイント投資のメリット・デメリットを動画で解説!

楽天スーパーポイントを知らない人はいないくらい、楽天市場で買い物をしたり、楽天カードで買い物したときに付与されるポイントですよね。

なんと、この楽天スーパーポイントで楽天証券の投資信託を運用できちゃうんです!

※2019年10月から株式も買えるようになりました!

貯まったポイントで投資信託を買うことができ、投資信託がうまくいけば元手0からお金を増やすことができますよ。

100円(100ポイント)から、しかもポイントで買えるなら資産運用がはじめての方でも抵抗なく買える範囲だと思います。

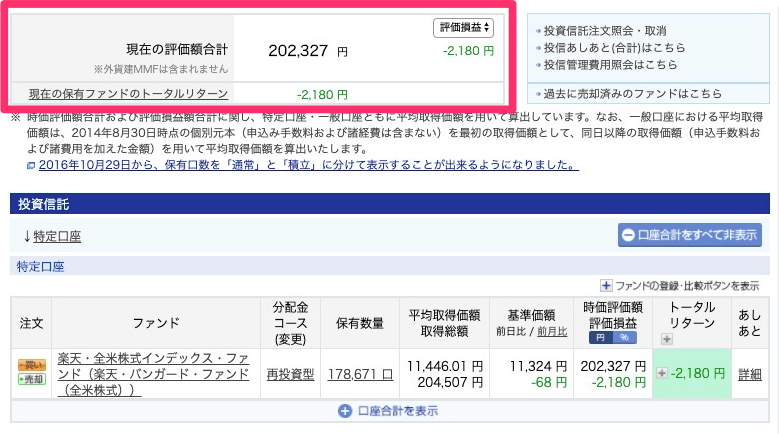

▼楽天証券の実際の運用結果

楽天カードなどを使うと毎月5,000ポイントくらい溜まるのでコツコツと積み立てていきます。20年後には化けるはず。

楽天証券のメリット① 株と投資信託が手数料無料で買える

| 手数料比較 | |||

|---|---|---|---|

楽天証券 |

SBIネオモバイル証券 |

日興フロッギー |

|

| 株 | 1日10万円まで無料 | 月額20円~ | 売るときに金額の0.5% (100万円以上は1.0%) |

| 投資信託 | 何円でも無料 | 取引不可 | 取引不可 |

楽天証券は株・投資信託(銘柄による)が手数料無料で取引できます。

株に関しては手数料無料なのは1日10万円までですが、全体の8割程度の株が10万円以下で取引ができます。

2020年7月31日現在、10万円以下で買える身近な企業の株をいくつか紹介します。

| 取引金額(100株) | 配当(100株) | 優待(100株) | |

|---|---|---|---|

| みずほ銀行 | 12,950円 | 750円 | なし |

| 日産自動車 | 36,940円 | 0円(今季のみ?) | 新車購入特典 |

| ヤマダ電機 | 46,100円 | 1,000円 | 割引券3,000円分 |

| ブックオフGHD | 75,700円 | 600円 | 割引券2,000円分 |

| タカラトミー | 79,700円 | 3,000円 | 公式サイトで10%割引 (3年目から40%割引) |

楽天証券のメリット② 株と投資信託が楽天ポイントで買える

| ポイント投資の可否 | |||

|---|---|---|---|

楽天証券 |

SBIネオモバイル証券 |

日興フロッギー |

|

| 使えるポイント | 楽天ポイント | Tポイント | dポイント |

| 株 | 〇 | 〇 | 〇 |

| 投資信託 | 〇 | 取引不可 | 取引不可 |

| 最低資金 | 100円から | 1株から(100円程度~) | 100円から |

楽天証券では楽天ポイントを使って国内株式と投資信託に投資することができます。

楽天ポイントは、楽天カードの使用・楽天市場の利用・提携店の利用など生活の様々な場面で貯めることができます。

楽天ポイントが貯まっている方にお勧めできるのはもちろん、楽天証券の利用でも楽天ポイントを貯めることができるので、楽天ポイントを貯めていない方にもおすすめです。

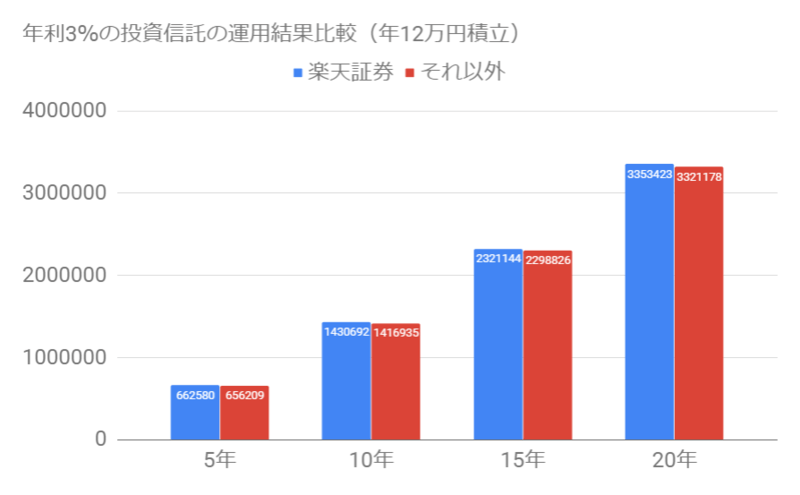

楽天証券のメリット③ 投資信託の購入で楽天ポイントが貯まる

これが楽天証券で最大のメリットです。

なんと、投資信託を楽天カードで買うことができ、さらに買付金額の1%のポイントが付与されるのです。

楽天証券で投資信託を買うということは、ほかの口座で買うよりも1%利回りが良くなるということになります。

時期や投資対象によりますが、投資信託では年3%程度のリターンが期待できます。

1%のポイント還元があるので楽天証券であれば4%のリターンになります。

年利3%の投資信託に20年間毎月1万円投資した場合、このポイント還元の有無だけで14万円くらいの差が出ます。

投資信託へ投資するなら楽天証券がおすすめです!

おすすめ資産運用④:自動売買FX

| 初心者おすすめ度 | ★★★★ |

|---|---|

| 期待利回り | +10%以上 |

| 最低投資額 | 10万円 |

| 特徴 | 為替FXを自動で運用。長期運用でコツコツ利益を積み重ねる |

FXというと、大儲けした!、借金を抱えた…。なんていう話を聞いたことがあるかもしれませんが、そういった話は大きくレバレッジをかけてギャンブルをしている方です。

自動売買FXはそういったことはなく、私の方針としては長期的に資産を増やしていくので大勝ちすることもありませんが、大負けするということはほぼありません。

最初に設定さえしてしまえばあとは基本的に放置でOKなところもいいですね。

自動売買FXがおすすめな人(FX初心者、ある程度リスクが取れる)

- ロボアドバイザーより積極的に運用してみたい

- 大きく資産を増やしたい

- ある程度のリスクに耐えられる

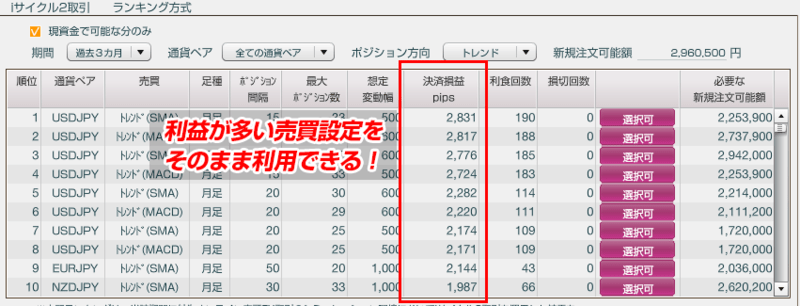

最も手軽に始められる! iサイクル2注文

iサイクル2注文は外為オンラインが提供する全自動の自動売買FXです。売買する通貨やタイミングを組み合わせて無数の設定で運用することができます。

ですが、初めから設定の良し悪しなど分かりませんよね。でも安心してください!

取引ツールが過去の運用結果から良いものだけをリストアップしてくれ、それを選ぶだけで運用を開始することができるので、始めやすさは自動売買FXでNo.1です。

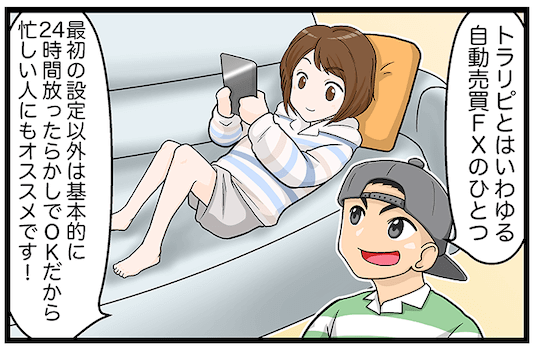

使い勝手No.1トラリピ

トラリピは初心者にもカンタンに使えるツールが揃っていて使いやすさの面で優秀です。

特許をとった「決済トレール」で利益を効率的に重ねていくことができます。

▼トラリピの実際の運用結果

運用24ヶ月(元本:4,000,000円)

- 累計利益:+600,962円

- 含み損益:-1,020,365円

- 資産総額:3,582,382円(-10.49%)

トラリピの最新の実績や設定は、トラリピのメリット・デメリットをレビュー | 設定&実績公開で詳しく解説していますのでぜひご覧ください。

とても使いやすく手軽に自動売買FXが始められます。

いろいろな設定をつくりたい!:トライオートFX

トライオートFXは複雑な設定をつくることができる玄人好みの自動売買FXツールです。(もちろんワンクリックで簡単に始めることもできます。)

最近ではシミュレーション機能もリリースされ自分で積極的に設定をつくり、試行錯誤したい方にはかなりおすすめです。

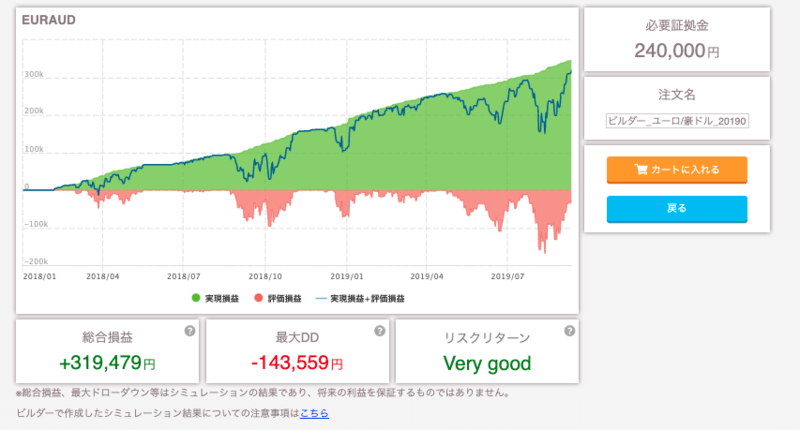

▼シミュレーション利用例:

けっこうおもしろいですw

けっこうおもしろいですw

原資24万円、2017年からの2年半で+30万円程度の設定を組むことができました。シミュレーションをしつつ、そのまま発注が可能。

過去実績ではありますが、いい設定がつくれればそのまま運用することができるのはうれしい。

トライオートFXも実際に運用しています。あわせてご覧くださいね。

https://valuefirst.co.jp/30dai/triautofx

おすすめ資産運用⑤:ソーシャルレンディング

| 初心者おすすめ度 | ★★★★ |

|---|---|

| 期待利回り | 5%以上 |

| 最低投資額 | 1万円 |

| 特徴 | 不動産、企業などに投資できる |

ソーシャルレンディングとはざっくり言うと、お金を借りたい「借手(事業者)」にお金を貸し出したい「投資家」をマッチングするサービスです。

+5%以上のリターンの期待値が高いですね。

ソーシャルレンディングがおすすめな人(ほったらかしにしたい人向け)

- まずは資産運用をお試しでやってみたい

- 投資額は少なめ(1万円〜)で試してみたい

クラウドバンクはこれまで回収率100%

おすすめPOINT!

- これまで回収率100%の確固たる実績

- 短期・長期幅広くファンドが展開

- 投資先も多く分散可能

ソーシャルレンディングの中で、もっともおすすめなのはクラウドバンクです。

なんといっても運営開始から5年間、回収率100%の実績がすべてを表しています。

さらに、投資のしやすさは抜群で、案件豊富、いつでも投資ができる状況です。

とても洗練されたデザインで、募集画面や管理画面も迷うことなく使うことができ、全体的にファンドは多く他の事業者にはあまりない「期間の短いファンド」が豊富です。

期間が短くとも利回りは、5%以上でとても優秀。募集中のファンドでも5%は超えてきますね。

※クラウドバンクグループの金田社長に取材にも行ってお話を聞いています。

特に絶対に回収する!という意識と保全に対しての姿勢は注目です。

貸付投資 Funds(ファンズ )が超人気!

おすすめPOINT!

- これまでのソーシャルレンディングとは違う「貸付ファンド」

- 1円(!)から投資可能。ハードルなし

- 安定した利回り・貸付期間が計算できる

2019年1月に超注目の貸付ファンドFunds(ファンズ)がサービスを開始しました。

投資先は明確、透明性が高い案件でこれまでのソーシャルレンディング最大のデメリットが払拭されています。

利回りも1.5%〜6%で問題なし。

しかも、なんと、1円(!)から投資可能…!これは驚きです。

「とりあえずお試し」というやり方もできますね。

Funds(ファンズ)メリット・デメリット!で詳しく解説していますので、あわせてご覧ください。

そして、ソーシャルレンディングは分散投資が超重要です!

ひとつの会社に多額のお金を入れることはおすすめしません。ソーシャルレンディング会社の破綻リスクがあるため最低でも2つ以上の業者を利用すること推奨です。

他のソーシャルレンディング会社は、おすすめのソーシャルレンディング5選をあわせてご覧くださいね。

https://valuefirst.co.jp/30dai/sl-hikaku

おすすめ資産運用⑤:米国株投資

| 初心者おすすめ度 | ★★★ |

|---|---|

| 期待利回り | +5%以上 |

| 最低投資額 | 5,000円〜 |

| 特徴 | 右肩上がりの米国、高配当銘柄に投資 |

米国株投資は今、かなり人気が高まっている投資です。

米国株式は現在右肩上がりに伸長中。

さらに!

配当貴族とも呼ばれる20年以上増配を行っている企業がめちゃくちゃあり高配当銘柄も日本株とは比になりません…!

高配当銘柄中心にポートフォリオを組むことで、毎月が配当が得られる、配当があるので下落にも強いメリットがあります。

▼配当金

このように値上がり益を狙いつつも、配当金がもらえます。

このように値上がり益を狙いつつも、配当金がもらえます。

ロボアドや投資信託のほったらかし投資では物足りない方にはいいですね。銘柄選定も楽しみながらできますよ。

詳しくは、米国株で高配当投資のススメ!おすすめ長期投資ポートフォリオと実績公開をご覧くださいね。

米国株投資は、為替手数料の安いSBI証券+楽天証券がおすすめです。

SBI証券の評判・メリット・デメリットを徹底解説【初心者向け最強のネット証券】

おまけ:仮想通貨

| 初心者おすすめ度 | ★★★ |

|---|---|

| 期待利回り | ??? |

| 最低投資額 | 1,000円 |

| 特徴 | 仮想通貨で一発逆転!未来へ投資 |

仮想通貨は2017年末から2018年初頭にかけ大きく値上がりし、よく話題にもなりましたね。

ぼくは2017年に1,500万円の利益が出ました。

仮想通貨投資をおすすめしたい人

- 仮想通貨に興味がある

- 仮想通貨の未来に投資したい

- リスクをとってでも大儲けしたい

2020年は値上がりに期待!?

若い方にはハイリスク・ハイリターンの仮想通貨がいいですね。

2018年は暴落で興味がなくなった方も多いと思います。ですが2019~2020年は少しずつ盛り上がりを取り戻しています。

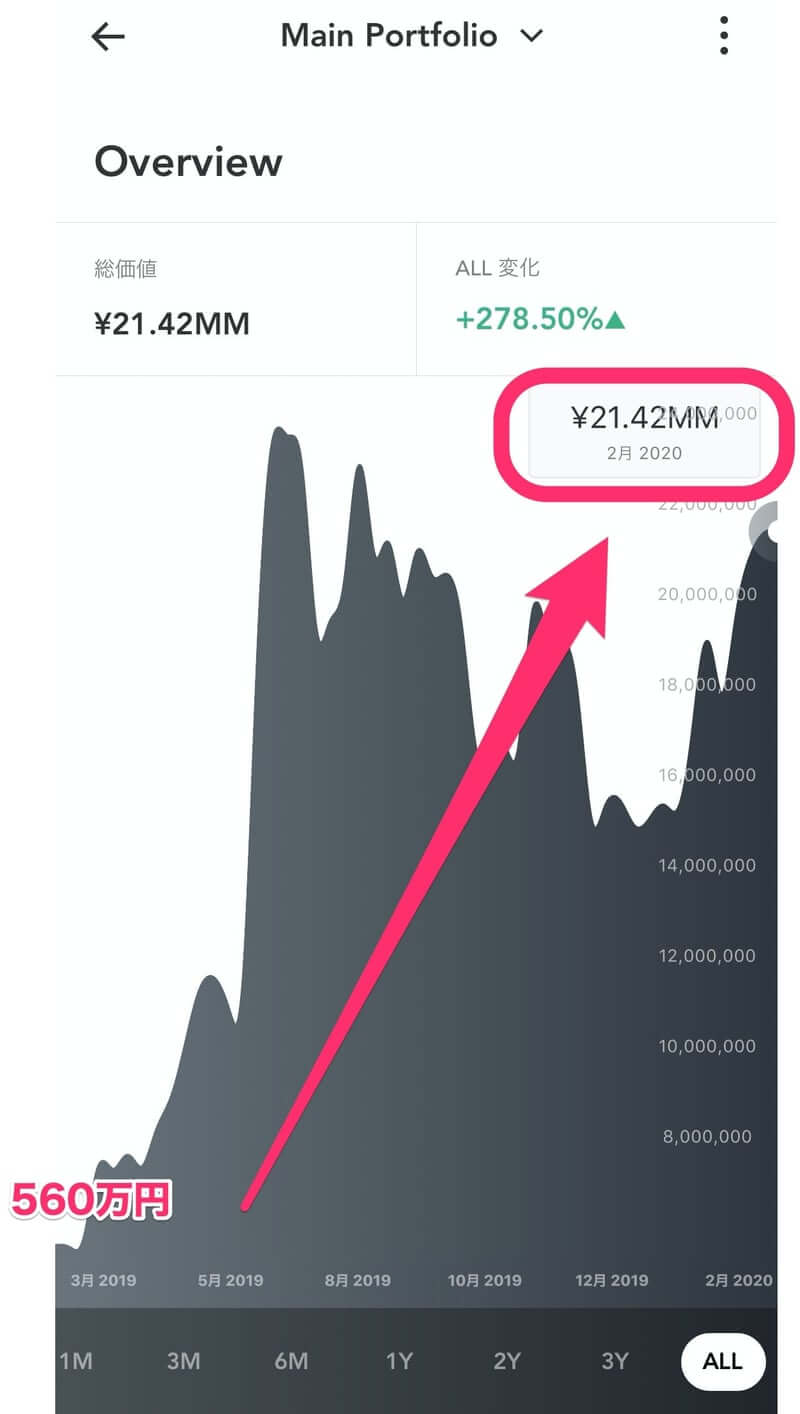

2020年2月:

2019年5月からコツコツと買い増し続けています。

当時500万円だったのが現在は2,140万円まで増えていますね…!

このままガンガン上昇してほしいw

10万円からでも億り人(1億円)達成した人もいるくらいですから、しっかり勉強して投資するのもいいかなと思います。

仮想通貨取引をはじめるには、取引所が必須!

初心者におすすめの取引所を、初心者におすすめの仮想通貨取引所ランキング5選で紹介していますので興味がありましたらご覧ください。

イチオシ!おすすめは「株式投資(SBI証券)」

SBI証券がおすすめな3つの理由

- ローリスク・少額から始められる!

- 忙しい方にはぴったり!買った後は放置でも配当や優待を受け取れる!

- 利益に対してかかる税金が0円になる「NISA」口座を利用可能!

10万円から始める資産運用でもっともおすすめだったのは、株式投資のSBI証券という結果になりました!

忙しい方・これから資産運用を始める方にはぴったりの手間なし、ローリスク、そして少額から始められる点がポイントです。

長期的に運用することでリスク・リターンともに安定してきますので、早めの投資がおすすめです。

登録は無料。はじめようと思った今がチャンスです…!

SBI証券の評判・メリット・デメリットを徹底解説【初心者向け最強のネット証券】

逆におすすめしない投資!【その投資NGです】

ここまではおすすめの投資と考え方についてお話してきましたが、逆におすすめしない投資をあげていきます。

これらの投資、普通に暮らしている中で接触することが多いです。おすすめ投資よりも全然多いと思います。

おすすめしない投資

- 銀行の投資信託:手数料が高すぎる

- 銀行の外貨預金:金利が低い&手数料が高い&スプレッドが広すぎ

- 保険の投資商品:増えない&途中解約で元本割れ

- (その他)定期預金:悪くはないが増えもしない

なぜ出会うことが多いか。上記のおすすめしない投資一覧を見ればわかると思います。

銀行や保険に関わる投資が多いですね…。日常生活においても銀行や保険と接触する機会は多いですよね。

そこから持ちかけられた投資話、だいたいNG、問題ありです。

証券会社やFX会社で買うよりも基本的に手数料は高いですし、金利やスプレッドが広すぎて投資家には完全に不利。

マジでやる意味ないです。

これらの勧誘は多いと思いますが、ちゃんと勉強してしっかり断りましょう…!

※投資じゃないんですが定期預金も。元本割れもないので悪くはないと思いますが、ほぼ増えないので。

だったら投資信託やロボアドバイザーなどの、リスクは低くてリターンが安定している投資をしたほうがいいと思っています。

資産運用をはじめる前に確認

ここまでおすすめを紹介してきましたが、資産運用をはじめる前に確認しておくポイントを見てみましょう。

この辺の考え方を入れておくことで有利に資産運用がすすめられますよ。

まずは余剰資金で

資産運用したいのであればある程度の初期投資できるお金が必要です。そのお金は貯金などの生活には必要のない余剰資金がいいと思います。

資産運用には少なからずリスク、元本割れの可能性があります。元本割れを起こしていなくても悩んだり不安になったりしてしまうかもしれません…。

そんなお金なんてないよ!って方はまずはタネ銭を貯めるところからはじめましょう。余剰資金ができるまではガンガン働きましょう!

※タネ銭がなくても始められる資産運用は前述した楽天ポイント投資です。タネ銭がないうちから始めるなら楽天ポイント投資一択ですね…!

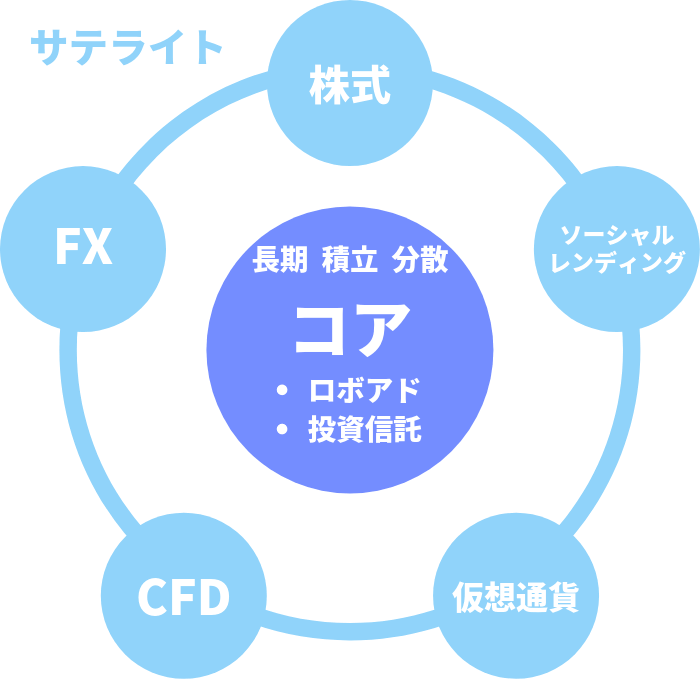

コア・サテライト戦略で考える

一般的に、投資をしたことがない人が思い浮かべるのは短期で大きなリターンを生むものを想像します。

ですが、それらはコア・サテライト投資戦略の中でサテライトと呼ばれるものになります。

- コア投資:中長期に安定した投資。主に守りと言われる部分

- サテライト投資:リスクをとってリターンを狙う。攻めの投資部分

多くの方はどうしても短期的にリターンを得たいがためにサテライト部分から投資を始めてしまい、結果失敗。

「投資は危ないものだ!」

という認識が生まれてしまいます。

なので、これから投資をはじめようという方は、まずはコア投資から「長期・積立・分散」を意識してはじめるのがいいですね。

コアをしっかりつくってから攻めの投資「サテライト」でのリターンを狙った投資を推奨です。

実際にぼくもこのような考えで運用しています。ポートフォリオは下記のとおり。

| 投資先 | 構成比 | |

|---|---|---|

| コア | ロボアド | 20.0% |

| 投資信託 | 18.0% | |

| サテライト | 自動売買FX | 15.0% |

| ソーシャル レンディング |

3.0% | |

| 米国株 | 4.0% | |

| 仮想通貨 | 38.0% |

仮想通貨が値上がりして構成比がかなり崩れてきていますが、このようなイメージで運用しています。

自分の運用の中で役割を持たせて資産を形成していますよ。

もう一度おすすめ資産運用をご覧になりたい方は、「資産運用初心者におすすめ資産運用5選」にジャンプしてください。

資産運用のリスクを減らす3つ:長期・積立・分散

コア投資で必須の「長期・積立・分散」を詳しく解説しています。

資産運用・投資では損失してしまったらどうしよう…。と考えてしまいます。

自分のお金がなくなるという失敗は避けたいし、安全に運用したいですよね?

もちろん資産運用なので損失してしまうリスクはあるものの、そのリスクを減らす・抑える考え方を知っているかいないかで将来の結果が変わってしまいます。

そこで、リスクを減らす3つのポイントを理解しましょう。

✔ リスクを減らす3つのポイント

- 長期で安定した資産運用

- 複数の銘柄に分散投資

- 積立(ドルコスト平均法)

※金融庁も「長期・積立・分散」の有効性を論じています。

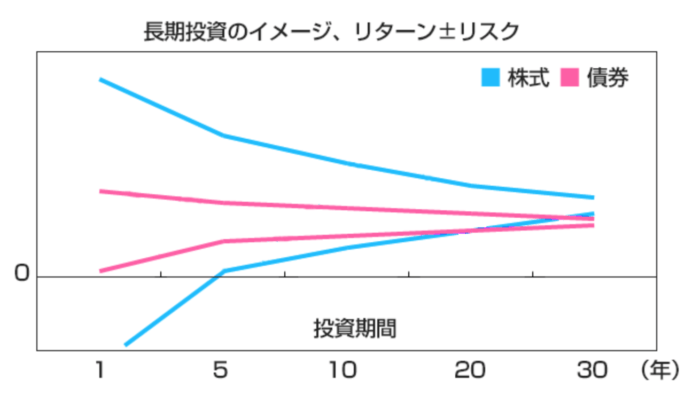

【長期・積立・分散投資の有効性】

長期・積立・分散投資による効果は、積立が長期であればあるほど、投資先を分散すればするほど、収益がバラつきにくくなる特徴がある。

1985年以降の各年に、毎月同額ずつ国内外の株式・債券に積立・分散投資したと 仮定し、各年の買い付け後、保有期間が経過した時点での時価をもとにして運用結果を算出すると、保有期間が5年ではマイナスリターンも発生するが、保有期間が20年になるとプラスリターンに収斂し、さらにそのバラつきも小さくなる。

長期で安定した資産運用をする

まずはなんといっても資産運用の考え方の王道です。

長期間運用することで、損をするリスクを抑えることができリターンが安定します。

▼長期運用することでリターンは安定する

時間を味方につけてリスク・リターンを安定させることができるんです。

なるべく早く始めて長期で運用することを考えていきましょう。

例:老後の為に資産運用する場合

20代から資産運用を始めた方は、60歳まで40年間もの「時間」を有効に使えますね。

30代の方は60歳まで30年。今始めれば全然遅くありません。なるべく早く始めて長期間の運用を意識しましょう。

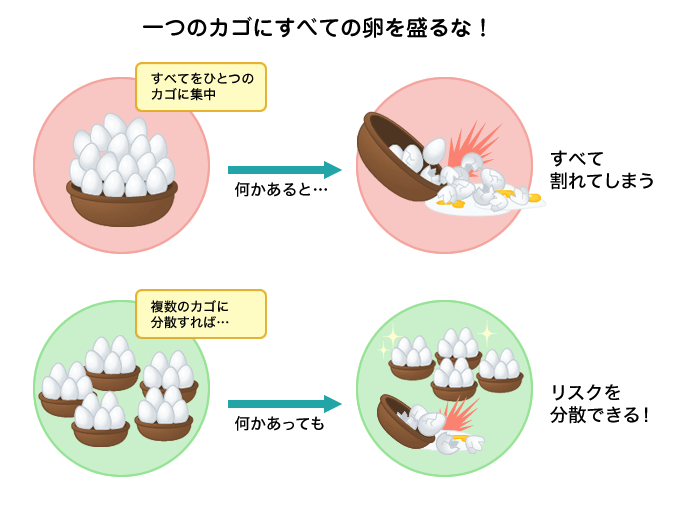

投資先を分散する

出典:厚生労働省

「一つのカゴにすべての卵を盛るな!」

という言葉を聞いたことがある方もいるかもしれません。

これは分散投資をイメージした言葉になるのですが、下記の意味になります。

✔ 資産運用に置き換えると

ひとつの銘柄・投資に一点集中投資していると、その銘柄になにかがあった時大きな損失になってしまう。

分散投資することで、ひとつの銘柄になにかあっても他の銘柄で補うことで、リスクが分散される。

分散投資することで全体のリスクを減らし、トータルで利益を出していこうという考え方です。

これまでに紹介した運用方法でも、できるだけ複数の投資先で運用を行うのをおすすめします。

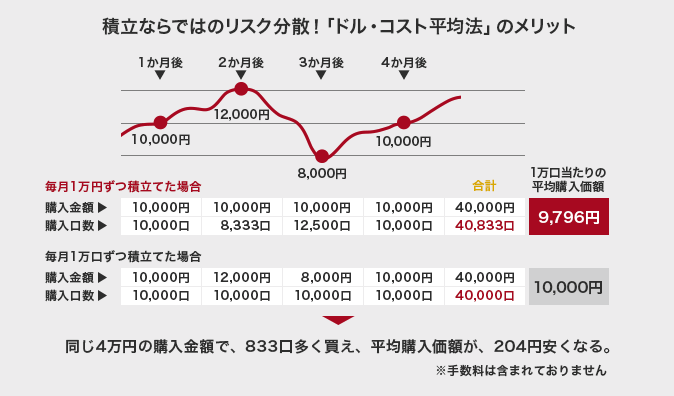

積み立てる(ドルコスト平均法)

「価格などに関係なく決まった日程で同じ額を投資していく」

これがドルコスト平均法です。複数回に分けて投資することでリスクを分散できます。

▼ドルコスト平均法

引用:大和証券

引用:大和証券

初心者には分かりづらい相場では、一度に大量に買い込んでしまうとどうしても損失リスクが高くなってしまいます…。

なので、できるだけタイミングがばらけるドルコスト平均法での積立を心がけましょう。

(参考):裁量FXでリスクヘッジ

ちょっとむずかしい話になりますが、単純にレバレッジをかけた裁量FXはおすすめできませんが、リスクヘッジとしてのFXを覚えておくことは大事です。

できなかったとしても知識として頭に入れておくべきです。

金融で言われるリスクヘッジとは、ざっくりと、

- 現物損失のカバー

- 現物のマイナス分をショート(売り)することによってプラスマイナスゼロにする

といった意味合いになります。

下落トレンド・暴落時ではこのリスクヘッジが自分の資産を守るためにとても有効です。

FXなどをせずに現物を持っている方はマイナス相場になると含み損が増えつらい時期を過ごすかと思います。

そんなときにFXでショートを使えば下落トレンドでも利益を出すことができます。

下落トレンドでは、現物で下がり続ける利益をショートを使うことで、利益の減少をおさえ、自分の資産を守ることができるのです。

ここで絶対守ってほしいのがレバレッジは1倍。まずはそれでOK。それ以上は危険です。

お金が増える2つの仕組み

資産運用においてお金の増やし方は2つあります。

その2つの仕組みとは、「インカムゲイン」と「キャピタルゲイン」です。

インカムゲイン

- 資産を保有することで得られる利益。配当、分配金、スワップなど。不動産の家賃収入なども。

キャピタルゲイン

- 売買によって得られる利益。株式投資やFX、不動産など。

これから資産運用を始める方は、長期のコア運用でじっくり投資しつつ、短期〜中期でキャピタルゲインを狙って資産を増やし、そこから生まれたお金でさらにコア運用にまわすやり方がおすすめです。

実際にぼくも同じような考えで運用しています。

確かにチャートを見ることも情報を見ることも大事ですが、忙しい毎日を送っているサラリーマンや主婦の方にそんな時間はありませんよね…?

そういった方におすすめで、一般的にはなかなか知られていませんが、ほったらかしにしてもキャピタルゲインを取れる運用法も存在しています。

キャピタルゲインでほったらかしといえば、先ほど紹介した自動売買FXがそれに該当します。

主な自動売買FX:

もう一度おすすめ資産運用をご覧になりたい方は、「資産運用初心者におすすめ資産運用5選」にジャンプしてください。

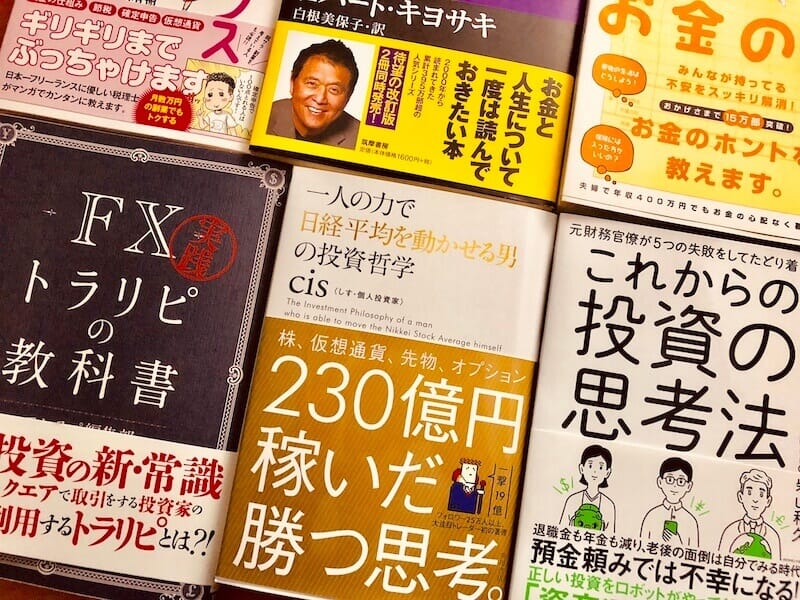

資産運用初心者が読んでおくべき本・マンガ

資産運用で実際に運用している方は、知識欲が高い傾向にあって勉強意欲も高いというイメージがありますよね。

資産運用や投資の本はかたい内容のものが多いので、なるべくわかりやすい本を中心に紹介します。

マンガでもお金や資産運用について学ぶことができるので、「本は苦手…。」という方はぜひマンガだけでも読んでみてください。

おすすめマンガ:インベスターZ

最近の投資マンガでは鉄板ですね…!

最近の投資マンガでは鉄板ですね…!

主人公、財前孝史の通う名門私立中高一貫校には、各学年成績トップの6名のみが入部できる秘密の投資部が存在している。投資部は、学園の資産3000億円を運用し、学校の経費すべてを投資で生み出していたというところからストーリーが展開されていく。

この漫画のいいところは、金融用語や経済の仕組みも学ぶことができ、主人公と一緒に成長できる点。

さらに投資に必要不可欠なメンタル・考え方もしっかり学べることができますよ…!

儲けたいから投資をはじめた!という方もぜひ一読していただくと、儲けるための心構えが身につくはずです。

投資や資産運用が「???」の方が読んでも楽しみながら知識が学べるというまさに一石二鳥。これで投資成績よくなったら一石三鳥ですねw

おすすめ本:これからの投資の思考法

ロボアドバイザーのウェルスナビCEOの柴山さんの書籍。

ロボアドバイザーのウェルスナビCEOの柴山さんの書籍。

元財務官僚が5つの失敗をしてたどり着いた「これからの思考法」という題材で投資法について解説されています。

投資の鉄則(基本)を理解し、それを実践することでパフォーマンスは向上するということ。

投資の鉄則

長期・積立・分散

おもしろい話として「人間の脳は資産運用に向いていない」という部分。

確かに人間の脳みそは、欲に目が眩んでがっついたり、大きなロットで取引したりとトレードの邪魔をしてきます。笑

要するに、ドルコスト平均法で長期的に機械的に積立ていくことのがいいんですよね。過去の値動きを見ても。

そんなことをあらためて気づけせてくれる書籍です。

おすすめ資産運用No.3としてウェルスナビを紹介しましたが、この本の内容を具現化したのがウェルスナビなんでしょうな。

※他にもおすすめのマンガや書籍を紹介しています!

>>お金・資産運用が学べるおすすめ本・マンガ【投資に役立つ】

セミナーってどうなの?

セミナーに参加する方もいるとは思いますが、投資や資産運用系に限ると個人的には必要ないと思っています。

ですが、その前の段階、お金の基本的な知識やマネーリテラシーをあげるためのセミナーならあり。

最近では多くのマネーセミナーが無料で開催されていますので、

- お金の知識が全然ない!

- 投資の前に使えるお金がない!

- お金が貯まる体質じゃない!

という方は参加してみてもいいですね。

以下、マネーセミナーの紹介記事になっています。ぼくの知人が参加して内容を聞きましたが、お金の知識をつける役に立ったとのことです。

セミナーといえばその後の勧誘が気になるところですが、そういったものはほぼありません。(こういう講座がありますよという紹介程度とのこと)

ぜひお金について学びたい方は参加してみてくださいね!

もう一度おすすめ資産運用をご覧になりたい方は、「資産運用初心者におすすめ資産運用5選」にジャンプしてください。

資産運用ブロガーの成功談・失敗談

資産運用・投資ブロガーたちの実際に投資しての成功談・失敗談の記事を書いていただきました!

成功談は参考に、失敗談は自分も注意するべき点として今後の参考になりますので、気になった記事はぜひチェックしてみてください!

失敗談

https://valuefirst.co.jp/30dai/taiken_medaka

https://valuefirst.co.jp/30dai/taiken_instockexnet

https://valuefirst.co.jp/30dai/taiken_ig

成功談

https://valuefirst.co.jp/30dai/taiken_taka

なぜ資産運用が必要なのか?

2018年、銀行の預金金利は良くて0.01%、メガバンクは0.001%がほとんどです。100万円を銀行に預けておいても、1年後には10円しか増えません…。

残念ながら銀行に預けておくだけで利息で資産が増える。なんていうのは遠い過去の話。

銀行に預けておくことは悪いこととは言いませんが、賢くないですね〜。

そこで、資産運用(投資)をして自分の資産を形成していきましょうというお話でしたが、以前までは個別株やFXと初心者にはハードルが高い投資法しかありませんでした。

しかし、2018年の今、今回紹介したようなサービスが続々と誕生し初心者でも手軽に10万円から資産運用をスタートすることができるようになりました。

これを機会に未来の余裕のある暮らしに向かって資産運用を始めてみませんか?

さらに言うと、経済は伸びているように見えますが、実態は会社員の給与は変わらず物価が高くなっていくだけ…。

これから先も同じ傾向が続くならどんどん厳しい状況になっていきます。

じゃあどうするか?本業以外に収益源を”自分で”つくるしかないんです…!

資産運用で自分の資産を守りつつ利益を出して行きましょう。ここで行動しないと経済の波に飲まれてしまいます…。

行動しない = 調べない・わからない

これでは何も前に進みません。ネットで調べればすぐわかる時代です。

行きていく上で重要な金。金が必要なら自分で行動しなければはじまりません。投資は時間を味方につけることができるので、早ければ早いほど有利です。

もし、この記事を読んで興味が湧いたらすぐに行動して時間を味方につけましょう…!

自分の満足いく未来のために”今だけ”がんばりましょう!

もう一度おすすめ資産運用をご覧になりたい方は、「資産運用初心者におすすめ資産運用5選」にジャンプしてください。

2020年の資産運用は?

2020年は今回おすすめした投資を継続ですね。

今回紹介した資産運用をきちんとやっていきましょう。

まずはロボアドバイザーと投資信託からはじめるのは変わりません…!

とはいえ、時代はどんどん進んでいくもので新しいサービスが出たらまず身銭を切って試してみようかなと思っています。

これからの時代、今まで投資や資産運用に興味がなかった層からいかにお金を引っ張ってくるのか、企業はそこに力を入れているのは目に見えてわかります。

その中でも、初心者でも「カンタンに、手軽に、少額に」がキーワードだと思っていて、特に注目しているのは、ポイント投資とソーシャルレンディングです。

ポイント投資は2019年に超盛り上がりました…!

- 楽天証券(楽天ポイント投資)

- SBIネオモバイル証券・SBI証券(Tポイント投資)

- LINE証券(LINEポイント)

かなり力を入れて施策をうっています。

今年も継続して多くの訴求が見込めそうですね…!

そして、ソーシャルレンディング。

2018年に多くの不祥事を起こし、2019年は業界の健全化が進み、2020年はさらに飛躍の年になると予想しています。

現在でも多くの企業が参入し競争が激化中!

投資家も安定した利益を得るための投資人数・投資額は右肩上がりです。

2020年、注目です。

まとめ:初心者におすすめの投資法

資産運用は実はカンタンで少額でも可能です。2020年の現在、初心者でも手軽に始められるようになりました。

まだ銀行に預けてるだけの方は、正直損してるといっても過言ではありません。

ですが、まだ遅くはありません。始めるならこの記事を読んだ”今”です。

登録はすべて無料で今回紹介した資産運用が可能です。気軽にサクッとできるのでこの機会に始めてみましょう!

今、行動に移すことができれば将来の余裕のある暮らしにつながりますよ。

今回紹介した投資法

公式サイトへのリンクになります。気になった投資があればぜひ!

おすすめ資産運用まとめ

SBI証券

SBI証券

楽天証券

楽天証券

ウェルスナビ

ウェルスナビ