今回は公務員の人がiDeCo(イデコ)を使うメリット・デメリットについて解説します。

本記事の内容:

公務員でiDeCo(イデコ)をはじめようと思っている・情報収集したい方向け

- 公務員年金制度のおさらい

- 公務員がiDeCoを利用するメリット・デメリット

公務員の退職金は2012年以前と比べて、15%以上も減っています…!

減額となった退職金を補うべく2017年1月より公務員の方もiDeCo(イデコ)に加入出来るようになりました!

強力な節税効果がたくさん盛り込まれておりメリットがあります。

ただし、60歳まで引き出せないなどのデメリットもあり、運用する人を選ぶ制度です。

iDeCoの基本的なメリット・デメリットは、iDeCo(イデコ)メリット・デメリットまとめ | 初心者にやさしく解説を確認してからこの記事を見るとさらに知識が深まります。

今回は公務員に焦点を当て、メリットデメリットを中心に解説しますので、仕組みをしっかり理解した上で自分の状況にあっているか、ぜひご確認ください!

https://valuefirst.co.jp/30dai/ideco_lisk

タップできる目次

公務員の年金は制度改正により減額・・・!

公務員の年金制度はもともと、とても優遇された制度でした。

そのため2017年以前は、公務員はイデコに加入することができない&する必要もないくらい。

しかし、官民格差解消を目的に、2015年10月に公務員の年金制度である共済年金が、会社員とおなじ厚生年金に統合され一本化されています。

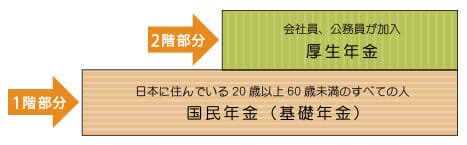

公的年金は2階建て構造で、1階が「国民年金」、2階が会社員は「厚生年金」、公務員は「共済年金」という違いがありました。

引用:厚労省

引用:厚労省

共済年金と厚生年金には大きく以下の2つの違いがあり、共済年金は優遇された制度です。

- 職域加算(年金の上乗せ)がある

- 保険料が割安

人事院の調査によると、公務員の退職給付総額は民間企業よりも402万6千円高かったとのこと。

この格差を解消するために、2階部分が厚生年金に1本化されたという背景があります。

ざっくりいうと、

「一般の会社員との格差をなくすために年金制度が改正されて、公務員はこれまでよりも保険料負担が増えて、年金が減額になった」

ということになります。

そこで、減額となった年金を補うために公務員もiDeCo(イデコ)に加入できるようになったのが2017年のことです。

公務員のiDeCoの上限額

公務員は拠出額の上限額は、月12,000円、年144,000円。

▼他の属性と上限額を比較。

| 国保加入状況 | 事業者 | 上限額 |

| 第1号被保険者 | 自営業等 | 月額68,000円(年816,000円) |

| 第2号被保険者 | 企業型DCがない会社員 | 月額23,000円(年276,000円) |

| 企業型DCがある会社員 | 月額20,000円(年240,000円) | |

| DB加入者、公務員 | 月額12,000円(年144,000円) | |

| 第3号被保険者 | 専業主婦(主夫)など | 月額23,000円(年276,000円) |

公務員は月額12,000円となっていて年にすると、144,000円。

運用できる属性の中で最も少ないパターンとなっています。

公務員がiDeCo(イデコ)を利用するメリット

イデコの基本的なメリットは、税金が安くなり、運用している金融商品の運用利益・利息に税金がかからないことにあります。

もちろん、公務員もこの恩恵を受けることができます。

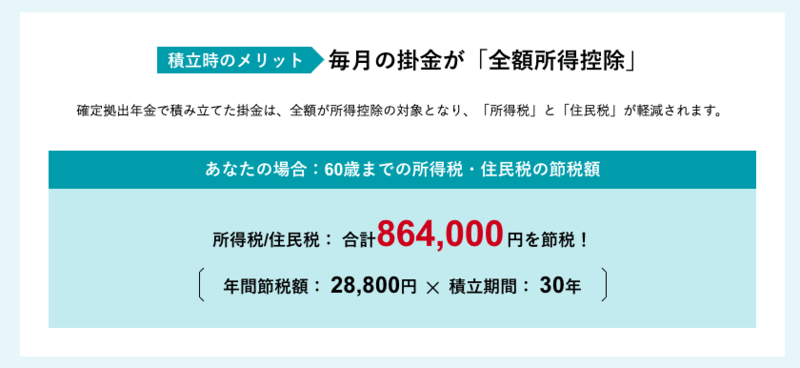

シミュレーションしてみます。

年齢30歳

課税所得;500万円

家族:あり(妻・子2人)

シミュレーション結果だと、年額28,800円の節税になり、60歳までに864,000円の控除とかなり強力な税金の減額効果がありますね。

公務員がiDeCo(イデコ)を利用するデメリット

メリットだけ見るとかなりお得な制度だと捉えがちですが、お得な裏にはもちろんデメリットもあるので確認していきましょう。

デメリット①:公務員は拠出金が少ない(運用面で不利)

試算運用で資産を増やそうとすると元手が少ないのは大きなデメリットになります。

例として、会社員と公務員で30年間年利3%を上限額で積立てた場合の、運用利益の差は約250万…!

約2倍の差になります。

| 種類 | 積立元金 | 運用利益 | 合計金額 |

| 会社員 | 828万円 | 512万円 | 1340万円 |

| 公務員 | 432万円 | 267万円 | 699万円 |

| 差額 | -396万円 | -245万円 | -641万円 |

このように掛け金の少ない公務員が、投資目的でイデコを使う場合、元金が少なく資産を増やしづらいのがデメリットと言えます。

デメリット②:手数料が割高

イデコの運用コストは他の投資信託などと比較して割高です。

イデコで発生する手数料

- 加入時手数料:2777円(開始時のみ)

- 口座管理手数料:167円(積立のたびにかかる)

加入時手数料は初回のみですが、口座管理手数料は積立のたびに発生します。

毎月積立の場合:

- 167円×12ヶ月=2,004円

年単位の場合:

- 64円×12ヶ月+103円

※口座管理手数料は国民年金基金連合会手数料64円+信託銀行への手数料103円の合計。(年単位の場合、信託銀行への手数料は積立時の1回のみとなる)

ここからが大切で、この手数料は会社員や自営業者も変わらず同じ金額です。

つまり掛け金の少ない公務員は手数料負担の割合が最も多くなります。

| 加入者 | 掛金上限額 | 手数料 | 手数料負担率 |

| 個人事業主 | 816,000円 | 2,004円 | 0.24% |

| 会社員 他 | 276,000円 | 0.72% | |

| 公務員 | 144,000円 | 1.39% |

掛け金が少なく、手数料も割高とあっては、運用に回せるお金がさらに少なくなるので資産が増えにくいのは事実。

ちなみに、同じ非課税運用が可能である積立NISAでは購入時手数料が0円です。

つまり、積立にかかる手数料はイデコ以外では不要なコスト。節税効果を得るためにあえてイデコを選択した場合の追加コストと言えます。

個人事業主などの掛け金が多い人は節税効果も大きく影響は少ないですが、掛け金の少ない公務員にとっては、手数料負担の割合が高く資産運用の面では非効率と言わざるを得ません。

このように公務員にとって、イデコは元手が少ないうえに運用コストが高いため、個人的にはあまりおすすめしていません。

ですがもちろん状況によってうまく利用できる方もいますので、否定もしませんし肯定もしていません。

iDeCo(イデコ)を運用するなら楽天証券でOK

もちろん、検討した結果利用すると判断した場合で運用するなら、楽天証券かSBI証券でOKです。

個人的には楽天証券をおすすめしています。

手数料は無料、楽天証券でしか運用できない投資信託もありますよ。

おすすめの投資信託は?

結論を言うと、以下の2シリーズがおすすめです。

- 楽天バンガードシリーズ

- eMAXIS Slimシリーズ

もし元本保証型がいいというなら各金融機関に元本保証型の商品が用意されているのでそちらを運用しましょう。

さらに詳しく、iDeCo(イデコ)で節税しながら+5%狙う投資商品5選で解説しています。

https://valuefirst.co.jp/30dai/ideco_tousisintaku

iDeCo(イデコ)ではなくつみたてNISAも検討

イデコ最大のメリットは所得税・住民税が節税になる点。

上限額が低い公務員は、最大限の恩恵を受けることができません。

その他のメリットとして運用益が非課税になりますが、60歳まで資金がロックされるという大きなデメリットを抱えなければいけません。

そんなときは、つみたてNISAが有利です。

つみたてNISAはイデコと同様に運用益は非課税なのに対し、いつでも引き出し可能・途中解約も可能です。余計な手数料もかかりません。

▼イデコとつみたてNISA比較

| iDeCo(イデコ) | つみたてNISA | |

| 非課税投資枠 | 14万4000円〜81万6000円 | 40万円/年 |

|---|---|---|

| 非課税期間 | 60歳まで | 最長20年間 |

| 非課税投資総額 | 運用益・所得税・住民税 | 運用益の最大800万円 |

| 対象商品 | 一部の投資信託、債権、預金など | 一定の要件を備えた投資信託など |

| いつでも引き出し | 不可 | 可能 |

| 途中解約 | 不可 | 可能 |

つみたてNISAとは?メリット・デメリットやおすすめ証券会社までゼロから解説!で詳しく解説しています。

まとめ:公務員がiDeCoを使う理由

iDeCoは節税という面で強力なメリットがありますが、一方で融通の利かない金融商品という印象です。

さらに公務員の方は掛け金が少ないので、どうしても節税メリットが少なく、デメリットが大きくなってしまいます。

なので先ほども言いましたが、否定もしませんし肯定もしません。

この記事で解説した内容を理解したうえで、ご自分の状況と照らし合わせながら、運用するかを検討してください。

ただし資産運用が目的であれば、あえてイデコを選択する必要はないというのが個人的な意見です。

その場合はぜひつみたてNISAも検討してください。

※「やらないと損」とまで書いてある記事を見ますが、デメリット部分があっさりとしているので、注意喚起も含めて当記事ではデメリットを強く押し出す内容になっていることをご承知ください。

iDeCo(イデコ)おすすめの金融機関・投資信託を紹介!

イデコを運用するなら、結論を言ってしまうと楽天証券でOK!

イデコを運用するなら、結論を言ってしまうと楽天証券でOK!

手数料は無料、楽天証券しか運用できない投資信託もあります。さらに他にも使い道が多く、使い勝手はとてもいいですよ。ぼくもメイン証券会社は楽天証券です!

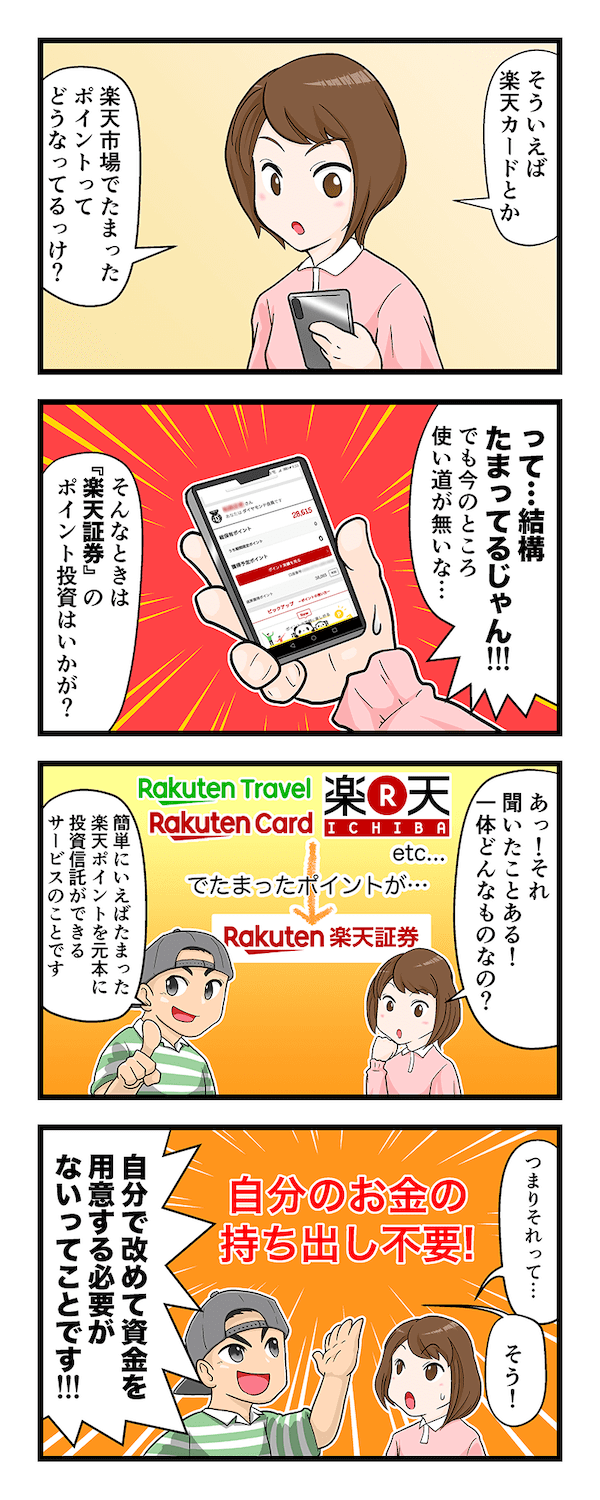

ポイント投資ができる楽天証券はマストで登録

楽天証券は次々と革新的な取り組みをしている証券会社で、今一番注目されているのは「楽天スーパーポイントで投資信託が買えるポイント投資」です。

ポイントで投資なので実質リスクゼロ…!これから投資をはじめてみたい方も痛手なくお手軽にはじめることができますよ。

資産運用初心者におすすめの投資5選

右も左もわからない投資初心者にやさしく解説!

ほったらかしでOK!運用したらやることなし!

当サイトが厳選しておすすめする投資5選を紹介

SBI証券

SBI証券

楽天証券

楽天証券

ウェルスナビ

ウェルスナビ