住宅ローンを利用するベストなタイミングについて解説

今回は、住宅ローンの利用はいつのタイミングが最適なのかについて解説します。

住宅ローンはみんな何歳で借りている?

過半数は30代で借りている

住宅ローンを利用するのは当然住宅購入時ですが、住宅購入タイミングの大部分が結婚後または子どもが生まれた後の家族の形が見えてきたタイミングだと考えられます。

日本の結婚平均年齢は年々上昇傾向で、令和3年(2021年)人口動態統計月報年計の概況によれば、平成27年の男性の平均初婚年齢は男性が31歳、女性が29.5歳となっています。

これとともに、以下の通り住宅ローン利用者の年齢も30代が多くなっています。

| <住宅ローン利用者の年齢> | |

|---|---|

| 年代 | 割合 |

| 20歳代 | 12.2% |

| 30歳代 | 56.4% |

| 40歳代 | 25.9% |

| 50歳代 | 5.5% |

住宅ローン利用者の半数は、結婚後数年後のタイミングで住宅購入を考えていることが多いようです。

収入をほとんど使わずに貯金しているという方は頭金をたくさん出すことができますが、頭金をあまり貯めていないという場合には、希望の住宅を手に入れるために借入が必要で、最近はその必要な資金が上昇傾向となっています。

令和3年(2021)人口動態統計月報年計(概数)の概況|厚生労働省 (mhlw.go.jp)

住宅ローン利用者の実態調査:住宅金融支援機構(旧住宅金融公庫) (jhf.go.jp)

400361299.pdf (jhf.go.jp)

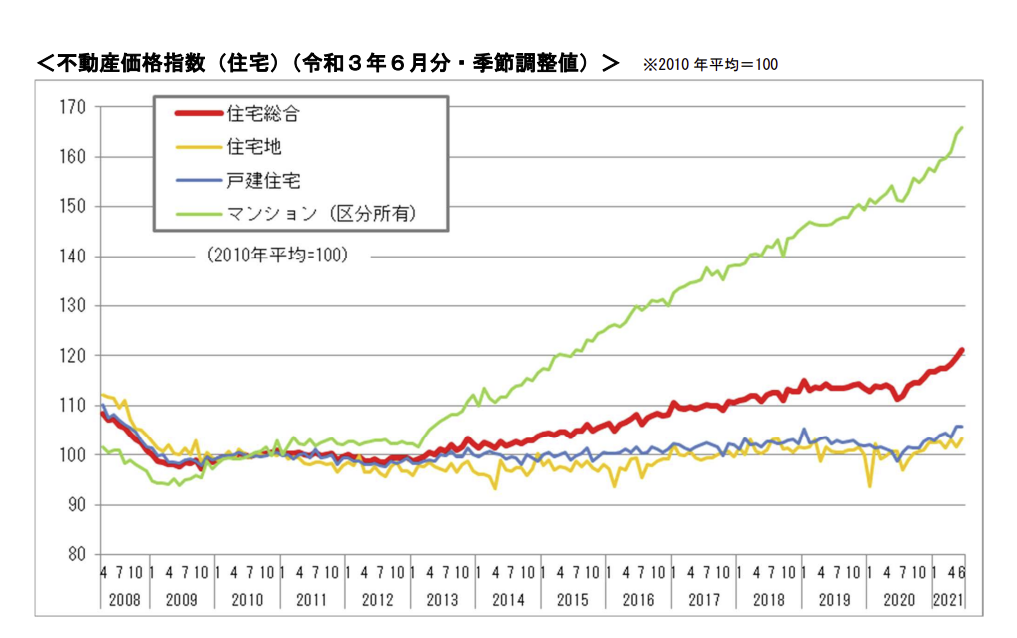

購入資金が上昇傾向で借入金額が増加傾向

特に価格が上昇しているのがマンション価格です。

駅近等好立地を望む共働き世代を中心に、好立地のマンション価格の需要が高く、価格もそれともに上昇傾向です。

マンションほどではないものの、注文住宅や建売住宅の価格も上昇しています。

建築費用が上昇傾向で、特にプレハブ工法が資材費と人件費が高騰により、住宅価格に上乗せされている状況です。

プレハブ工法とは、家を建築予定地、現場で建てるのではなく、事前に工場で組み立ててからクレーン等で建築予定地に置き、仕上げのみその場で行うというものです。職人の手に頼らない高品質が保てることから、大手のメーカーはこの工法を採用しています。

このような状況から購入費が大きくなり、自ずと借入金額が大きくなっています。

昔に比べると金利は低下しているため、借入金額に上乗せされる支払利息も少なく済むのですが、借入金額が大きいと年間の返済額を大きくするわけにもいかないため、返済期間が長くなります。

返済期間を考えても、住宅ローンの完済時期は70歳未満となっていないと審査を通過できない可能性が高くなるため、ローンが30~35年とすると少なくとも35~40歳までには借りている必要があります。

子どもがいる家庭の住宅購入タイミングは?

子どもがいる家庭に限定して住宅購入のタイミングを聞いて見ると、子どもが乳幼児のときだったと答える人が33%、妊娠中が23%と子どもが小さいうちに決めた人が過半数となっています。(参考/ARUHIマガジン)

この時期に購入するときのメリットは以下の通りです。

子どもが乳幼児、または妊娠中に住宅購入をするメリット

一方で、子どもを妊娠中または子どもが小さいうちに住宅購入、住宅建築することで、実際にほしい間取りと違った、子どもが増えたなどのデメリットが生じることもあります。

住宅購入の前にやっておきたいこと

多くの人が「住宅展示場等で住宅メーカーを決める」→「住宅ローン」を組むというタイミングで住宅ローンを利用しています。

ただ、この順序だと自分の予算と関係なく、住みたい家を決めてからとなるため、本当の無理のない返済ができる金額となっているかが、分からないまま、ほしい家を決めてしまっているので、購入価格が高くなりがちです。

住宅ローンは金額も大きく、長期間返済になるので、その金額の大小で将来のライフプランを大きく左右します。住宅ローンは一度組んでしまうと必ず返済しなければなりません。

無理な金額を組んで、「子どもの教育資金が足りない」「老後に資金がない」というのは避けたいところでしょう。

したがって、おすすめしたいのが以下の順序です。

おすすめの住宅購入手順

借入には審査がありますが、主に見ているのは返済負担率です。

返済負担率とは、年収に占める年間返済額の割合をいい、多くの金融機関の審査基準が35~45%としています。

年収が400万円なら年間140~180万円までの返済額となっているか確認しているということになります。

年収が高くなればこの返済負担率で落ちる可能性が低くなり、年収600万円なら年間270万円の返済でも審査は通りますが、この金額だとボーナス時に35万円ずつ上乗せしても毎月17万円の返済と中々貯金ができない計算になってしまいます。

そのため、人生が住宅購入だけではないと考えると、まず老後まで含めたライフシミュレーションを立てるのがおすすめです。

ライフプランシミュレーションとは、普段の収入や支出、将来予想される子どもの進学等の大きなライフイベントにかかる資金を想定して、将来のマネープランを考える方法です。

ライフプランシミュレーションは、銀行のサイト、FP協会のサイト、金融庁のサイトを利用して自分で行うことができるため、時間を気にする必要がありません。

また、住宅展示場等の無料サービスで行えたり、金融機関のFP、独立系FPと相談しながらシミュレーションをしたりすることもできます。

シミュレーションを元に、他の大きなライフイベントにかかる必要な資金を確保できる範囲内の借入上限を決めておき、それから住宅計画を立てると良いでしょう。

住宅建築や住宅購入は、手元に資金がなくても借入で希望の住宅を手に入れることができるため、つい購入資金が大きくなりがちです。ライフプランシミュレーションで決めた借入上限をしっかり守った借入金額で購入できる範囲内で計画しましょう。

住宅ローン利用のタイミング

実際に住宅ローンを利用するのはまず住宅を決めてからになります。

主な流れは以下のようになります。

<新規借入時の住宅ローン利用の流れ>

①購入物件を概ね決める

②金融機関と住宅ローンについて相談・事前審査(仮審査)

建築・購入金額を相談し、返済可能額等を相談します。

③不動産会社等で売買契約または請負契約締結し、売買契約書・建築確認書受取り

④住宅ローン申込み

必要書類を提出し、住宅ローンを申込みする。この時点では、借入が可能かどうか確定されません。

⑤住宅ローンの審査・承認(本審査)

金融機関または保証会社が審査を行い、承認が下りれば住宅ローンを組むことができます。

⑥住宅ローンの契約

住宅ローン契約にかかる諸経費(不動産担保取扱手数料・印紙税など)がかかりますが、住宅ローンの借入金額に入れることもできる金融機関もあります。

⑦住宅ローン実行

不動産会社等から引渡を受けると同時に、金融機関から不動産会社に資金が振り込まれ、住宅ローンの返済も開始します。

住宅利用前に概ね住宅を決めておく必要があり、購入金額が決まってないと借入金額も決まりません。

まずは、住宅計画を進め、概ね決まれば、住宅ローンの申込みと事前審査を行います。ここで、住宅ローンの金利、金利タイプ等を決めて返済総額を比べてどの金融機関にするか決める必要があります。

この事前審査、この後にある本審査は長くて1ヶ月程度かかることがあります。事前審査は落ちることもあるため、心配であれば複数の金融機関申し込むと良いでしょう。

住宅ローン減税制度からみたタイミング

住宅ローン減税は、住宅を借入で購入した場合にその支払利息の負担を税制面から軽減してくれる制度で、正式には「住宅借入金等特別控除」といいます。

要件を満たす住宅を新築、購入またはリフォームを行い、住宅ローンの借入れを行った場合に年末における住宅ローン残高の0.7%の所得税(控除しきれない場合は9.75万円または前年の所得税の課税所得金額の5%の小さいほうを限度とする住民税)を直接還付してくれる制度です。

【住宅ローン控除基本】

1.年末住宅ローン残高の0.7%

2.住宅種類別限度額と控除期間

| ■2023年購入・新築限度額と控除期間 | ||

|---|---|---|

| 住宅の種類 | 限度額 | 控除期間 |

| 認定住宅等の新築、建売住宅購入 | 5,000万円 | 13年間 |

| ZEH水準省エネ住宅の新築、建売住宅購入 | 4,500万円 | 13年間 |

| 省エネ基準適合住宅の新築、建売住宅購入 | 4,000万円 | 13年間 |

| 上記以外の住宅の新築、建売住宅購入 | 3,000万円 | 13年間 |

| 中古の認定住宅等の購入、リフォーム | 3,000万円 | 10年間 |

| 上記以外の中古住宅の購入、リフォーム | 2,000万円 | 10年間 |

3.合計所得金額が2,000万円以下

4.住宅の床面積が50㎡以上で床面積の2分の1以上が居住用

(合計所得金額が1,000万円以下なら40~50㎡未満の住宅も対象となります。)

5.住宅ローンの借入が10年以上

6.住宅ローン控除を受ける最初の年は必ず確定申告が必要

7.2年目以降は会社員・公務員は年末調整で還付が受けられる

■今ならシングルやDINKsも住宅ローン控除を受けられる

基本的な住宅ローン減税制度はファミリーが住むような50㎡以上が対象でしたが、今なら合計所得金額1,000万円以下という条件で床面積40㎡以上50㎡未満に対する住宅ローンにもこの減税制度が使えます。

50㎡以上だと2LDK以上となり2人世帯では広すぎですが、40㎡以上50㎡未満であれば1人~2人暮らしにはちょうど良い広さになるでしょう。

■今なら控除期間が13年

これまでの住宅ローンは控除率が1%から、0.7%へ下がりました。それとともに、本来の控除期間の10年から13年に控除期間が延長となっています(中古住宅、リフォームは除く)。

■控除限度額は減少傾向

2023年までは控除上限額が上記のとおりですが、2024年から控除所減額が以下の通り下がります。控除上限を超える借入金残高に対しては、減税されません。

| <2024年、2025年の住宅種類別限度額> | ||

|---|---|---|

| 住宅の種類 | 限度額 | 控除期間 |

| 認定住宅等の新築、建売住宅購入 | 4,500万円 | 13年間 |

| ZEH水準省エネ住宅の新築、建売住宅購入 | 3,500万円 | 13年間 |

| 省エネ基準適合住宅の新築、建売住宅購入 | 3,000万円 | 13年間 |

| 上記以外の住宅の新築、建売住宅購入 | 2,000万円 | 13年間 |

| 中古の認定住宅等の購入、リフォーム | 3,000万円 | 10年間 |

| 上記以外の中古住宅の購入、リフォーム | 2,000万円 | 10年間 |

住宅価格のタイミング

注文住宅や戸建て住宅については値上がりしているものの、マンションほどの上昇ではないため、自分のタイミングで購入しても良いでしょう。

前述した通り好立地のマンションは非常に高騰しています。

2013年から共働きの増加や低金利等に伴い、働きやすく子育てをしやすい好立地のマンションを中心に値上がりが続いています。

特にパワーカップルと呼ばれる夫婦で世帯年収が1,000万円を超える世帯は、高価格帯のマンション購入をすることが多く、さらに、コロナ禍で在宅勤務が増える中、住環境を良くしたいという考え方から広めの物件への購入意欲も高まっています。

この高騰が続く中でマンションを買うのはタイミング的にみて大丈夫なのかと悩んでしまうところですが、今後下がるかどうかは予測が難しいといえるでしょう。

低金利が続く限り住宅の需要は落ちない可能性が高く、まだこの値上がりしていく状況は続くかもしれません。

アメリカでは既に金利を上げ、金利上昇により借入時の支払利息と借入総額が増えることから不動産需要は減退する可能性はあるものの、日本においては大きく金利を上げる可能性は低く、このまま、低金利がしばらく続くものと考えられます。

しかしながら、無理な借入れを行なってしまうと、出産にともない妻の収入が下がったなどの状況変化によりローン返済が苦しくなる可能性もあります。

そのため、何が何でも新築にこだわるではなく、築浅の中古物件にするなど、あまり高額なマンション購入を避けるのがおすすめです。

もしくは、中古住宅購入なら買取再販住宅もおすすめといえるでしょう。

買取再販住宅とは、宅建物取引業者がリフォームして、その宅地建物取引業者から買う中古住宅をいいます。通常中古住宅は住宅ローンの限度額が低くなりますが、買取再販型住宅なら新築と同様の限度額となります。

現在住宅ローンを借りている人の大部分が変動金利で、0.5%程度で借りることができます。

しかしながら、金利上場があれば返済総額は大きく増えてしまいます。

ここ数年は急激な金利上場の可能性は低いと考えられるものの、住宅ローンは30年と長期にわたるため30年後も低金利が続いているかはわかりません。

金利上昇でも返済できるよう、先述した通り、住宅を決める前にライフプランシミュレーションによる借入上限を決めておくことが大切です。

審査通したい方向け銀行

審査通したい方向け銀行