安心して住宅ローンを組むために知っておくべき相場観

住宅ローンは自分の年収や住宅にお金をかける割合の考え方によって、借りる金額というのは変わってきます。

もちろん年収が高ければその分借りられる金額は大きくなりますが、その分年収に占める返済の負担は大きくなり、教育費や老後資金のために用意しておく金額が少なくなってしまいます。

このため、住宅ローンは自分の年収で審査に通るかどうかだけでなく、将来のライフプランシミュレーションとともに計画的な金額を決める必要があります。

そうはいっても、他の人はどのような借入金額、金利で借りているのか気になるものです。

フラット35を提供している住宅金融公庫は住宅ローンに関する調査を半年毎または毎年行っています。そこでまずは最新の2021年4月の利用者調査結果、2020年の貸出動向をもとにみんなはどのように借りているのか見てみましょう。

住宅ローンは年収どのくらいで借りている?

住宅ローンは、世帯年収が「400万円超~600万円以下」「600万円超~800万円以下」が過半数を占めています。

しかし、これは、400万円を超えると借りやすいというものではなく、住宅ローンを借りることが多い30代の会社員がこの年収に割合が高いことも影響していると考えられるため、一概に400万円を超えているから借りやすいとはいえません。

また、1,500万円超の人の割合が低いのは、1,500万円超の人はあまり借りないということではなく、そもそもこの年収の割合が全体で低いということを意味しています。

あくまで、借入金額の住宅購入金額に占める割合(融資率)と年収に占める年間返済額の負担割合(返済負担割合)を元に借入金額を決めるのが良いでしょう。

それでは、融資率を見てみましょう。

融資率は90%超100%以下が最も多く、次に80%超90%以下が多くなっています。

90%超100%以下は購入物件金額とほぼ同じ金額を借りていることになります。

80%超90%以下は3,000万円の借入金額なら300万円~600万円の頭金を入れて借入を行っているということになるため、頭金がなくても住宅ローンは利用ができるともいえるでしょう。

ただ、フラット35は頭金10%超で金利が優遇されるため、フラット35を借りるときには頭金は10%超用意する必要があり、その方がお得です。

次に返済負担割合を見ていきましょう。

返済負担割合は、15%超25%以内が最も多くなっています。

これは年収400万円だとしたら400万円×20%=80万円と年間の返済額が80万円以内にしているということになります。次に多いのが10%超15%以内と20%超25%以内で年収400万円なら年間の返済額が10%超15%以内なら60万円以内、20%超25%以内なら100万円としているということになります。

この負担率は住宅ローンの審査でも最もよく見られるポイントです。

年収に対して年間の返済額が大きすぎると返済できる能力が低下するため、審査に落ちることもあるため、負担率が低い方が長期で無理のない返済が可能になります。

住宅ローンを借りる年齢は? 何年借りている?

| <住宅ローン利用者の年齢> | |

|---|---|

| 年代 | 割合 |

| 20歳代 | 9.1% |

| 30歳代 | 54.7% |

| 40歳代 | 28.5% |

| 50歳代 | 7.7% |

住宅ローンの利用者は、30歳代が54.7%と最も多くなっています。

次に、28.5%の40歳代、9.1%の20歳代、50歳代は7.7%と割合では最も低くなっています。

住宅ローンを大きな金額で、長期間借りるとのであればできるだけ30歳代の若いうちに組むのが良いでしょう。また、住宅は家族のあり方、配偶者等で大きく左右されるので、結婚や家族の形が確定してくる30代で建てることが多いと考えられます。

また、住宅ローンの返済期間の平均は、新築は30年超となっており、中古は30年弱となっています。そのこともあり、繰上返済を考えてもできるだけ完済が定年までに終わるよう若いうちに借りるのがおすすめです。

例えば30年で住宅ローンを組むときは、30歳で借りれば60歳で住宅ローンが終了しています。現在、定年は延長傾向ですができるだけ60~65歳までには完済できるようにし、退職金や年金はできるだけローン返済に充当しないように心がけ、長生きリスクに備えて老後資金を確保しておくのが良いでしょう。

65歳を超える住宅ローンはできるだけ繰上げ返済を心がけるか、借入金額に無理がないか見直しも検討するべきです。

返済期間は年々延びている傾向で、返済期間が延びている要因として低金利であることもありますが、次に紹介する購入物件価格が高くなっていることにも起因しています。

購入金額は増加傾向

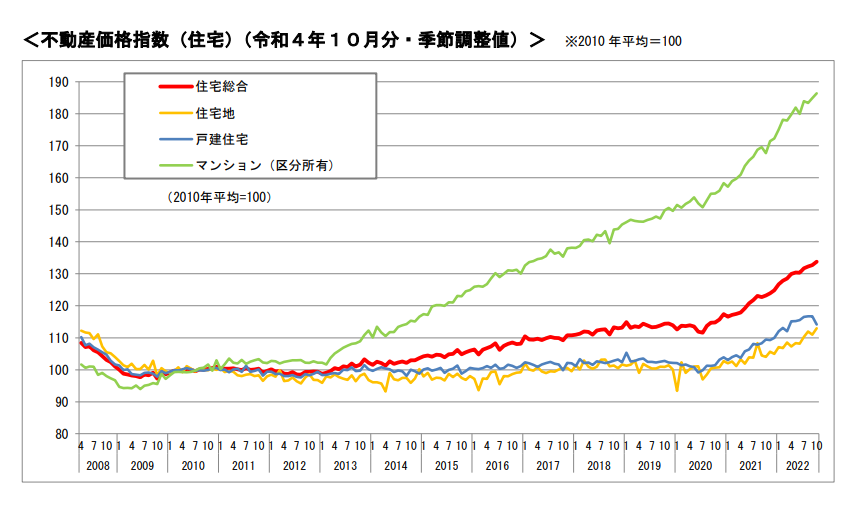

住宅の価格は全体に上昇傾向です。

住宅購入で最も多い注文住宅は、建築費用の上昇で上がっています。

特にプレハブ工法では、資材費と人件費が高騰しており、それが住宅建築費に上乗せされています。プレハブ工法とは、家を建築予定地で建てるのではなく、事前に工場で組み立ててからクレーン等で建築予定地に置き、仕上げのみその場で行うというものです。職人の手に頼らない高品質が保てることから大手のメーカーはこの工法が多くなっています。

さらに、顕著に上昇しているのがマンション価格です。マンション価格は10年間で1.9倍近くの価格となっており、住宅全体を押し上げ、特に都心部の共働き世代が購入する、駅が近く保育施設が近くにあるようなマンションは大幅に価格が上がっています。

このような状況から購入費はどんどん大きくなり、同様に所得が全体で伸びているわけではないため借入金額が増え、それにともなって借入期間が30年超と長期間になっている傾向があるとも言えるでしょう。

みんなが選んでいる金利タイプは?

最近の金利動向

| 金利タイプ | 最安水準の金利 |

|---|---|

| 35年固定金利 | フラット35S(団信あり)1.38% |

| 変動金利 | 0.44% |

| 10年固定期間選択型 | 当初10年0.6% |

変動金利は0.5%をも割る水準で借りられ、ここ10年をみても金利は低下傾向で急上昇していません。そのような状況で変動金利を選択する人は全体の73.9%と大部分を占めています。

現在住宅ローン減税が引き下げられ、0.7%の減税となっています。減税が受けられる13年間は変動金利でこのままの金利水準なら減税分プラスとなりますが、他の金利タイプだと、返済利息の支払い負担は減りません。

一方、変動金利を選ばなかった人の17.3%固定期間選択型、8.9%が全期間固定型を選んでいます。固定期間選択型は当初の金利が固定される期間を10年超とする人が45.9%と最も多く、全期間固定型ではフラット35を利用する人が63.9%と過半数を超えています。

変動金利は、その他の金利タイプと同じ時期で比べると一番金利が低い水準になりますが、金利は変動していきます。金利タイプについて詳しく見てみましょう。

金利タイプの違い

変動金利

変動金利は、借りているときに借入金利が金利実勢により変動するものです。

6ヶ月ごとに、金利が変動して、返済金額が5年ごとの見直しになります。

返済金額が見直されない5年間の間には、元金と利息の割合で調整されるため(金利が上がれば利息部分の割合が増え、金利が下がれば元金部分が増える)、毎月の返済額が変わるようなことはありません。

しかし、5年ごとの返済額見直しでその間に金利が上がっていれば返済額が増え、金利が下がっていれば減ります。

固定金利

固定金利は、借りているときに金利が一定で支払額も変わりません。35年のように長期間の固定金利は、フラット35が低い金利で借りることができます。

フラット35は、住宅金融支援機構が民間金融期間との提携で取り扱っている住宅ローンで、フラット35を組みたい場合は取扱の民間金融機関で組みます。

住宅金融支援機構は、住宅建設や購入に必要な資金を個人に直接融資することを目的した独立行政法人で、個人向け長期固定金利の住宅ローンで、民間金融機関の金利よりも低めで個人に住宅購入に広く利用されています。

固定期間選択型

一定期間固定は、当初数年間(例えば10年は固定金利など)は金利が固定されていますが、固定期間が過ぎると金利が「その時の実勢金利-◯%」の固定金利または変動金利というように金利が変更されます。

金利はどのように決められているの?

まず、今の日本の金利ですが、2019年9月19日に公表された日本銀行の当面の金融政策運営は、短期金利に「マイナス金利」といって、日本銀行の当座預金の政策金利はマイナス0.1%が適用されます。

また、長期金利については、10年物国債金利が0.5%程度で推移するよう日本銀行が買い入れを行っています。

住宅ローンの変動金利における基準金利は、日銀の政策金利である短期金利から影響を受ける、短期プライムレートが一つの基準となっています。短期プライムレートは、2009年1月の1.475%から10年超たった現在まで変わっていません。

実際の住宅ローンに適用される変動金利は各金融機関で決められた基準金利からさらに差し引いた優遇金利が適用金利となります。

変動金利

基準金利―○%

大手銀行のネット専用住宅ローンやネット専業銀行の住宅ローンでは、優遇金利が低くなっており、実際の適用金利は10年前に変動金利で借りた方よりも低くなっている可能性があります。

長期金利については、1992年から下落傾向で2022年まではゼロ%程度で、現在は0.5%程度まで推移するように日本銀行が買い入れを行なっています。

2022年まではこれが0%程度であったため、昨年と比べてフラット35のような長期金利に左右される適用金利は大きく上がりました。

短期金利は変わっていないため、さらに変動金利が選好されています。

多くの人が選んでいる変動金利は、将来金利が上昇すれば返済額が増える可能性もあります。今後金利が低い状態が続く、もしくはさらに低くなると考えている方には、固定金利の金利より低く、返済額が少なく済むためおすすめできますが、住宅ローンは35年と長期間に及ぶため将来も低金利が続くのか読むことは難しく、返済額が増えても大丈夫なように毎月の返済額にしておく心構えが必要です。

一方、フラット35年のように長期固定金利は、新発10年物国債利回りを基準としています。35年固定でも1.88%程度と昨年よりは高くなってしまいましたが、歴史歴にみてもかなり低い水準です。

そのため、フラット35は、長期で金利が固定されるためできるだけ低い金利で借り入れするのが最適です。

今固定金利を選択すれば、今後金利が上昇しても低金利の水準で借りられます。借入期間中返済額は変わらないのがメリットではあるものの、同時点で借りる場合、変動金利よりも金利は高くなってしまいます。

固定期間選択型は、固定期間終了後にそのときの金利水準に変更されます。

そのことからも、一定期間終了後に貯蓄が貯まり繰上返済が出来る方に向いていると言えるでしょう。

一方で、期間終了後にも低い金利が続くと考えている方なら、変動金利の方が金利も低く向いており、金利が上昇すると考えるのであれば固定金利の方が向いています。

住宅ローンは将来の資産形成に大きく影響するため、借入金額と金利の選択はよく考えよう

住宅ローンは長期で返済を行い、借入期間が定年後も続く場合は繰上げ返済ありきとなります。退職金を充当することも多いですが、老後資金の確保を考えるとあまりおすすめできません。

できるだけ、働いている期間で返済でき、他に必要な教育資金や老後資金を圧迫しないよう無理のない返済計画をたててから、考えましょう。

2022年4月住宅ローン利用者の実態調査

https://www.jhf.go.jp/about/research/loan_user.html

国土交通省 令和5年1月31日 不動産価格指数

001584492.pdf (mlit.go.jp)

審査通したい方向け銀行

審査通したい方向け銀行