変動金利って今後上がるの?実際上がった時に慌てない方法とは

住宅ローンを組む際に頭を悩ませるのが、金利を「変動金利」と「固定金利」のどちらにするかという点です。

そもそも住宅ローンなどの金利は、景気などによって変動します。

金利が上がったり下がったりするため、固定金利を選ぶと低くなった時でも高い金利で固定されてしまい、多額の利息を支払う必要が出てきます。

反対に、変動金利を選ぶと金利が下がれば得をしますが、上がると固定金利の人より高い利息を支払う羽目になります。

そこで一番良いのは、金利が上がるかどうか把握することです。

とはいっても、金利が今後上がるかどうかを知る方法などあるのでしょうか?

本記事では、金利が上がるかどうか調べる方法について解説します。

また、変動金利と固定金利のどちらを選べば良いのか迷っている方に向けて、それぞれのメリット・デメリットを紹介します。

すでに変動金利を選んでいる方に向けては、少しでも支払う利息を減らす方法をお教えするので、ぜひ参考にしてみてください。

変動金利を知ろう

まずは、ここ数年の金利変動の傾向を把握していきましょう。

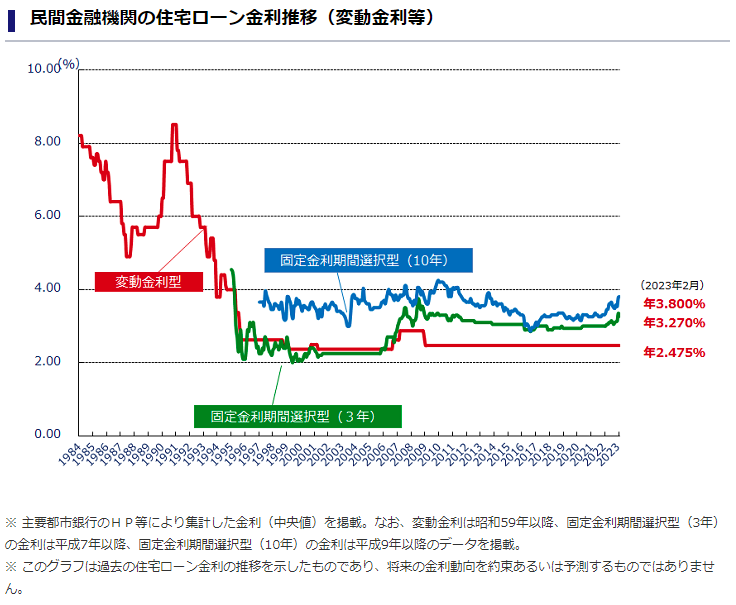

上のグラフは、民間金融機関における住宅ローンの金利推移を示したものです。

赤のラインが「変動金利型」で青が「固定金利期間選択型(10年)」、緑が「固定金利期間選択型(3年)」の金利推移です。

1984年頃は、赤の変動金利型だけが高い金利を推移しています。

その後、1988年頃に変動金利型は上がるものの、1992年頃に頭打ちとなり以降は下がり続けています。

そして、ここ20年近くは低金利となっています。

2010年頃からは変動金利型が最も低い値を推移しているため、今から住宅ローンを組むのであれば、変動型金利が最も利息を抑えられる可能性があると考えられます。

変動金利のメリット、デメリット

ここ数年は変動金利の方が固定金利より低い値を推移しています。

しかし、だからといって変動金利にデメリットがないわけではありません。

そこで続いては、変動金利のメリット・デメリットについて解説します。

メリット

変動金利を選ぶと、常に変動する金利に合わせて適用される金利が変わっていきます。

そのため低金利になれば、適用された住宅ローンの金利も下がり、当然支払う利息も少なくなります。

特に、住宅ローンは支払う金額が大きいため、たった1%の変動でも支払う利息額は大幅に変わってくるでしょう。

仮に、2,500万円を30年ローンで支払う場合、1%の金利がどれくらいの差になるのか見てみましょう。

1%の金利の差が、返済額にこれだけ影響する!

このように、毎月の返済額は1万円以上も差が生まれ、総額なら400万円以上も違ってきます。

もし、変動金利を選んでいる時に低金利になれば、かなりお得になるわけです。

また、金銭的に余裕が生まれるため、その浮いた分の金額を住宅ローンの返済に充てても良いのです。

これを繰り上げ返済と呼び、ローンの元金部分に充当されるため、その元金に対応する利息部分の支払いがなくなります。

つまり、繰り上げ返済を繰り返していけば、返済期間を短くできるわけです。

デメリット

金利は常に変動しており、当然、自分が住宅ローンを組んだ時より金利が上がるケースはあります。

先ほど、1%でも金利が下がれば大幅に利息が減ると伝えましたが、当然、金利が上がれば大幅に利息が増えてしまいます。

変動金利を選ぶ際は、金利が高くなる想定もしておく必要があるわけです。

また、金利は常に変動しているので、その動向をテレビやインターネットなどで調べる必要があります。

大した手間ではないものの、今まで調べる必要がなかった情報を入手する労力が嫌という方はいるでしょう。

固定金利のメリット、デメリット

ここまで、変動金利について解説してきました。

では固定金利にもあるメリットとデメリットについても確認していきましょう。

メリット

変動金利を選ぶと、常に動く金利が気になってしまう可能性があります。

金利が下がれば良いですが、万が一金利が上がると居ても立っても居られない状態に陥る可能性もあるでしょう。

その点、固定金利なら常に同じ数字なので、変動する金利を気にする必要がありません。

支払額もあらかじめ分かっているので、安心して支払いを続けられるでしょう。

当然、金利の動向をチェックする必要がないので、変動金利の方よりも手間が少なくて済みます。

デメリット

変動金利は、一時金利が上がり支払う利息が増えたとしても、やはり固定金利より平均金利は低い傾向にあります。

つまり、同じ金額と返済期間の住宅ローンでも、固定金利の方がトータルの支払額は多くなるわけです。

金利が変動しないという安心感はありますが、平均金利は高い傾向にあると理解したうえで選ぶ必要があります。

変動金利に向いている人、向いていない人

ここまで、変動金利と固定金利のメリット・デメリットについて解説しました。

それぞれに良い部分と悪い部分があるので、どちらを選べば良いのか迷ってしまうでしょう。

結論を言ってしまうと、どちらの方が良いという考えはありません。

自分にはこっちが合っているなと思った方を選べば良いだけなのです。

では、変動金利に向いている人とはどのような人なのでしょうか?

変動金利に向いている人と向いている人の特徴を紹介します。

向いている人

変動金利は、常に金利の動向をチェックする必要があります。

チェックしておかないと、今月の支払いが多いのか少ないのか分からなくなり、それに向けてお金を用意するのが難しくなるからです。

そのため、常に金利の動向をチェックできる人や、それが苦にならない人には向いていると言えるでしょう。

また、金利変動次第では「今月支払額が多い」という時期も出てくるでしょう。

その時に、「今月はお金が厳しい」となっていては駄目なので、高くなる金利に備えられるだけの経済的余裕が必要です。

向いていない人

もし、変動する金利を調べるのが嫌だったり、金利が気になりすぎて居ても立っても居られなかったりするなら、変動金利には向いていないかもしれません。

また、返済額が増えたり減ったりする状況に対応できない方も、変動金利には向いていないと言えます。

言い換えると、金利動向を調べるのが面倒な人や変動する金利が気になりすぎる人、月々の返済額が増えると対応できない人は固定金利の方が向いているというわけです。

変動金利、上がったらどうなる?

もし、変動金利を選択している時に、金利が上がるとどうなるのでしょうか?

ここでは、いくつかの例を基に返済額の変化を見ていきましょう。

まずは、3,000万円を30年ローンで支払っていると仮定して、その金利が金利0.45%の時と0.9%の時を比較していきましょう。

| 金利 | 0.45% | 0.9% |

|---|---|---|

| 借入額 | 3,000万円 | 3,000万円 |

| 返済期間 | 30年 | 30年 |

| 返済方法 | 元利均等返済 | 元利均等返済 |

| 毎月返済額 | 89,100円 | 95,120円 |

| 年間返済額 | 1,069,200円 | 1,141,440円 |

| 総返済額 | 32,076,000円 | 34,243,200円 |

| 総利息額 | 2,076,000円 | 4,243,200円 |

このように、総利息額は200万円以上も差が出ました。

同様の計算を、今度は5,000万円返済中で金利0.4%の時と0.5%の時を比較していきましょう。

| 金利 | 0.4% | 0.5% |

|---|---|---|

| 借入額 | 5,000万円 | 5,000万円 |

| 返済期間 | 35年 | 35年 |

| 返済方法 | 元利均等返済 | 元利均等返済 |

| 毎月返済額 | 127,595円 | 129,792円 |

| 年間返済額 | 1,531,140円 | 1,557,504円 |

| 総返済額 | 53,589,900円 | 54,512,640円 |

| 総利息額 | 3,589,900円 | 4,512,640円 |

こちらはたったの0.1%しか金利差がないにもかかわらず、総利息額は100万円近くにも及んでいます。

たった0.1%の金利差でも返済額に大きな差が出るので、その事実は利用する前に知っておく必要があります。

ただし、住宅ローンは大半が元利均等返済方式となっており、毎月の返済額は一定です。

そのため万が一金利が上がっても、すぐには困らないので焦る必要がありません。

元利均等返済方式ともう一つの返済方式である元金均等返済方式については、以下の表をご覧ください。

| 2つの返済方式 | 概要 |

|---|---|

| 元利均等返済方式 | 元金と借り入れした金額に対して、発生する利息を合わせて均等に返済していく返済方法で、毎月の返済額が常に同じ金額になる。 |

| 元金均等返済方式 | 元金のみを均等に返済する返済方法で、毎月の返済額は住宅ローン残高が減ることで利息額も減る。 |

変動金利で金利が上がった時のリスク

変動金利を選び、返済中に金利が上がると支払う利息は増えます。

では、ここで30年ローンを組み、返済15年目から金利0.5%から0.8%に上がった場合のシミュレーションをしてみましょう。

| 金利 | 0.5% ⇒ 0.8% |

|---|---|

| 借入額 | 5,000万円 |

| 返済期間 | 35年(返済15年目から金利上昇) |

| 返済方法 | 元利均等返済 |

| 毎月返済額(1年目~14年目まで) | 89,756円 |

| 毎月返済額(15年目~完済まで) | 91,776円 |

| 年間返済額(1年目~14年目まで) | 1,077,072円 |

| 年間返済額(15年目~完済まで) | 1,101,312円 |

| 総返済額 | 32,675,760円 |

| 総利息額 | 2,675,760円 |

このように、毎月の返済額は2,000円程度上がり、年間の返済額は2万4,000円も増えています。

こうなると、なかなか元金が減らなくなるため、返済が大変になります。

金利が上がるのが心配。対策は?【すでに住宅ローン支払っている人編】

すでに住宅ローンを変動金利で組んでいる場合、どのようにして金利が上がるリスクに備えれば良いのでしょうか?

考えられる対策としては次の4つです。

変動金利で住宅ローンを組んでいる方ができる、金利上昇リスクへの備え方

まず、最も手間のかからない方法として挙げられるのが繰り上げ返済です。

お金に余裕がある時に少しでも多めに返済すれば、元金が減らせるので毎月の返済額も少なくなっていきます。

また、日々金利の動向に注視していて金利が上がりそうだと感じたのなら、固定金利に切り替えるのも有効です。他にも、金利が安い住宅ローンを見つけたら、そっちに借り換える方法があります。

実際、各金融機関では住宅ローンの借り換えを対象としたサービスも提供しています。

借り換えによって大幅に金利が下がるケースもあるので、ぜひ色々な金融機関を比較してみてください。あとの対策としては、転職や副業などで年収アップを狙うことです。

年収が上がれば、今の支払額でも負担は軽く感じるようになるでしょう。

金利が上がるのが心配。対策は?【住宅ローン検討段階の人編】

これから住宅ローンを組むにあたり、金利が上がるのが心配な場合は、どのような対策を講じれば良いでしょうか?

考えられる対策は次の3つです。

これから住宅ローンを組みたい方ができる、金利上昇リスクへの備え方

まず考えられるのは固定金利を選ぶことです。

最初から固定金利を選んでしまえば、金利が上がるのを心配する必要がなくなります。

ただし、平均金利は変動金利の方が低いため、トータルの返済額は固定金利の方が高くなるでしょう。

返済額が高くなるのは嫌だけど、金利が上がるのは心配という方は、頭金をなるべく多く入れるようにしてください。

利息は元金に対して計算されるので、頭金を多く入れて借入額を減らせば、それだけ毎月の返済額は少なくなります。

あとは、転職や副業などで年収を増やすことです。

年収が増えてお金に余裕が生まれれば、金利が上がっても無理せずに返済ができるでしょう。

昇給に関わる実績を残したり、ベースアップが見込める資格や技能検定を受けたりするのもおすすめです。

住宅ローンをすでに変動金利で組んでいる人は動向に注目!

今回は、住宅ローンの変動金利について解説しました。

近年、日本は低金利となっており、変動金利の方が固定金利より平均値が低い状態です。

合計の利息だけを考えるなら、変動金利を選ぶ方が良いでしょう。

しかし、変動金利は一時的な金利の上昇によって、毎月の返済額が増える恐れがあります。

その事態を想定しておらず安易に変動金利を選ぶと、「金利が上がって今月の支払いが苦しい」といった事態に陥るかもしれません。

変動金利を選ぶなら万が一金利が上がって返済額が増えても、それに対応できるだけの金銭的な余裕を持つようにしてください。

審査通したい方向け銀行

審査通したい方向け銀行