住宅ローンの事前審査ってなに?審査で重視されるポイントや必要書類など解説

住宅ローンはローンであるため、必ず審査があります。

しかも、クレジットカードやショッピングローンとは違い、審査は1回きりではなく事前審査と本審査の2回があり、その両方をクリアしないと融資してもらえないようになっています。

中には「事前審査なんて簡易的なチェックだろう」と思っている方がいるでしょう。

確かに、事前審査は本審査より細かいチェックはされません。

だからといって、誰でも絶対に通るかというと決してそうでもないのです。

では、事前審査ではどのようなチェックを受けるのでしょうか?

本記事では、事前審査とは何なのかについて解説します。

チェックされる項目や必要書類についてはもちろん、事前審査で落とされないためのポイントについてもお伝えしていきます。

住宅ローンの審査に通る可能性がどれくらいあるのかについてもお話するので、これから申し込みを考えている方は、ぜひ参考にしてみてください。

住宅ローンの事前審査(仮審査)とは?

住宅ローンの事前審査とは、仮審査とも呼ばれる本審査の前の簡易的なチェックです。

本審査ほどチェック項目は多くないものの、決して形式的な審査ではなく、ちゃんと返済能力があるかどうかなどを見られます。

事前・仮と名前がつくので誰でも審査に通るイメージを持つ方もいますが、申し込んだ人が必ず事前審査に通るわけではありません。

当然、申し込み内容次第では事前審査で落とされるケースもあります。

本審査の結果が出るまでは1週間から1か月程度で、事前審査は3日~2週間程度と本審査より短めです。

もちろん、審査時間は金融機関によって異なるので、中には事前審査でも日数をかけるところもありますので、日数に余裕を持って申し込むようにしてください。

住宅ローンの事前審査でチェックされるポイント

事前審査では、どのような項目がチェック対象となるのでしょうか?

審査項目は、「民間住宅ローンの実態に関する調査結果報告書」を参考にすれば分かりますので、確認していきましょう。

| 審査項目 | 考慮すると答えた金融機関の割合 |

|---|---|

| 完済時の年齢 | 99.1% |

| 健康状態 | 98.2% |

| 担保評価 | 98.1% |

| 借入時の年齢 | 97.8% |

| 年収 | 95.6% |

| 勤続年数 | 95.6% |

| 連帯保証 | 95.0% |

| 返済負担率 | 92.2% |

| 金融機関の営業エリア | 90.9% |

| 雇用形態 | 76.3% |

| 融資可能額(融資率)購入の場合 | 73.9% |

この他にも、業種や家族構成、所有資産などの審査項目はありますが、どれも考慮すると回答した金融機関は2割~3割程度とあまり重要視されていないと分かります。

つまり審査に通りたければ、90%以上が考慮すると回答した審査項目だけ気を付ければ、住宅ローンの審査に通る可能性は高いと言えるでしょう。

中でも一番考慮すると答えた金融機関が多い完済時年齢は、申し込み時期と借入額、返済期間などによって自分で調整できる項目です。

不安な人は、返済期間を短くしたり借入額を少なくしたりして調整してみてください。

ちなみに、住宅ローンでは事前審査と本審査の2回の審査によって厳しくチェックされるものの、最終的にはほとんどの人が住宅ローンを組むことができています。

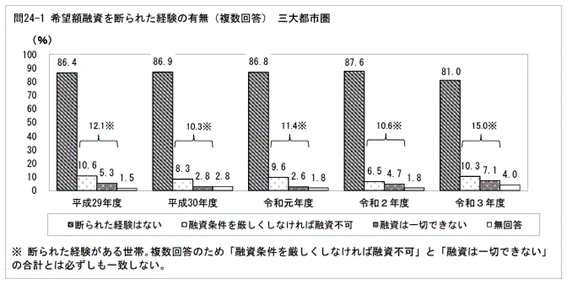

それを証明するデータが、「令和3年度住宅市場動向調査」の109ページに示されています。

令和3年度だけで見れば、81.0%の人が断られた経験はないと回答しています。

そして、残りの10.3%も融資条件を厳しくすれば融資してもらえています。

複数回答となっているため、単純に9割以上の人が住宅ローンを組めているとは言えないまでも、それに近い割合で住宅ローンを組めていると言えるでしょう。

住宅ローンの事前審査の申し込みに必要な書類

事前審査の申込では、様々な書類の提出が求められます。

何が必要になるかは申し込み先の金融機関によって異なるものの、多くの場合で本人確認書類+収入証明書+物件確認資料が必要です。

では、それぞれの書類について詳しく見ていきましょう。

本人確認書類

住宅ローンの申込者本人かどうか確認するために、本人確認書類の提出を求められます。

主に有効となる本人確認書類は次の通りです。

有効な本人確認書類

- ①運転免許証やパスポート、個人番号カードなどの原本

- ②印鑑証明書と印鑑

提出する書類は必ず申込者本人のもので、なおかつ有効期限内でなければなりません。

役所で発行してもらう書類に関しては、いずれも発行から3か月以内のものに限ります。

また、印鑑証明書は市区町村役場や証明書類発行センターで入手できる他、マイナンバーカードを持っていれば、対応可能なコンビニの複合機を利用して入手可能です。

収入証明書

収入証明書は、申し込み者がサラリーマンなのか会社の代表や役員なのか、個人事業主なのかによって用意すべき書類が違ってきます。

職業ごとの必要書類と入手先は以下の通りです。

| 職業 | 必要書類 | 入手先 |

|---|---|---|

| サラリーマン・公務員 | 源泉徴収票(前年分) | 勤務先 |

| 会社の代表・役員 | 源泉徴収票 会社の決算報告書(直近3期分など) |

勤務先 |

| 個人事業主 | 確定申告書(3年分など) | 税務署 |

源泉徴収票は、毎年12月前後に給与明細とともに会社から発行されます。

紛失してしまった場合は、会社の経理担当者などに問い合わせて再発行してもらう必要があります。

再発行には時間がかかるので、余裕を持って依頼するようにしてください。

物件確認資料

住宅ローンの借入額は、契約者の年収や信用情報の他、担保となる購入物件の評価により決まるため、物件の購入価格や所在地などが確認できる資料を提出する必要があります。

必要となる書類は、購入する物件が土地付住宅かマンションかによって異なるものの、一般的には次の書類が有効です。

有効な物件確認資料

- ①売買契約書

- ②工事請負契約書

- ③重要事項説明書

- ④不動産登記簿謄本

- ⑤物件のパンフレット

これらの書類は、住宅を販売している不動産会社から発行されますので、必ず保管しておくようにしてください。

住宅ローンの事前審査から本審査、融資までの流れ

続いては、事前審査から本審査、融資までの流れについて確認していきましょう。

大まかな流れは次の通りです。

申し込み→事前審査→正式申し込み→本審査→契約・借り入れ

申し込みをしたら、その情報を基に事前審査が行われます。

結果が出るまでの期間は、申し込んだ金融機関によって異なるため、最短即日で出るケースもあれば1週間程度かかるケースもあります。

ただ、大抵の事前審査は3~4日程度です。

事前審査に通過したら、正式な申し込みをして本審査へと移ります。

事前審査に通過したからと言って、必ず本審査にも通るわけではなく、場合によっては本審査で落とされるケースがあることを理解しておくといいでしょう。

例えば、別の借入額など虚偽の申告などをしていると、「事前審査は通過したのに本審査で落とされた」といった事態に陥ります。

無事に本審査に通過したら契約して借り入れとなりますが、実際に借り入れが始まるのは物件の引き渡し時です。

以上が住宅ローンの事前審査から借入までの流れとなります。

住宅ローンの事前審査に落ちたくない!どんな対策ができる?

審査内容によっては、融資不可と判断される可能性がある事前審査なので、申し込む際はしっかり準備を整えた方が良いでしょう。

とはいっても、どのような対策を講じれば良いのか分からないのが実情です。

そこで続いては、事前審査に落ちないための対策について解説します。

無理な返済計画を立てない

1つ目にあげる事前審査の対策は、無理な返済計画を立てないことです。

一般的に住宅ローンを組む際は、毎月の支払額が手取り月額の25%に収まるようにした方が良いとされています。

それ以上になると、負担が大きすぎて返済できなくなる恐れがあるため、審査に通りにくくなるのです。

例えば、自分の年収が400万円なら年間の手取りは312万円程度で、月に換算すると26万円程度となるでしょう。その場合、住宅ローンの支払いで許容できる金額は月額6.5万円までです。

それ以上の支払額になるようだと審査に落ちる可能性が高くなるので、返済計画を見直すようにしてください。

嘘をつかない

2つ目にあげる事前審査の対策は、嘘をつかないことです。

年収が少なかったり勤続年数が短かったりすると、少し見栄を張って良く見せようとしてしまうでしょう。

しかし、これらの項目で嘘をついたとしても、収入証明書の提出を求められたときにバレてしまいます。

そして、正直に申告していたら審査に通っていた内容であっても、嘘をついたという事実が不利になり、審査に落とされる可能性があるのです。

住宅ローンの審査では、あなたの情報を徹底的にチェックして審査するので、嘘をついても必ずバレてしまいます。

バレて印象を悪くするくらいなら、最初から正直に申告するようにした方が印象は良いでしょう。

頭金をできるだけ増やす

3つ目にあげる事前審査の対策は、頭金をできるだけ増やすことです。

多めの頭金が用意できれば、計画的に貯金で切る家計であるとアピールできます。

また、頭金を多く入れれば借入額を減らせるので、審査が有利になるでしょう。

もちろん、審査を有利に進めるために無理して頭金を用意すると後々苦しくなるので、必ず余裕を持って用意するようにしてください。

他にローンの支払いがある場合は完済してから申し込む

4つ目にあげる事前審査の対策は、他にローンの支払いがある場合は完済してから申し込むことです。

そもそも住宅ローンを組む際の審査では、「返済負担率」が可否を決める重要は指標となります。

返済負担率とは「年収に占める年間返済額の割合」です。

この割合が高くなると、滞納の確率が高いと判断されて審査通過が難しくなります。

そして、一般的に無理のない返済負担率は20~25%までと言われているのです。

例えば、申し込み者の年収が400万円なら、25%は100万円となります。

つまり、年収400万円の方がすでに100万円以上のローンの支払いがあると、審査に落ちる可能性が高くなってしまうのです。

このローンの支払いには、自動車ローンや教育ローン、カードローンなどあらゆる借り入れが含まれているので、どのローンであっても完済してから住宅ローンへ申し込むようにするのが良いでしょう。

家族に働き手が複数いる場合はペアローンなどを検討する

5つ目にあげる事前審査の対策は、家族に働き手が複数いる場合はペアローンなどを検討することです。

ペアローンとは、配偶者それぞれが別々の住宅ローンを組むタイプのローンで、それぞれが独立した住宅ローンを組めば、ローン控除が両方に適用されるというメリットがあります。

では、どのような仕組みか解説します。

例えば、4,000万円のローンを組む場合、夫が3,000万円のローンを組み、妻が1,000万円のローンを組みます。

夫も妻もそれぞれ住宅ローンの契約者となり、さらにお互いが相手の連帯保証人なることで、本来1本で契約する住宅ローンを2本にするというわけです。

このように家族に働き手がいる場合は、それぞれ独立したローンを組んで負担を減らせば、借入額が少なくなるので事前審査に通りやすくなります。

個人事業主の人は収入が3年以上安定してから申し込む

6つ目にあげる事前審査の対策は、個人事業主の人は収入が3年以上安定してから申し込むことです。

というのも、個人事業主は会社員と比べて収入が不安定なので、金融機関側も融資に慎重になります。

サラリーマンなら1年程度働いていれば、その後も安定した収入があると判断されますが、個人事業主では1年程度の収入は安定しているとみなされません。

一般的に3年を目安に審査されるので、個人事業主の方は3年間同じ収入が入ってくるようになってから事前審査に申し込んでください。

【まとめ】住宅ローンの事前審査の解説

今回は、住宅ローンの事前審査について解説しました。

事前審査とは言っても、形式的な内容ではなくしっかり返済能力の有無などをチェックしています。

そのため、事前審査で融資不可の判断を下されるケースは珍しくないのです。

事前審査だからと安易に考えず、ちゃんと準備を整えてから申し込むようにしてください。

また、事前審査に通ったからと言って本審査にも必ず通過できるわけではありません。

事前審査と本審査の申込内容を照らし合わせて、虚偽の申告がないかなども審査の対象となっているので、自身の情報は正確に伝えるようにしてください。

もし、今の自分では審査に通るのが難しいと思ったのなら、貯金して頭金を増やしたり、転職や副業で収入を増やしたりしてから申し込むようにしましょう。

審査通したい方向け銀行

審査通したい方向け銀行