住宅ローンの返済額から決める住宅購入価格について解説

最近の住宅ローンの借入動向として、過去に比べると借入金額が大幅に上昇しています。

それと同時に借入期間も長期化しており、老後資金や教育資金を圧迫する要因になると考えられます。

借入金額は増加傾向?

ここ最近借入金額は以下の理由により、増加傾向にあります。

住宅ローンの借入金額が増加傾向の理由

金利は過去最低水準

現在、住宅ローンの借入の70%超が変動金利を選択しており、その金利は年率0.4%程度と非常に低くなっています。

変動金利は短期プライムレートをもととして銀行が決める基準金利から、〇%引いた金利(優遇幅)が適用金利となります。その短期プライムレートは1984年には8%超あった変動金利は、2000年に入って2.475%の横ばいとなり、さらに最近ではそこから引かれる優遇幅が拡大し-2%程度優遇され、適用金利が0.4%を割れる水準となっています。

このように、非常に低金利の水準であれば借入金額が大きくても、総返済額は少なく済むことになります。

例えば、2%で3,000万円を35年(元利均等返済)で借りれば、総返済額は41,783,351円で毎月99,378円(ボーナス払いなし)の返済となりますが、0.5%で4,000万円借りたとしても総返済額は43,624,920円で毎月103,834円と、借入金額が1,000万円も大きくなっても毎月の返済額は4,000円超しか変わらないため、金利が2%のときと比べると1,000万円借入が増えても、毎月4,000円超の負担増なら返済できそうだなとなるわけです。

さらに、現在住宅ローン減税制度もあり、支払利息の負担は大きく減少しています。

住宅価格高騰

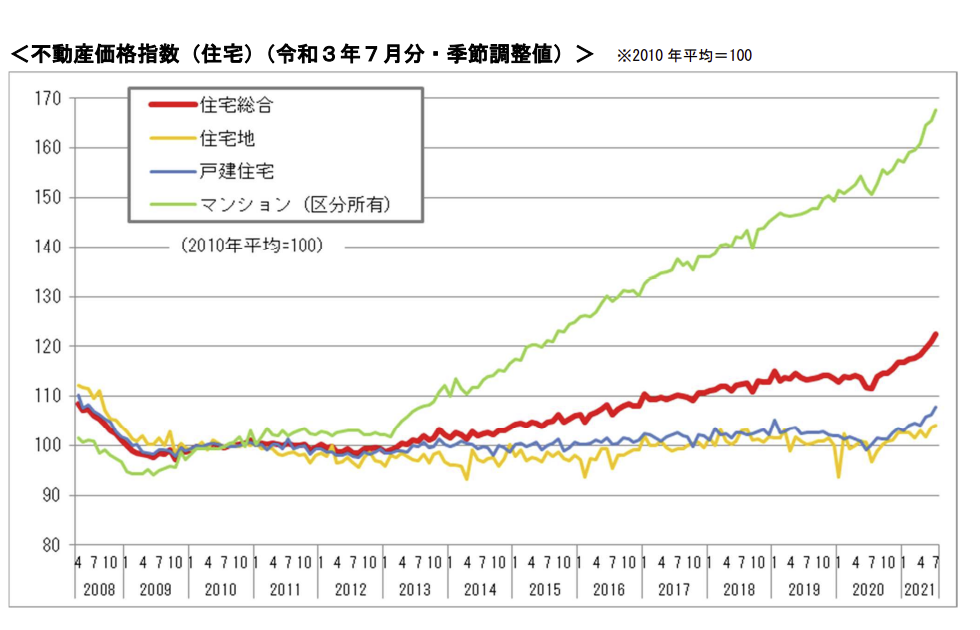

これまで住宅価格は高騰しており、特にマンションの区分所有ではその傾向は著しく、2013年~2021年までで約1.7倍価格が上がっています。

これは、様々な理由が考えられますが、夫婦のフルタイムによる共働きの増加により、世帯年収が増加していることや駅近など立地のよい比較的価格帯の高い物件が人気であることなどが挙げられます。

また、マンションほどではないものの、注文住宅や分譲住宅でも価格が上がっています。コロナ後急激な需要増加等により人件費や部材費等が上がっており、それが価格上昇に影響しています。

住宅価格高騰により自ずと、購入金額が高くなり、借入金額も増加する結果となります。

住宅ローン減税で借りている間に実質利益?

住宅ローン減税とは、住宅を新築、購入またはリフォームを行い、住宅ローンの借入れを行った場合に、年末における住宅ローン残高の0.7%の所得税(控除しきれない場合は9.75万円を限度とする住民税)を直接減税してくれる制度です。

住宅ローン減税制度

| <2023年購入・新築限度額と控除期間> | ||

|---|---|---|

| 住宅の種類 | 限度額 | 控除期間 |

| 認定住宅等の新築、建売住宅購入 | 5,000万円 | 13年間 |

| ZEH水準省エネ住宅の新築、建売住宅購入 | 4,500万円 | 13年間 |

| 省エネ基準適合住宅の新築、建売住宅購入 | 4,000万円 | 13年間 |

| 上記以外の住宅の新築、建売住宅購入 | 3,000万円 | 13年間 |

| 中古の認定住宅等の購入、リフォーム | 3,000万円 | 10年間 |

| 上記以外の中古住宅の購入、リフォーム | 2,000万円 | 10年間 |

減税制度は2022年まで1%の減税であったのが2022年から0.7%と改悪されましたが、現在ネット専業銀行の住宅ローンの変動金利なら0.4%程度で借りることができるため、減税される期間の13年間は減税0.7%分-支払利息0.4%=0.3%が利益となります。

そのため、借りた方が当初13年間お得になるわけです。

※変動金利は適用金利が高くなる可能性もあります。

このこともあり、大きな借入金額でも審査が通るのであれば借りやすく、購入物件価格に占める借入金額は増加傾向にあります。

借入金額が大きいときのリスク

金利低下により支払利息の負担が減少し大きな金額でも借りやすくなったことや、住宅価格の高騰により借入金額が大きくならざるを得ない状況です。

また、一定の安定した収入があり、購入物件の担保価値があれば、よほど返済に無理のある金額でなければ住宅ローンは借りることができます。

住宅ローンを返済できなければ住んでいる家がなくなってしまうリスクから、仁品では基本は住宅ローンの返済を最優先する人が多い傾向にあります。そのため、銀行は無理な金額ではない限り希望金額を貸してくれます。

しかしながら、借入金額が大きいことで以下のような弊害が起きます。

借入金額が大きいことの弊害

借入金額が上昇傾向であることで、借入期間も長い傾向にあり、平均して30年を超える借入期間となっています。例えば、35歳で4,000万円年利0.5%の35年ローン借り入れると、平均的な定年である65歳時に返済残高は605万円残っています。

退職金で返済するとなると、退職金が2,000万円だとしたら老後資金となる退職金が残り1,400万円となります。

今では、退職金がない会社も増えていることや、貯蓄で最後に返済するつもりが55~65歳というのは子供が大学生である世帯も多いため教育費にお金がかかりあまり貯蓄が残っていなかったという可能性もあります。

無理な借入をすることで、返済はなんとかできるかもしれませんが、老後資金や教育資金などを圧迫してしまっては豊かな生活を送れなくなります。

そして、現在住宅ローンの金利タイプを変動金利にしている人は70%超います。

固定金利でも非常に低金利の水準で35年の固定金利は1.88%となっていますが、変動金利であれば0.5%前後の金利で借りることができるため、借入金額が多くても支払利息が少なく済むため総返済額は少なくなります。

しかしながら、当然変動金利は金利が変動します。

変動金利は短期プライムレートという金融機関が優良企業向けに対して1年以内に貸し出す最優遇金利を基準とし、基準金利はここ10年ぐらい変わっていません。

ここ最近はこの基準金利から差し引く優遇幅が大きくなっているため、数年前より適用金利が下がっています。

基準金利がここ10年変わっておらず、日本はバブル後物価が上昇しづらく金利もずっと低下傾向であることから変動金利の適用金利が急に上昇する可能性は低いものの、30年を超える先のことはどうなるかわかりません。

変動金利は、市場の金利が上がれば当然適用金利も上がります。

したがって、今は支払利息の負担が少ないと考えても、金利上昇により総返済額が借入時の想定していた金額より大きくなる可能性があります。

変動金利0.5%の4,000万円35年ローンの総返済額は43,624,920円ですが、これが1.5%となれば総返済額は51,483,199円に膨らみ、その支払利息は約786万円増えることになります。

変動金利には金利が上昇しても、返済が困らないよう5年ルール、1.25倍ルールが設けている銀行もあります。

実際の適用金利は6ヶ月毎に見直され適用金利に反映されますが、毎月返済額にはすぐ反映されません。

5年ごとに総返済額と毎月の返済額の見直しがあり、その時に実際の毎月の返済額が変わるようになっています。

これは、6か月ごとに急に返済額が変わって、返済者が返済できなくなるような事態にならないようにする措置です。さらに、5年ごとに返済額の見直しで毎月の返済額が増えた場合にも、1.25倍ルールが適用され、毎月の返済額が1.25倍を超えないように返済額が決定されます。

ただ、このルールは超えた分の返済が免除されるわけではなく、超えた分の返済を先延ばしにしてその後の返済額と調整し、その上返済できない部分があると、最後の返済日に一括で返済することになります。

このルールは返済方法が元利均等返済のときに適用され、元金均等返済の場合は適用されないため、変動金利を選ぶときは突然返済額が増えるのを防ぐため、元利均等返済で返済するのが良いでしょう。

先に住宅から検討するのは危険!

多くの人は『まず住宅展示場を見てから』と住宅から検討する方が多いでしょう。

夢のマイホームに夢が広がり、さらに限られた手元資金からではなく、将来の収入をあてにした借入から購入することになるため、借入金額は大きくなりがちです。

分譲では、立地や実際の内見でここしかないと思うと、価格に関係なく物件で決めてしまいがちです。また、注文住宅では、最初の見積もりから、実際の設計に入るとさらに金額は大きくなりがちです。

そのため、まず住宅を見る前に自分が購入できる金額(自己資金+借入金額)を決め、購入価格の上限を決めておくことがおすすめです。

住宅ローンが返済できる金額であっても将来必要な資金はそれだけではないはずです。

住宅ローンは返済できないと住む家がなくなってしまうことから、一度借りてしまうと一番最優先で返済しなければなくなります。その返済があっても、その他の資金に向けられる豊かな生活が送れるかどうか、または住宅ローンの返済比率が大きい場合は、他の資金を節約してまでマイホームを充実されたいのか、よく検討することが必要です。

<借入金額の決め方>

ライフプランシミュレーションとは、ライフイベント毎に想定される費用や毎月の収支等により、老後に資産が枯渇しないか確認できるシミュレーションです。

将来のことはどうなるかわかりませんが、現状から予想をすることはできます。

エクセルなどで詳細な条件を入力して作成することもできますが、以下の簡易的なシミュレーションで作成することも可能です。

以下の簡易的なシミュレーションでは、想定外の支出が含まれないことからシミュレーション結果より厳しめに見る必要があり、シミュレーション結果がマイナスになるような借入金額は非常に危険です。

まだ借入していない場合は、借入ありに入力して想定される金額を大きいところから入力して、金額ごとのシミュレーションをすると良いでしょう。

無理のない借入金額が決まったら、返済負担も検証します。

借入金額シミュレーションを使うと、毎月の返済額が分かります。

毎月の返済額が今の家計でみて無理がないか検証しましょう。

例えば、子供が生まれた後には働いている妻が残業等できなくなり収入が減る可能性がありますが、そういった後のことも想定して検証します。

シミュレーションをしても、あくまで予想で、その通りにいくとは限りません。夢のマイホームでは、長く住む家で借入金額からだからと、普通の買物なら高いと感じる金額も気にせず追加してしまうこともあります。銀行で住宅ローンは借りることができたとしても、返済するのは自分です。その金額が将来の資金計画に悪影響を与えないか借入金額から住宅購入価格を決めることも大切でしょう。

審査通したい方向け銀行

審査通したい方向け銀行