老後も住宅ローンの返済が続きそう…どうやって返済すればいい?困ったときの対処法を解説

住宅を手にして充実ある日々を過ごす中、ふと老後について考えてしまったこともあるでしょう。

返済は配偶者に任せっきりで、自分は給料を渡しているだけという方であっても、今のままで完済はいつ頃になるのか気になるものです。

そこで今回は退職後となってからの住宅ローン返済について紹介していきます。

老後も住宅ローンの返済が残りそう!やっていけるの?

住宅ローンの完済を退職年齢後まで計画に入れてしまっている方は、老後の返済方法について考えてみましょう。

65歳以降は家計収支がマイナスになる可能性も

| <60歳以上の月あたり家計収支> | |||

|---|---|---|---|

| 年代 | 可処分所得 | 消費支出 | 収支 |

| 65歳以上(2人以上) | 399,956円(60歳以上) | 249,501円 | +150455円 |

| 65歳~69歳(2人以上、無職世帯) | 237,121円 | 299,362円 | ▲62,241円 |

| 70歳~74歳(2人以上、無職世帯) | 224,737円 | 237,203円 | ▲12,466円 |

| 75歳以上(2人以上、無職世帯) | 205,544円 | 237,203円 | ▲31,659円 |

総務省の家計調査報告によると、2022年における60歳~69歳の2人以上世帯の消費支出は1世帯あたり平均299,362円となっています。70歳以上となると1世帯あたり平均は237,203円と下がり、65歳以上の平均では平均249,501円となっています。

一方、収入の方は、60歳以上の可処分所得(収入から税金や社会保険料を控除)が平均399,956円ですが、65歳以上の無職世帯に的を絞ると、2人以上の世帯では65歳~69歳で平均237,121円、70~74歳は224,737円、75歳以上で205,544円と大幅に下がります。

老後の夫婦だけの家計収支に焦点を絞ると、65歳以上の夫婦のみの無職世帯では、可処分所得214,426円に対して消費支出は236,696円でした。

65歳以上の無職世帯の持家率は92.5%で、住居に月15,621円しかかけていないことを見るとローンを支払い終わっている人がほとんどであると考えられます。また、65歳以降で働き続けたとしても役員など特殊な職種ではない限り現役時代よりも収入が減ってしまいます。

上記の平均通りの収支の場合、65~69歳の5年間では約373万円のマイナス、70~74歳の5年間で約75万円マイナス、75歳以上は年間38万円で平均寿命の81歳(2022年男性)まで約266万円のマイナスとなり、65歳から81歳まで約714万円毎月貯蓄から切り崩す必要があるということになります。

その他、マンションであれば修繕積立金の金額が上がり、一戸建てならリフォームが必要になる可能性があります。

住宅ローンが老後も残るときの家計収支は?

上記の家計収支の住宅にかけている平均が1万円程度であること、持家率が90%を超えていることを考えると、ローンの支払いが終わっている人がほとんどです。

しかしながら、現在の65~70代の方よりもこれから65歳以上になる人の方が、ローンの金額や年数が長い傾向にあります。

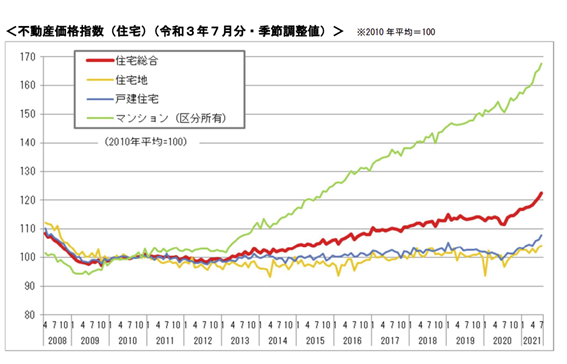

上記のグラフで見ると、2012年を境に住宅価格が上がっています。

特に首都圏のマンションはその傾向が顕著で、2012年の1.7倍まで高騰しています。

さらに、変動金利は変動する可能性はあるものの、金利が年0.5%の水準まで下がり大きな金額でも支払利息が少なく済み総返済額は少なく見積もられるため、大きな金額でも借りやすくなっています。

このため、今の60代~70代よりも借入金額が大きく、返済年数が長く、35年ローンであれば、40歳で借りると75歳まで、35歳で借りても70歳までローンが残るわけです。

返済期間が65歳以降となっても、退職金を繰上げ返済すればよいともいえますが、前述したように老後家計収支がマイナスとなり貯蓄を切り崩す必要があること、修繕積立金の値上がりやリフォーム費用を準備する必要があることを考えると退職金すべてをローン返済に充てることはできません。

定年による退職金の平均は、大卒で1,983万円、高卒の管理・事務・技術職で1,618万円、高卒の現業職で1,159万円となっています。

リフォーム費用の相場は100~1,000万円、老後の取り崩す分を700~1,000万円、さらに介護費用の平均572万円(一時費用平均74万円、月平均8.3万円、介護期間平均約5年)を考慮すると1,300~2,500万円は老後のために置いておきたいところです。

また、退職金が少ないまたはないところでは、今ある貯蓄を老後のために置いておく必要があります。

平成30年就労条件総合調査結果

4_退職給付(一時金・年金)の支給実態 (mhlw.go.jp)

介護にはどれくらいの費用・期間がかかる?|リスクに備えるための生活設計|ひと目でわかる生活設計情報|公益財団法人 生命保険文化センター (jili.or.jp)

老後に住宅ローンの返済で困ったら?

老後にローンを残さないためには、余裕のあるときに繰上げ返済すればよいでしょう。

しかしながら、老後のために貯蓄や退職金をとっておかなければならないことを考慮すると、安易にローンを繰上げ返済するわけにはいきません。

自動車ローンやカードローンなどあらゆるローンのなかでもっとも金利が低いのは住宅ローンであり、せっかく繰上げ返済をしてもその後、他にローンを借りることになれば住宅ローンより金利は必ず高くなります。

老後資金を考慮しても余裕があれば住宅ローンを繰上げ返済して完済してしまえばよいですが、余裕がない場合には以下の3つの方法が考えられます。

1.借換え

老後に残る住宅ローンを減らすまたはなくすために、今あるローンを新たな適用金利の低いローンへ借り換えをします。

ただし、借換えには抵当権設定・抹消費用、融資事務手数料」等が契約時にかかるため、それらの手数料含めた借換え後の総返済額と借換え前の総返済額を比較して、大きく減るかどうかを見積もりする必要があります。

見積もりはまずは銀行のホームページでシミュレーションをして、大きく減るようであれば、仮審査や詳細な見積りをすると良いでしょう。

借換えでどれだけ減るかはシミュレーションが必要ですが、借換えでメリットがあるかどうかは以下で大まかにチェックできます。

借換えでメリットがあるか判断しよう

- ①住宅ローン残高が1,000万円以上ある

- ②残りの返済期間10年以上

- ③借り換え後の金利が1%以上下がる

変動金利は適用金利が変動するため今の適用金利が低くても将来的には上がる可能性があります。固定金利から変動金利に変更するには、将来金利が上がることを想定しなければなりません。

現在変動金利で金利が低くなっていれば、その分適用金利は低くなるはずですが、基準金利から差し引かれる優遇金利が最近は大きいため、過去に契約した変動金利より今の変動金利の方が低くなり、借換えメリットがある場合もあります。

借換えで総返済額が減るようであれば、老後にローンを残さないよう期間を短縮することも検討しましょう。

2.定年後も働くことを検討する

昔は60歳定年とされていましたが、最近では65歳まで定年を延長する会社が増えています。厚生年金の受給は65歳からであるため、60~65歳の間無収入となり貯蓄を使ってしまうことは老後資金の減少を招きます。

また、ローンの返済が残っているのであればなおさら働く必要があります。

65歳定年企業は22.2%(大企業15.35、中小企業22.8%)と、今後も増えていく可能性が高いです。定年が延びればその分現役並みの収入を維持することができます。

または、定年を65歳としていなくても、66歳以上、70歳以上でも継続して働ける継続雇用制度を設けている企業は、66歳以上まで働ける企業は40.7%(大企業37.1%、中小企業41%)、70歳以上まで働ける企業は39.1%(大企業35.1%、中小企業39.4%)となっています。

令和3年に施行された「高年齢者等の雇用の安定等に関する法律」では、高年齢者雇用安定法の改正により、定年の引上げや70歳まで働ける制度の措置を企業に努力義務を求められるようになったため、今後も70歳まで働ける環境のある企業比率は増えていくものと考えられます。

ただし、定年延長ではなく企業が再雇用制度の場合、以下に注意が必要です。

- 1年契約の更新制

- 給与は定年前の給与の50~70%となり、大幅減少する

60~65歳未満で、給与が定年前の75%未満となった場合には「高年齢雇用継続基本給付金」といって給付金を受給できる場合があります。支給申請手続きは公共職業安定所(ハローワーク)で行います。

65歳以降に働く場合には、在職老齢年金にも注意が必要です。

会社員や公務員が65歳になると厚生年金を受給できるようになりますが、65歳以降も働き続けて厚生年金保険の被保険者である場合、以下のように受給している年金が停止されます。停止した分は将来受給できるわけではありません。また、年金の受給を遅らせる『年金の繰下げ』しても減額される分は変わりません。

- ①基本月額と総報酬月額相当額が48万円超の場合、年金の支給を一部または全額支給停止

- ②在職老齢年金による調整後の年金支給月額=基本月額-(基本月額+総報酬月額相当額-48万円)÷2

厚生労働省 令和4年高年齢者雇用状況等報告

http>s://www.mhlw.go.jp/stf/newpage_29133.html

000955633.pdf (mhlw.go.jp)

「高年齢雇用継続給付の内容及び支給申請手続きについて」

000970936.pdf (mhlw.go.jp)

在職老齢年金の計算方法|日本年金機構 (nenkin.go.jp)

3.リバースモーゲージを利用する

リバースモーゲージとは、自宅を担保にして老後資金やリフォーム費用等を借りることができるローンで、以下のようなメリットがあります。

リバースモーゲージのメリット

- 借りている間、元本は返さずに支払利息の支払いのみで良い(利息を支払わなくてもよいものあり)

- 返済は死後自宅を売却して返済すればよい

- 生きている間(配偶者も含む)は引き続き自宅に住み続けられる

- 担保とする住宅に住宅ローンが残っていても借りることはできる

- 死後、自宅の後始末に困らない

金融機関で扱うリバースモーゲージのほとんどは、フラット35で有名な住宅金融支援機構の「リ・バース60」です。申し込みは民間金融機関で行い、適用金利は金融機関ごとに異なります。

一方、以下のようなデメリットもあります。

リバースモーゲージのデメリット

- 住宅ローンと異なり収入よりも担保が重視され、担保の価値以内でないと借りることができず、融資額は希望額にいかないこともある

- 適用金利は非常に高く、3~5%

- 住宅の資産価値が低いと借りることができない可能性がある

- 長生きするとその分支払利息が増える

- 配偶者以外が住んでいる場合は、ローンを代わりに返済しない限り住宅を明け渡す必要がある

リバースモーゲージの他に、リースバックという制度もありますが、リースバックはローンを組むわけではなく、自宅をまず売却して、その後家賃をリースで支払うことにより自宅に住み続けることができる方法です。

リバースモーゲージのように自宅に住み続けることはできますが、売却後も住み続けるには家賃を支払う必要があるため、長生きするとその分だけ家賃を支払う必要があります。

4.住み替えを検討する

住宅価格が上がっている今、特にマンションなら住替えを検討するのも一つの方法です。

一部のマンションでは管理費や修繕積立金が高く、年金からそれを捻出するのが難しい場合には、管理費の低いマンションへの住み替えを考えましょう。

老後に住宅ローンの返済が負担にならないためのコツ

①借りすぎない

まずは、借りすぎないことが大事です。銀行は収入があれば貸してくれますが、収入をどう使うかは人によって異なります。そして、銀行は老後資金のことまで考慮して審査もしてくれません。自分で老後までのライフプランをシミュレーションして、自分に適した金額を借りる方が良いでしょう。

②現役の時から積極的に繰り上げ返済をする

65歳まで返済が終わらない場合には、余裕のあるときに期間短縮の繰上げ返済をしてできるだけ65歳までにローンの返済が終わるようにすると良いでしょう。

ただ、住宅ローンは最も適用金利が低いローンであるため、その他に必要な教育資金や老後資金を確保できるように返済する必要があります。

③親子リレーローン・親子ペアローンを検討する

子どもが住むのであれば親子リレーローン、親子ペアローンを検討することができます。

親子リレーローンは親が返済した後、返済を子どもが引き続き行うローンで、親子ペアローンは親子で返済するローンです。

これらのローンは、親が団信が加入できないことがあり、親が死亡または高度障害時子どもがその分を返済する必要があること、子どもは必ずその家に住み続ける必要があることに注意が必要です。子どもは様々な事情により家を住み替えする可能性があるため、慎重に検討する必要があります。

低金利で長く使いやすいおすすめ住宅ローン

借換えを検討しているなら、以下の低金利の住宅ローンがおすすめです。

最近の住宅ローンは団体信用保険が死亡時または高度障害時だけではない手厚い保障を、負荷負担なし、または低い金利で受けることができるため、将来万が一病気になったとき等に備えることができ安心です。

auじぶん銀行

auじぶん銀行の住宅ローンは、新規借り入れの変動金利で年%※4,5(住宅ローン金利優遇割適用なし/全期間引下げプラン)、固定金利特約では10年で年%、20年で年%※2(住宅ローン金利優遇割適用なし、当初期間引下げプラン)と非常に低金利で借りられるのが特徴です(金利)。

住宅ローンとセットでau回線、じぶんでんき、J:COM NETまたはコミュファ光、J:COM TVの契約をすると金利が最大年0.15%引き下げになります(変動金利:年%※1(住宅ローン金利優遇割適用あり/全期間引下げプラン))。

銀行で住宅ローンを借りる際には必ず団信(団体信用保険)の加入が必要ですが(フラット35を除く)、持病等があり団信に加入できない方でも、auじぶん銀行の住宅ローンでは『ワイド団信』というものがあり、+年0.3%の上乗せとなりますが団信に加入することができます。団信に加入することができれば、住宅ローンに申込できるので、持病等で住宅ローンの申込をあきらめずに済みます。

| 新規借り入れの金利() | 変動金利:年%※4,5 (住宅ローン金利優遇割適用なし/全期間引下げプラン) |

|---|---|

| 申込要件 | ・満18歳以上満65歳未満で、最終返済が満80歳の誕生日まで ・前年度の収入が200万円以上(自営業は申告所得金額) |

| 保証料 | なし※3 |

| 事務手数料 | 2.2%(税込) |

| 繰上げ返済手数料 | 一部繰上げ返済は無料、全額繰上げ返済は固定金利特約適用中の場合33,000円(税込) |

auじぶん銀行の金利・団信についての備考

※1 金利優遇について*本金利プランに住宅ローン金利優遇割を最大適用した金利です。

*J:COM NET優遇割、J:COM TV優遇割、コミュファ光優遇割は適用条件充足後、3ヶ月後から適用開始となります。

*審査の結果によっては、本金利プランをご利用いただけない場合がございます。

【金利引き下げ条件について】

*「auじぶん銀行の住宅ローン」と「au回線」と「じぶんでんき」および「J:COM NET」または「コミュファ光」と「J:COM TV」をセットでご利用いただくと、住宅ローン適用金利から最大年0.15%引下げます。

適用条件、説明書および追加情報の詳細は、auじぶん銀行ウェブサイトをご確認ください。

※2 固定金利について

*物件価格の80%以下でお借入れ、かつ50歳以下で一般団信をご選択の場合の固定特約金利です。

*新規で物件価格の80%超で住宅ローンをお借入れの場合は、表示金利から年0.045%引上げとなります。

*固定金利特約期間終了後に金利タイプの変更を行う場合は、金利の引下幅が変更となります。

*審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※3 団信について

*がん50%保障団信、がん100%保障団信、がん100%保障団信プレミアムは50歳以下のお客さまがご加入いただけます。

*審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

※4 50歳以下で一般団信をご選択の場合。

※5 物件価格の80%以下でお借入れの場合。

SBI新生銀行

SBI新生銀行は、2021年にSBIグループの傘下に入った新生銀行が2023年1月に社名を現在のSBI新生銀行に変更した銀行です。

SBI傘下に入ったSBI新生銀行は、SBIグループの商品や協業等で収益拡大を図っており、住宅ローン金利に大幅に値下げています。

変動金利では借換え時の適用金利が年%と非常に低い金利で借りることができます。

また、店舗があるため直接相談することも可能で、17時まで相談することができます。

| 金利(借換え時) | 変動金利:年% |

|---|---|

| 申込要件 | ・満20歳以上満65歳未満で、最終返済が満80歳の誕生日まで ・連続して就業2年以上、前年度の収入が平均で300万円以上の正社員または契約社員(自営業は業歴2年以上、2年平均経費控除後の所得金額が300万円以上) ・日本国籍または永住許可を有すること(永住許可がないときは配偶者が日本国籍または永住許可を有し、連帯保証人になることが必要) |

| 保証料 | なし |

| 融資事務手数料 | 2.2%(税込) |

| 繰上返済手数料 | 繰上げ返済は無料(期間短縮型のみ) |

| 一般団信 | ・無料で加入可能 ・20歳以上65歳以下で完済時80歳未満 ・保険期間中に死亡または高度障害状態になったとき住宅ローン残金を全て返済 |

| 安心保障付団信 | ・無料で加入可能 ・20歳以上65歳以下で完済時80歳未満 ・保険期間中に特定の症状に限らず、不慮の事故などにより介護が必要となったときに住宅ローンの残金を全て返済 |

| がん団信 金利+0.1%上乗せ |

・上乗せ金利+年0.1% ・借入時点で満50歳未満 ・死亡、所定の高度障害状態、所定の悪性新生物にかかり医師による診断確定、または余命6か月以内と宣告された場合住宅ローンの残高をすべて返済 |

住信SBIネット銀行

住信SBIネット銀行の借換え時の住宅ローンは、変動金利が年%、固定金利10年が年%、フラット35が年%と金利が最低水準で、かつ金利上乗せや手数料なしで全疾病保障が付加されるので安心です。

就業不能状態のような返済が難しい間はその期間の返済額が保障され、12ヶ月超続けば住宅ローン残高はゼロになります。住宅ローンは長期間に及ぶものだから、健康を害して働けない状態が続いても保障があれば安心です。

また、対面による相談、手続でも変動金利年0.32%とネット専業と同じ水準で借りることができます。対面ではなくネットでの申込みでも、電話で相談することが可能です。事前審査では申し込みから3営業日以内の審査結果が出るので、審査を急いでいる方にもおすすめです。

| 金利(借換え時) | ・変動 年% ・固定10年 年% ・フラット35 年% |

|

|---|---|---|

| 申込要件 | ・18歳以上満65歳以下、最終返済時満80歳未満 ・安定かつ継続した収入があること ・国内在住 ・三井住友信託銀行指定の団信に加入できること |

|

| 保証料 | なし | |

| 事務手数料 | 借入金額の2.2%(税込) | |

| 繰上げ返済手数料 | 無料 固定期間特約中の全繰上げ返済は33,000円の手数料 | |

| 返済方法 | 元利均等返済または元金均等返済 | |

| 団信 (付加保険料なし) |

・死亡、所定の高度障害状態または治療効果のない重度のがんと判断されたときにローン残高を100%保障 ・8大疾病(がん、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎)で12か月超就業不能状態になったとき、ローン残高を100%保障 ・上記8大疾病以外での入院が12か月超となったとき、ローン残高を100%保障 ・上記8大疾病で就業不能状態となった期間、8大疾病以外の場合は1か月超入院したとき、その期間の月返済額を保障 ・先進医療特約(通算1000万円まで) ※上記保障は責任開始日から3か月以内を除く |

|

| 団信 三大疾病プラン・50%保障 40歳以上は0.25%の金利上乗せ |

・死亡、高度障害状態のときローン残高を100%保障 ・3大疾病(がん診断確定、脳卒中・急性心筋梗塞で60日以上所定の状態が継続または所定の手術を受けたとき)は住宅ローン残高の50%保障 ・特定疾病(がん、急性心筋梗塞、脳卒中)、重度慢性疾患(高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎)で12か月超就業不能状態になったとき、ローン残高を100%保障 ・上記8大疾病以外での入院が24か月超となったとき、ローン残高を100%保障 ・上記8大疾病以外で3か月超就業不能状態となった期間、その期間の月返済額(最長21か月)を保障、12か月超のとき30万円の見舞金を給付 ・先進医療特約(通算1,000万円まで) ※上記保障は責任開始日から3か月以内を除く |

|

| 団信 三大疾病プラン・100%保障 40歳以上は0.4%上乗せ |

・上記に加えて3大疾病(がん診断確定、脳卒中・急性心筋梗塞で60日以上所定の状態が継続または所定の手術を受けたとき)は住宅ローン残高の100%保障 ・重度ガン保険金給付として、ガンの治療で効果がないと判断されたときローン残高を100%保障 |

まとめ

老後に住宅ローンの返済が残る場合には、早めに手を打つ必要があります。

繰上げ返済は老後資金を確保したうえで行い、借換えにより総返済額を減らしたり、長く働き続けたりすることで、できるだけ老後に返済が残らないようにしましょう。

それでも返済が残り、返済に窮するようであれば、リバースモーゲージやリースバックを検討するのがいいでしょう。

審査通したい方向け銀行

審査通したい方向け銀行