�Ƃ��C�������p�������Ȃ��I�T�̑Ώ��@

�V���������ł͂Ȃ��A�䕗��n�k�A���Q�ȂǁA���{�ł͑����̎��R�ЊQ���N���邽�߁A�����Ƃ������ɉƂ��|���Ɏ����Ă����̂��S�z�Ȑl������ł��傤�B

���܂g��������ƁA����ɏ��݂��i��ł��܂����Ƃ����邽�߁A�ł��邾�����߂ɏC�U���������邱�ƂŁA�Ƃ��ۂ��Ƃ��ł��܂��B

�Ƃ͂����Ƃ������Ă��������Ȃ��I�Ƃ����l�́A���Ђ��̃R���������Ă݂Ă��������B

�[�j�G�����������߂̃J�[�h���[����r

�O��Z�F��s�J�[�h���[�� |

�A�C�t��

|

|

|---|---|---|

| ���� | �N1.5%�`14.5�� | |

| ���p���x�z | 10�`800���~ | 800���~�ȓ���1 |

| �R������ | �ŒZ�������Q | ���R |

| ���������� | - | ���߂Ă̐l�Ɍ���_�������ő�30���� |

| �\�����ݏ��� | �E��20�Έȏ㖞69�Έȉ��ł��邱�� �E�������肵�����������邱�� �E�O��Z�F��s�w��̕ۏ؉��(SMBC�R���V���[�}�[�t�@�C�i���X�������)�̕ۏ����邱�� |

�E��20�Έȏ�69�܂ł̒���I�Ȏ����ƕԍϔ\�͂����邱�� |

| �ݐЊm�F | �d�b�A������{ | �d�b�ɂ���ݐЊm�F�͌����Ȃ� |

| �ڍ� | �[�j�G�����̉���� | �[�j�G�����̉���� |

��2 �\��������̊m�F������A�{�l�m�F���ނ̒�o�ɂ���Ă͈قȂ�ꍇ���������܂��B

��3 ���\���ݎ��Ԃ�R���ɂ�育��]�ɂ����Ȃ��ꍇ������܂��B

������������OK�I�O��Z�F��s �J�[�h���[��

�����O�僁�K�o���N��1�ł����O��Z�F��s �J�[�h���[���B

�O��Z�F��s �J�[�h���[���̍ő�̖��͂́A

��s�Ȃ�ł͂̋����ƃ��[�U�[�T�[�r�X�̗����ł��B

�O��Z�F��s �J�[�h���[���́A

�N1.5%�`14.5���ƒ�����Ȃ����A

��s�n�J�[�h���[���ɂ͒�����

�X�����Ȃ��E�ݐЊm�F�̓d�b����\��

�Ƃ������T�[�r�X���邱�Ƃ��ł��܂��B

���Ζ���ւ̓d�b�A��������������ꍇ�́A�J�[�h���[���v���U�ɖ₢���킹��K�v������܂��B

����ɁA�S���̎O��Z�F��sATM���g�R���r�jATM�i���[�\���A�Z�u���C���u���A�t�@�~���[�}�[�g�j���萔��0�~�B

���i����O��Z�F��s�̌������g���Ă�����͂������A�����łȂ����ł������J�ݕs�v�Ő\�����݂ł��܂��B

���肵���N����������ɂ������߂ł���J�[�h���[���ł��I

�\������

- ��20�Έȏ㖞69�Έȉ��̕�

- �������肵�������̂����

�i�p�[�g�E�A���o�C�g�܂ށj - �g�p�p�r�����Ɛ������ȊO�̕�

���E�E��Ǝ�w�i�v�j�E�N���ҁi�N���ȊO�Ɏ������Ȃ����j�E����̕���

�\���ł��܂���B

�܂��A�{�l�ȊO�̐\���͂ł��܂���̂ŁA�����ӂ��������B

�܂��́A�O��Z�F��s���u�������10�b�f�f�v�Ŏؓ��\���ǂ����m�F���Ă݂܂��傤�I

| �����N�� | ���x�z | �R������ | �ۏؐl | �����J�� | �E��A�� |

|---|---|---|---|---|---|

| �N1.5%�`14.5�� | 10�`800���~ | �ŒZ����(��) | ���� | �s�v | �L�� |

| �x�����Q������ | �\�����i�� | �ۏ؉�� | ���X�K�v�̗L�� | ||

| �N19.94�� | 20�`69�� | SMBC�R���V���[�}�[�t�@�C�i���X�� | Web���� | ||

���\��������̊m�F������A�{�l�m�F���ނ̒�o�ɂ���Ă͈قȂ�ꍇ���������܂��B

�Ƃ��C�����������ǂ������Ȃ��Ƃ��T�̑Ώ��@

���̂܂ܕ����Ă��������Ȃ��̂ł��傤���H�H

������Ƃ����C�U�ł���Ηa������{�[�i�X�ȂǂŊԂɍ��킹�邱�Ƃ��ł��Ă��A

�K�͂ɂ���ẮA���z�Ȕ�p�������邱�Ƃ������ĕs���ł���ˁB

�C�U�������̂ɂ������Ȃ����́A�ȉ��̂悤���T�̑I�������������邱�Ƃ��ł��܂��B

�E���t�H�[�����[��

�E���[���ȊO�̕��@�ł��������

�E���t�H�[���͈̔͂����߂�

�E�⏕���ɗ���

�E�Ƃ̏C�U�𗊂ނ��Ƃ���߂�

���ꂼ��̃����b�g��f�����b�g���A���Ă����܂��傤�B

�Ƃ��C�����������ǂ������Ȃ��Ƃ��̑Ώ��@�P�F���t�H�[�����[����g��

���t�H�[�����[���Ƃ́H

���t�H�[�����[���Ƃ́A�Â��Ȃ����Z��̏C�U����z�Ȃǂ̂��߂ɗ��p�ł���ړI�^���[���ł��B�R��������܂����A�Z��[���ɔ�ׂ�����܂ŕs���������Ȃ��Ă��悢�ł��傤�B

���t�H�[�����[���ɂ��u���S�ی^�v���u�S�ی^�i�L�S�ی^�j�v������A���Z�@�ւɂ���ĈقȂ�܂��B

�S�ۂ��Ȃ����߁A�������[���̕ԍς��ł��Ȃ��Ȃ����Ƃ��ł��S�ۂ������S�z������܂���B

�S�ی^�Ɣ�ׂ�ƍ������Ŏ������z�͏��Ȃ��A�Z�����Ԃ��Z�߂ł����A��K�͂ȏC�U�͕K�v�łȂ��l�Ȃ�\���ƌ�����ł��傤�B

���t�H�[������Z���A�y�n�Ȃǂ�S�ۂɂ��Ď�������[���ł��B

���S�ی^�̃��[�������������Ⴍ�A�������z�����z�ƂȂ�܂��B

�Z�����Ԃ������Ȃ邽�߁A���S�Ȃ��肽���ꍇ�ɗL���Ȏ�i�ł��B�������A�ԍς����Ă��܂����ꍇ�ɂ͎�����������˂Ȃ����X�N������̂ŐT�d�ɂ����Ȃ��K�v������܂��B

���t�H�[�����[���̐R����Փx

���t�H�[�����[���̐R�����e�͌��J����Ă��܂��A�Z��[���Ǝ������e�ł��邱�Ƃ͗\���ł��܂��B

�����Z�@�ւ̃��t�H�[�����[���́A�O�N�x�N��200���~�ȏ�A�Α��N���Q�N�ȏ�A�Ȃǂ������ƂȂ��Ă���A�Α��N���ƔN�����d�v������邱�Ƃ͊ԈႢ�Ȃ��ł��傤�B

�Q�l�܂łɁA���y��ʏȂ��ߘa3�N�x�ɖ��ԋ��Z�@�ւɑ��čs�����u���ԏZ��[���̎��ԂɊւ��钲���v�̈ꕔ���Љ�܂��B

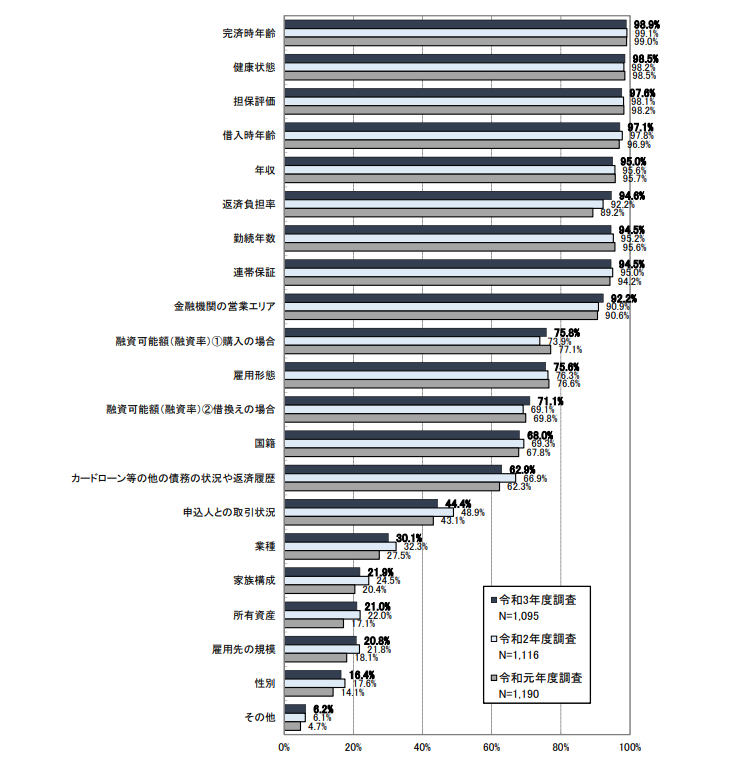

���̒����ɂ��ƁA�u���ώ��̔N��v�u���N��ԁv�u�S�ە]���v�u�ؓ����̔N��v�u�N���v�u�Α��N���v�́A�X��������Z�@�ւ��u�Z�����s���ۂɍl�����鍀�ځv�Ƃ��ċ����Ă��܂��B

�����u���ώ��̔N��v�͖�98.9���ŁA�Z��[����g�ޏ����Ƃ��ẮA�N���͂������A�N��⌒�N��Ԃ��d�v�Ƃ������Ƃ��킩��܂��B

���ԋ��Z�@�ւ��Z�����s���ۂɍl�����鍀��

���t�H�[�����[����g�ރ����b�g�E�f�����b�g

�����b�g

�Z��[���ɔ�ׂ�Ύؓ��z�͒Ⴍ�Ȃ邽�߁A�N���W�b�g�q�X�g���[�Ȃǂ̐M�p���ɖ�肪�Ȃ�����R���ɂ����܂ŕs���������邱�Ƃ͖����ł��傤�B���̓_�̓����b�g�ƌ����܂��B

�܂��A���S�ی^�̃��t�H�[�����[���ł���A�S�ۂ̎葱���Ȃǂ��K�v�Ȃ����A�Z���܂ł̊��Ԃ��Z���Ȃ�̂ŋ}���ł���l�͖��S�ۂ��������߂ł��B

���t�H�[���̃^�C�~���O�ŏZ��[���̕ԍςɖ�肪�Ȃ���A���t�H�[�����[���ƏZ��[���̕��p���\�ł��B

�f�����b�g

���S�ی^�̃��t�H�[�����[���͑�����邱�Ƃ��ł��܂����A�Z��[���������������Ȃ邱�Ƃ������A�Z�����Ԃ��Z���̂������ł��B

���̂��ߋ��z�ɂ���Ă͌��X�̕ԍϊz�������Ȃ�A��������������\�����o�Ă��܂��B�܂��A�S�ی^�ł���ΉƂ��������X�N�����邱�Ƃ��f�����b�g�ɂȂ�ł��傤�B

�Ƃ��C�����������ǂ������Ȃ��Ƃ��̑Ώ��@�Q�F�P�ȊO�̕��@�ł��������

���t�H�[�����[���ȊO�ɂ��A���������ɂ͗l�X�ȕ��@������܂��B

���z�ł���A�l�Ɏ��A�N���W�b�g�J�[�h�����A�L���b�V���O�Ȃǂ̕��@������܂����A������x�܂Ƃ܂������z�ɂ́A��s�̃t���[���[�����J�[�h���[�����������߂ł��B

�t���[���[���Ƃ�

��s�̃t���[���[���́A���ƂⓊ���ړI�łȂ���Ύg�r�͎��R�̂��߁A���t�H�[���ɂ����p���邱�Ƃ��ł��܂��B

�����z����g�����N���[�������ȂǁA���t�H�[���ȊO�̗p�r�ł��������g�������ꍇ�A�g���������肳��郊�t�H�[�����[���ł͂Ȃ��t���[���[���ňꊇ�Ŏ��̂��������߂ł��B

�ꍇ�ɂ���ẮA���t�H�[�����[���Ƃ������ڂł��A�o���A�t���[�Ȃǂ̈ꕔ���t�H�[�������[���g�r�͈̔͊O�ƂȂ��Ă��邱�Ƃ�����̂ł���Ȏ��̓t���[���[���𗘗p����Ɨǂ��ł��傤�B

�J�[�h���[���Ƃ�

�J�[�h���[���́A�Ǝ҂ƌ_�Ă�����ԁA���p���x�z���ł���Ή��x���ؓ��ƕԍς��J��Ԃ����Ƃ��ł������[���ł��B

�傫�������ċ�s�n�̃J�[�h���[���ƁA����ҋ��Z�n�̃J�[�h���[��������܂��B

�_����ŏ��Ɉꊇ�ŗZ�����A��͕ԍς��Ă����V�X�e���̃t���[���[���Ƃ͈قȂ�܂��B

�����͍��߂ɂȂ�܂����A����ҋ��Z�n�̃J�[�h���[���ł͑����Z��������Ǝ҂�����A�X�s�[�h�����Ȃ�d�����Ă���Ȃ炨�����߂ł��B

��s�n�J�[�h���[���Ȃ�O��Z�F��s�J�[�h���[�����������߁I

�����O�僁�K�o���N��1�ł����O��Z�F��s �J�[�h���[���B

�O��Z�F��s �J�[�h���[���̍ő�̖��͂́A

��s�Ȃ�ł͂̋����ƃ��[�U�[�T�[�r�X�̗����ł��B

�O��Z�F��s �J�[�h���[���́A

�N1.5%�`14.5���ƒ�����Ȃ����A

��s�n�J�[�h���[���ɂ͒�����

�X�����Ȃ��E�ݐЊm�F�̓d�b����\��

�Ƃ������T�[�r�X���邱�Ƃ��ł��܂��B

���Ζ���ւ̓d�b�A��������������ꍇ�́A�J�[�h���[���v���U�ɖ₢���킹��K�v������܂��B

����ɁA�S���̎O��Z�F��sATM���g�R���r�jATM�i���[�\���A�Z�u���C���u���A�t�@�~���[�}�[�g�j���萔��0�~�B

���i����O��Z�F��s�̌������g���Ă�����͂������A�����łȂ����ł������J�ݕs�v�Ő\�����݂ł��܂��B

���肵���N����������ɂ������߂ł���J�[�h���[���ł��I

�\������

- ��20�Έȏ㖞69�Έȉ��̕�

- �������肵�������̂����

�i�p�[�g�E�A���o�C�g�܂ށj - �g�p�p�r�����Ɛ������ȊO�̕�

���E�E��Ǝ�w�i�v�j�E�N���ҁi�N���ȊO�Ɏ������Ȃ����j�E����̕���

�\���ł��܂���B

�܂��A�{�l�ȊO�̐\���͂ł��܂���̂ŁA�����ӂ��������B

�܂��́A�O��Z�F��s���u�������10�b�f�f�v�Ŏؓ��\���ǂ����m�F���Ă݂܂��傤�I

| �����N�� | ���x�z | �R������ | �ۏؐl | �����J�� | �E��A�� |

|---|---|---|---|---|---|

| �N1.5%�`14.5�� | 10�`800���~ | �ŒZ����(��) | ���� | �s�v | �L�� |

| �x�����Q������ | �\�����i�� | �ۏ؉�� | ���X�K�v�̗L�� | ||

| �N19.94�� | 20�`69�� | SMBC�R���V���[�}�[�t�@�C�i���X�� | Web���� | ||

���\��������̊m�F������A�{�l�m�F���ނ̒�o�ɂ���Ă͈قȂ�ꍇ���������܂��B

����ҋ��Z�n�J�[�h���[���ɔ�ׂāA��s�n�J�[�h���[���̕�����r�I�Ⴂ�����Ŏ����邱�Ƃ��\�ł��B

����ɁA�����Z��[���̕ԍϒ��ł���A���̋�s�������Ă���J�[�h���[���̋������D������邱�Ƃ�����܂��B

�ԍϒ��̋�s�ŃJ�[�h���[���������Ă��Ȃ������ׂĂ݂܂��傤�B

�P�ȊO�̕��@�ł�������郁���b�g�E�f�����b�g

�P�ɋ������u���t�H�[�����[���v�ȊO�̕��@�Ƃ��āA�����ł̓t���[���[����J�[�h���[������郁���b�g�f�����b�g�ɂ��Ă��`�����܂��B

�����b�g

�t���[���[����J�[�h���[���ł���A���t�H�[���ȊO�̗p�r�ł����p�ł���_�������b�g�ł��B

�Ⴆ�A�����C�̃��t�H�[�������Ă���Ԃ͂����C�ɓ���Ȃ��̂őK���ɍs����p��A�O�ǍH�������Ă���Ԃ͑����Ńe�����[�N���ł����V�F�A�I�t�B�X�ɍs����p�ȂǁA���t�H�[���ł͂Ȃ��Ă���������h�����ĕK�v�ɂȂ邨��������Ǝv���܂��B

�p�r�����肳��Ă��Ȃ����[���ł���A���̂悤�Ȕ�p�ɏ[�Ă邱�Ƃ��ł��ĕ֗��ł��B

�f�����b�g

���t�H�[�����[���ɔ�ׂāA�������オ��\���������ł��B

���̂��߁u���t�H�[���ɂ����g��Ȃ��I�v�Ɨp�r���n�b�L�����Ă���ꍇ�́A���t�H�[�����[���𗘗p���������ԍς��₷���ł��傤�B

�Ƃ��C�����������ǂ������Ȃ��Ƃ��̑Ώ��@�R�F���t�H�[���͈̔͂����߂�

�L�b�`�����������A�����C��g�C�����������A������ǂ̐F�����ς���ȂǁA�ꕔ�̃��t�H�[���ɍi�邱�ƂŁA���Ȃ������ł�肭�肷����@�ł��B

�������甼���͏o���邯�ǁA����������Ȃ��Ƃ����Ƃ��̓J�[�h���[���Ŏ��Ƃ����̂��A���ł��傤�B

�J�[�h���[���́A���X�̕ԍϊz��Ⴍ���Ċɂ₩�ɕԍς����Ă����������⍡��A3���~�Ȃ����z�����V�[��������ł�����������Ȃ����ɕ֗��ł������߂ł��B

���t�H�[���͈̔͂����߂�ۂ̃����b�g�E�f�����b�g

�����b�g

�ꕔ�ł��C�U�ł��邱�Ƃɂ���āA�������邱�Ƃ��ł��܂��B

�܂��A�{���Ƀ��t�H�[�����K�v�ȉӏ��͂ǂ��Ȃ̂��i�邱�ƂŁA���ʂȂ������g��Ȃ��čς݂܂��B

�f�����b�g

�C�U������Ȃ������ꏊ�ɁA����s�����o�Ă���\��������܂��B

�܂��A�ߖ�Ə̂��Ė{���ɕK�v�ȏꏊ�ɂ����������Ȃ����ƂŁA�܂������ɉ�ꂽ��s�����o��ȂǁA���lj��x���C�����K�v�ɂȂ邱�Ƃ�����ł��傤�B

�Ƃ��C�����������ǂ������Ȃ��Ƃ��̑Ώ��@�S�F�⏕���ɗ���

�ӊO�Ɏv����������܂��A���t�H�[���̓��e�ɂ���Ă��u������̕⏕���v���o�܂��B

���݁A�G�R���ӎ������Ƃɂ��邽�߂̕⏕����������A�Ƒ��̉�삪�K�v�ɂȂ����� �o���A�t���[�ɂ��邽�߂̃��t�H�[���ɑ���⏕���ȂǁA���܂��܂Ȃ��̂�����܂��B

��ނ����肷���Ă����ł͏Љ����Ȃ��̂ł����A�u�Z��ȃG�l2024�L�����y�[���v��u�q��Ďx���^�����Z��i���Ɓv�Ȃǂ�����܂��B

�⏕���ɗ���ۂ̃����b�g�E�f�����b�g

�����b�g

�⏕���Ȃ̂ŁA�ԍς���K�v�������̂���Ԃ̃����b�g�ł��B

���S���ŏ����ɂ��ă��t�H�[�����邱�Ƃ��ł��܂��B

�f�����b�g

�⏕�������ł͑���Ȃ��\��������܂��B

�u�⏕�����o�邩��v�ƓK���ɍς܂��Ă���ƁA���������ƂȂ������ɏł邱�ƂɂȂ�܂��B

���R�ł����A������⏕���o�Ă����畉�S����K�v������̂��A���z�͂�����Ɗm�F���Ă������Ƃ���ł��B

�Ƃ��C�����������ǂ������Ȃ��Ƃ��̑Ώ��@�T�F���t�H�[������߂�

�����q���Ȃ��b�ł����A�u���߂�v�̂��E�C����ЂƂ̌��f�ł��B�����Ɉ����Ǝ҂�T���č��\�ɂЂ�����������A���s�ɏI���\�������Ă���܂��B

���������܂�܂ł͒��߂�

�Ђǂ��J�R��≮�������ꂽ�Ƃ��ȂǁA�������ɏC�U���Ȃ��Ƃ����Ȃ����x���̔j���łȂ��ꍇ�A�C�U���ꎞ�I�ɒ��߁A�����߂��̂��I�����̈�ł��B

�������A�����߂Ă���ԂɘV�������i�ނ��ƂŁA���̂��̂���ꂽ��A�j���ӏ����Ђǂ��Ȃ��Ă����Ȃǂ̉\���͍l�����܂��B

�����Œ���

�Ȃ�ׂ�����������������ǂ�������邱�Ƃɒ�R������Ȃǂ̏ꍇ�A�������ł���͈͂Ȃ�DIY�Œ����Ă��܂����@������܂��B

���̍ۂ́A�����̓����������A�z�[���Z���^�[�ő��k���Ă݂�ȂǁA���������w��ł���s�����ƂŐ��������グ�邱�Ƃ��ł��܂��B

�������A����������Ǝ��Ԃ������Ȃ��Ȃ�\�������邽�߁A��݂����ɍs�����Ƃ͂��Ȃ����������ł��B�T�d�ɍs���܂��傤�B

���߂�ۂ̃����b�g�E�f�����b�g

�����b�g

���t�H�[���ɂ���Ă��������邱�Ƃ�����܂���B���ʎg���̃��X�N�͖��������ł��傤�B

�܂��A���͂łȂ�Ƃ��ł���̂ł���A���ԂƎ�Ԃ͂�����܂����A��p���i���ōς݂܂��B

�f�����b�g

�Ƃ������Ȃ��܂܂Ȃ̂ŁA���V�������i��A�����ɂ����ĕs�����o��\��������܂��B

���t�H�[�����[���ƃJ�[�h���[���ǂ����������H

�F��ȕ��@������̂͂킩�������ǁA���������Ƃ�����A���t�H�[�����[�����J�[�h���[���ǂ���̂ق��������́H

���ۂɎ�鎞�̎����̏ɂ����܂����A���l��s���ɔ�r���Ă݂��̂ŁA�����ɂƂ��ėL���ȕ��@�͂ǂ���Ȃ̂����l���Ă݂܂��傤�I�I

��������2024�N12�����_�̂��̂ł��B

| �] | ���l��s���t�H�[�����[�� | ���l��s�J�[�h���[�� |

|---|---|---|

| ���� | 1.85���`2.85�� | �N1.5�`14.6���i�ϓ������j |

| �ؓ��z | 10���`1,000���~ | 10���`1,000���~ |

| �\�����ݏ��� | �E��18�`�ԍώ���70�Ζ��� �E����p�����������̂���l�̕� �E�ۏ؉�Ђ̕ۏ������ �E�����A���̒n��ɋ��Z�܂��͂��߂̕� �E�_�ސ쌧�A�����s�i�ꕔ�n��������j�A�Q�n���i�O���s�A����s�A�ː��s�A�݂ǂ�s�j |

�E��20�Έȏ�69�Έȉ��̕� �E���肵�������̂�����A����т��̔z��� �E���̒n��ɋ��Z�܂��͂��߂̕� �E�_�ސ쌧���S�n��A�����s���S�n��A�Q�n�����̈ȉ��̎s�i�O���s�A����s�A�ː��s�j �E�ۏ؉�ЁiSMBC�R���V���[�}�[�t�@�C�i���X�i���j�j�̕ۏ������ �E���l��s�Ȃ�т�SMBC�R���V���[�}�[�t�@�C�i���X���̌l���̎�舵���ɓ��ӂ����� |

| �R�� | �N��⌒�N��Ԃ��d�v������� | �M�p���ɖ�肪�Ȃ��A�ԍϔ\�͂�����ΐS�z�������邱�Ƃ͂Ȃ� |

��r�|�C���g

����

���t�H�[�����[���̕��ϓI�����͈ꌅ��ł����A��s�n�J�[�h���[���̕��ϋ�����14.0���O��B

�u���Ⴀ��Ƀ��t�H�[�����[���̕������������I�v

���Ďv����������܂��A�p�r�ɂ���č������[�����ς���Ă��܂��B

����I�Ɏ������J��Ԃ������Ȃ�A��s�n�J�[�h���[���͏���ҋ��Z�n�J�[�h���[������������߂Ȃ̂ł������߂ł��B

����͗��p����\�肪�Ȃ��A�����ɂ�����Ԃ���ړr������l�́A����ҋ��Z�n�J�[�h���[���ɂ͖��������Ԃ̃T�[�r�X������Ǝ҂�����܂��B

�ؓ��z

���l��s�Ɋւ��Č����A���t�H�[�����[���ł��J�[�h���[���ł����1,000���~�Ȃ̂ŁA�ǂ����I��ł����͂Ȃ��ł��傤�B

�\�����ݏ���

���̍��ڂ����܂荷�͂���܂��A�����Ă����Ȃ烊�t�H�[�����[���͊��ώ��̔N��A�J�[�h���[���͎�鎞�̔N��������Ă��܂��B

�Ƃ����ɂ́A�\�Z�����Ƃɕ��@���������悤

�����łǂ��ɂ��ł���͈͂ł����DIY�Œ����Ƃ����I����������܂����A�j���������̂���u����ƁA����ɐ[���ȏ�ԂɂȂ�\��������܂��B

�j���̏�Ԃɂ���ẮA�����Ɏx�Ⴊ�o�Ă��܂����Ƃ����邽�߁A�C�U�̔�p������Ȃ����ɂ͂�������Ăł��������Ƃ��K�v�ł��B

�ꎞ�I�ŖړI���n�b�L�����Ă���Ȃ��u���t�H�[�����[���v�Ȃǂŋɗ͋�����}���A���ꂩ�������I�Ɏ���������\��Ȃ�A�O��Z�F��s�J�[�h���[���Ȃǂ̃J�[�h���[�������������ł��B